「ビットコインとカネ余り①」の続きの記事です。

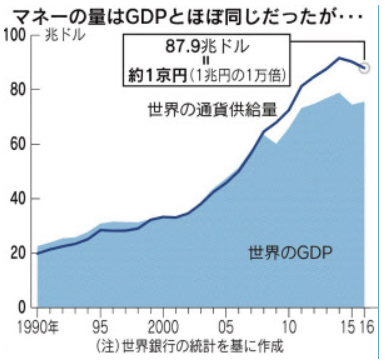

カネ余りを示唆するグラフ<50年続いた通貨供給量と名目GDPの関係性>

本記事ではカネ余りを前提にしていますが、カネ余りのデータ的な根拠はあるのか?

一つの根拠として、以下のグラフが挙げられます。

※出所↓www.nikkei.com

このグラフは

A:世の中に出回る現金に預金などを足した世界の通貨供給量

B:名目GDP(経済規模)

をドル建てで比較したものです。

上記記事によれば、2000年代半ばまでの半世紀にわたって概ね同規模だった

A:世の中に出回る現金に預金などを足した世界の通貨供給量

B:名目GDP(経済規模)

が2009年頃を境に、「通貨供給量」が「GDP」を大幅に上回るようになったそうです。

・1955年頃~2005年頃:通貨供給量≒名目GDP

・2009年頃~:通貨供給量>名目GDP

2016年では16%程度、通貨供給量がGDPを上回っているとのこと。

これは

・半世紀続いていた関係性が崩れ、

・ここ8年くらいで通貨供給量が経済規模を上回る状態が常態化し、

・世界的にカネ余りの環境が長期間持続している

ことを示唆しています。

スポンサーリンク

カネ余りの原因

ではなぜ通貨供給量(世の中に出回る現金+預金)は増えたのか?

上記記事内でも指摘されていますが、その原因の一つは

リーマンショック後(2008年以降)の主要中央銀行の金融緩和策

と思われます。

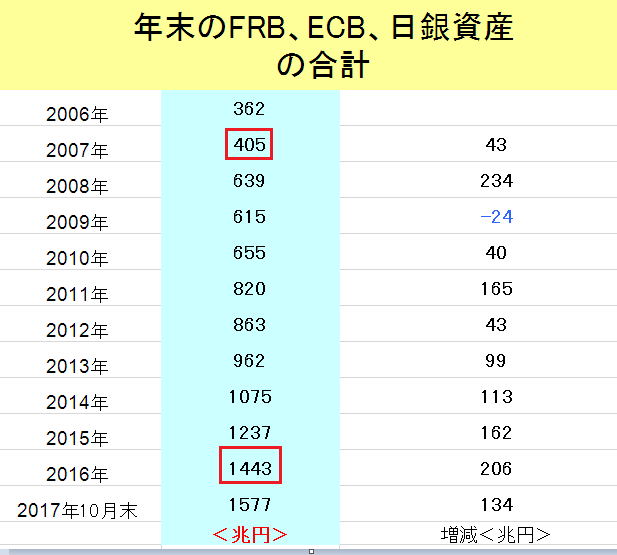

主要中央銀行資産の膨張

・Central Bank Assets for Euro Area

上記サイトのデータから、FRB、ECB、日銀の3行の資産合計を調べてみます。

※便宜的に「1ドル:110円」「1ユーロ:130円」で概算

2007年末は約「405兆円」でした。

2017年10月末は約「1577兆円」でした。

約10年で差引1172兆円の増加になります。

通貨供給量がGDPを上回っている金額

また、上記の日経記事によれば

「2016年の通貨供給量は87.9兆ドル」

とのことなので、上回っている金額は

87.9兆ドル-75.3兆ドル

=12.6兆ドル程 ※約1390兆円

になります。

※1ドル:110円で計算

※2016年の世界の名目GDPは約75.3兆ドル

2016年においてはFRB、ECB、日銀の3行だけで2008年以降、1000兆円を超える資産規模の増加が確認できます。

※出所:Bank of Japan、Central Bank Assets for Euro Area 、Total Assets | FRED | のデータより管理者作成

ここに2008年以降の中国やイギリスなどの中央銀行の資産増加額なども加えれば、概ね

2008年以降の主な中央銀行の資産規模の増加額

≒通貨供給量がGDPを上回っている額

という推測は可能なのかもしれません。

これはつまり、リーマンショック後(2008年以降)の主要中央銀行の金融緩和策が現在のカネ余りの主な原因かもしれない、ということです。

今後の中央銀行の動向

以上を総合すると、投資全般において、中央銀行のスタンスはかなり重要な観察ポイントではないかと思います。

特にここ10年足らずのうちに、以前から大きかった存在感がより増した、といえるかもしれません。

昨今の株高の原因のすべてが中央銀行の緩和策に起因する、というのは極論だと思いますが、株高に大きな影響を与えてはいそうです。

そして、中央銀行が「緩和⇒引き締め」にモードチェンジすれば、当然、株価には優しくない。

わたしが知る範囲のFRB、ECB、日銀の動向は以下の通りです。

・FRB⇒2017年10月より資産規模縮小へ

・ECB⇒緩和政策を継続、資産規模は引き続き拡大するが、2018年1月より、緩和ペースを半減させる見込み

・日銀⇒緩和政策を継続、資産規模は引き続き拡大するが、実質的に2017年の緩和ペースは2016年より大幅に低下している

2018年に関しては、FRBの縮小額はそれほど多くない様子なので、3行トータルだと資産規模は拡大すると思われます。

ただ、2017年よりは資産の増加額は大幅に減少しそうです。

・資産規模が拡大することをポジティブにとらえるか

・緩和ペースの減速をネガティブにとらえるか

解釈はなかなかむつかしいように感じますが、中銀のサポート力が弱まるという点では、少なくとも今年や過去3年よりは、総じて市場環境は厳しくなるような気がします。

※出所:Bank of Japan、Central Bank Assets for Euro Area 、Total Assets | FRED | のデータより管理者作成

※便宜的に「1ドル:110円」「1ユーロ:130円」で概算

※2018年の予測についてはコチラの記事を参照ください。また個人的な推測なので、大幅に外れることもあり得ます

おわりに

2008年に金融システムが破綻の危機に陥り、システム維持のため、世界的に中央銀行による大規模な緩和政策がとられて約9年。緩和の目的はシステムの維持からデフレ脱却や景気浮揚に移り変わり、米国や日本では長期的な失業率の低下、景気拡大が見られています。

それ自体はいいことだと思います。

ただ、本当に健全な経済や市場にとっては量的緩和政策など不要なはずあり、量的緩和政策の位置づけは病気の人に、経済が元気になるまで一時的に処方される”薬”のようなものだったはず。

常時、薬がないとやっていけないなら、それはどこかに深い病巣があるのかもしれません。

また薬には副作用がつきものです。

量的緩和という薬にありがちな副作用がカネ余り、イールドハント、金融資産の高騰など。

ビットコイン暴騰もそんな大きな連なりの中で巡り巡って発現したカネ余りの一つの象徴的なシーンなのかもしれません。

関連記事二つとブルームバーグのビットコインに関する記事です。