今週の日本の株価や金利をごく簡単に確認し、その後、株式の「割安割高の目安」になりそうな5つの指標で定点観測する記事。

今週の日本の株価や金利をごく簡単に確認し、その後、株式の「割安割高の目安」になりそうな5つの指標で定点観測する記事。

スポンサーリンク

今週の日経平均

※出所:マーケット|SBI証券

※出所:マーケット|SBI証券

3.15は「21,451」。前週比「+2.0%」。

2019年2月末は「21,385」だったので、3月月間では「+0.3%」。

昨年末は「20,015」だったので、今年は「+7.2%」。

日経平均の直近の高値は2018年10月の「24,448」で今は高値から「−12.3%」の水準。

今週の日本10年債利回り

3.15は約「−0.04%」(前週末は「−0.03%」)。

再びマイナス圏での推移。

今週のドル/円

※出所:USD JPY 証券株式相場 | ドル 円 相場 - Investing.com

※出所:USD JPY 証券株式相場 | ドル 円 相場 - Investing.com

週の後半に向けて円安方向に。

主に「1ドル=111円台」で推移。

2018年のピークは10月「1ドル=114.55円」で、ボトムは3月の「1ドル=104.56円」。

5つの指標

★日本バフェット指標 <日本の時価総額÷日本の名目GDP>

★信用買い残 <信用取引における買い方の残高>

★東証一部PBR <東証一部上場企業全体の株価純資産倍率>

★信用評価損益率 <日本市場。信用買いの損益>

★日経平均ボラティリティー・インデックス<日経平均版の恐怖指数>

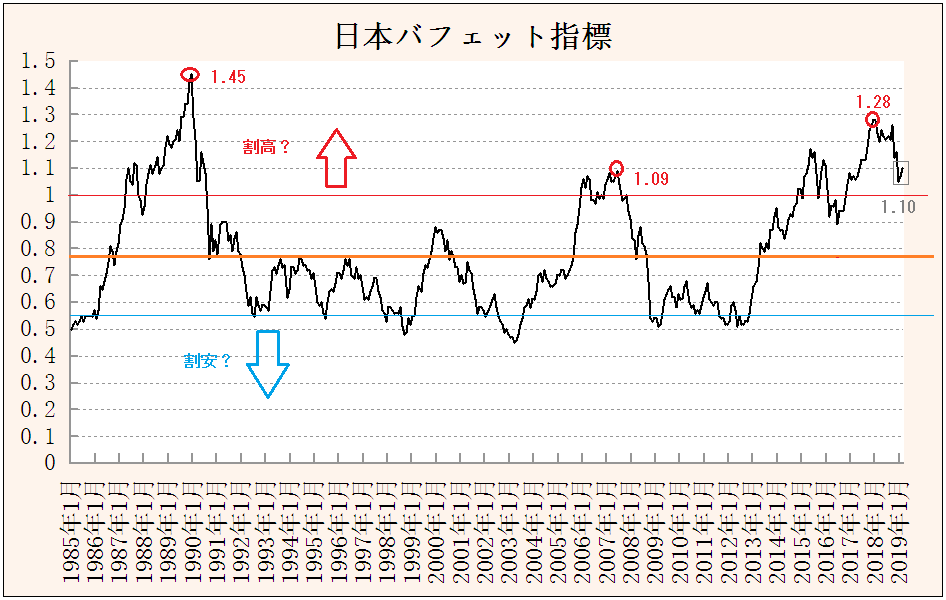

日本バフェット指標

※出所:以下サイトデータより管理者作成 日本取引所グループ 世界経済のネタ帳 ※期間:1985年1月末~2019年2月末

※出所:以下サイトデータより管理者作成 日本取引所グループ 世界経済のネタ帳 ※期間:1985年1月末~2019年2月末

3.15の日本バフェット指標は「1.10」で先週末の「1.08」より上昇。

2018年末は「1.05」で、今年は上昇。

直近の月末値ピークは2018年1月の「1.28」。

3.15の時価総額は約「626.8兆円」(全市場の合計値)。

確認できている範囲では、2018.1.23の736.8兆円が現時点での最大値。

現在は最大値を14.9%下回っています。

1985年からの日本バフェット指標の長期平均は「0.76」です。

割高圏の目安「1.0」以上なので、長期的観点からは

日本株は割高圏?

と推測。

下記表からは2017年春ごろの水準に近い?と推測。

※出所:以下サイトデータより管理者作成 日本取引所グループ 世界経済のネタ帳

日本バフェット指標について詳しくはコチラ↓

★日本バフェット指標 <日本の時価総額÷日本の名目GDP>

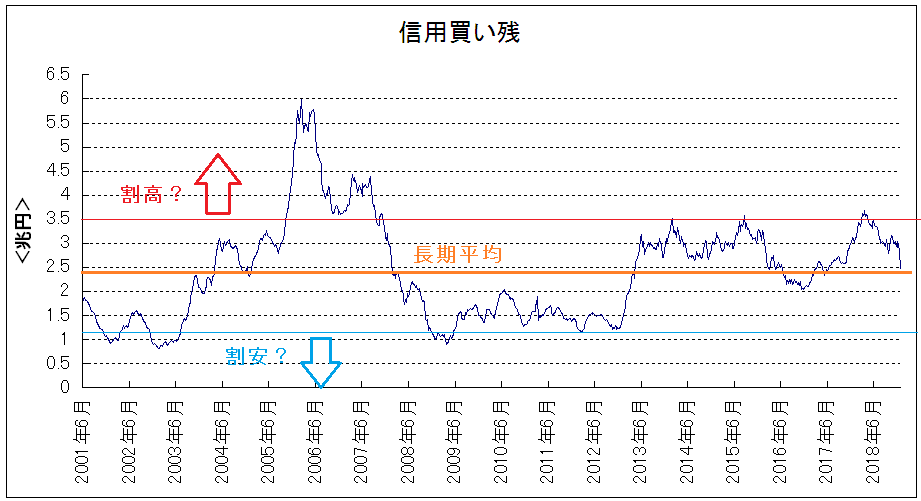

信用買い残

※出所:トレーダーズ・ウェブより管理者作成 ※期間2001年6月1日~2018年12月28日

※出所:トレーダーズ・ウェブより管理者作成 ※期間2001年6月1日~2018年12月28日

2019.3.8 24,616億円(約2.5兆円)。

前週比+925億円と大きく増加。

配当や優待がらみで3月は増加しやすい傾向はありそう。

直近ピークは2018.3.23の約3.7兆円でその後、明確な減少トレンドとなっています。

水準としては長期平均の「2.4兆円」と同程度であり、この指標からは株価水準は

ふつう?

と推測。

<2017.10.27以降の推移・月末値と直近数値>

※出所:トレーダーズ・ウェブのデータより管理者作成

※出所:トレーダーズ・ウェブのデータより管理者作成

信用買い残について詳しくはコチラ↓

★信用買い残 <信用取引における買い方の残高>

東証一部PBR

※出所:その他統計資料 | 日本取引所グループのデータより管理者作成 ※グラフの期間:1999年12月末~2019年2月末

※出所:その他統計資料 | 日本取引所グループのデータより管理者作成 ※グラフの期間:1999年12月末~2019年2月末

2019年2月末の東証一部PBRは「1.2」(前月比+0.1)でした。

直近ピークは2018年1月末の「1.5」。

長期平均の「1.1」よりやや高く、割安の目安「1.0」以上なので、割安ではなさそうと判断。

東証一部PBRについて詳しくはコチラ↓

★東証一部PBR <東証一部上場企業全体の株価純資産倍率>

信用評価損益率

※出所:トレーダーズ・ウェブのデータより管理者作成 ※グラフ期間:2001.6.1~2018.1.11

※出所:トレーダーズ・ウェブのデータより管理者作成 ※グラフ期間:2001.6.1~2018.1.11

3.8は「-16.01」でした。

前週の「-13.15」からマイナス幅が拡大。

上記期間の長期平均は約「-11」であり投資家心理は

やや不安?

と推測。

2018.12.7以降、長期平均を下回り続けています。

割安の目安「-25」以上なので、割安ではなさそうと判断。

信用評価損益率について詳しくはコチラ↓

★信用評価損益率 <日本市場。信用買い残高の損益>

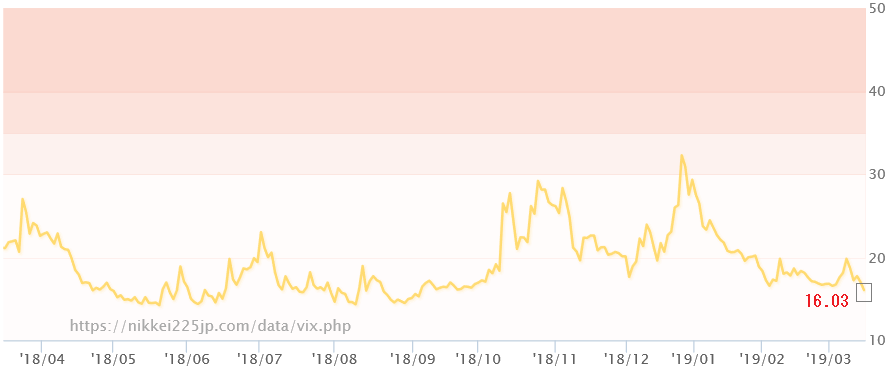

日経平均ボラティリティー・インデックス

★日経平均ボラティリティー・インデックスのメモ

1998年からの

・長期平均:25.3

・最低値:11.82(2017.7月)

・最大値:91.45(2008年10月)

・個人的には30以上で「株価の割安圏」を示唆しやすい指標と考えます。

<ここ1年のチャート>

※出所:恐怖指数(VIX 日経VI VSTOXX) 日経平均比較チャート

※出所:恐怖指数(VIX 日経VI VSTOXX) 日経平均比較チャート

3.15は「16.03」。前週の「19.81」より大幅低下。

長期平均は「25.3」であり、投資家心理は

やや安心?

と推測。

割安の目安「30」より小さいので、「割安ではなさそう」と推測。

恐怖指数について詳しくはコチラ↓

現時点での日本市場の割高割安、5つの指標からの推測、まとめ

あくまで個人的な判断ですが、現時点で各指標が示唆する株式の割安、割高の判断をまとめます。

★日本バフェット指標⇒割高圏?

★信用買い残⇒ふつう?

★東証一部PBR⇒割安ではなさそう

★信用評価損益率⇒割安ではなさそう

★日経平均ボラティリティー・インデックス⇒割安ではなさそう

総合的に判断すると、わたしは日本株式は「やや割高?」と推測します。

現時点での日本株の長期投資のタイミングとしては

①リスク資産の資産配分が大きくなりすぎていれば、所定の配分に戻す

②資産配分において、株式の配分比率を減らす

③資産配分において、現金の配分比率を増やす

④長期投資を一時やめる(投資をやめる機会を探している場合)

のに適す時期だと考えています。単なる経験則ですが。

※長期投資に関する一つの判断です。短期、中期的な投資には役立たない可能性が高いです

※基本的にできるだけ「割高な時期に株を売り、割安な時期に株を買う」という判断に基づいています

※単なる個人の感想です。未来は誰にも予知できません。投資は自己判断、自己責任で

※指標ごとに、データ確認時期にタイムラグがありますので、必ずしもリアルタイムの判断ではありません

サブプライムバブル期と「今」のデータ比較

※出所:日経平均、TOPIX⇒Yahoo!ファイナンス、東証REIT指数⇒SBI証券、貸し出し態度判断DI(中小企業)⇒主要時系列統計データ表

●日本のバフェット指標:2007年より割高傾向に

●TOPIX:2018年1月高値「1911」の「-16.1%」の水準。

●東証リート指数:週間で約+2.3%(1834⇒1877)の上昇

あとがき

3月は年度末、配当・優待銘柄も豊富で月末にかけて日本の中・小型株が伸びやすく個人的には「稼ぎ時」という印象のある月。

今年の3月後半戦、波乱なく無事に通過できるのか。

米中首脳会談は結局3月中は実施されなさそうで、肩透かしをくらった感じ。

いっそのこと3月はあと2週このまま平穏に

もし何かあるなら4月以降にしてほしい

というのが勝手な願望ですが、わたしの意向と市場の動きは無関係、どうなりますか。

関連記事