<米国ETF【IYR】と米10年債の利回り差>から米国リートの割高、割安を探ってみます。

<米国ETF【IYR】と米10年債の利回り差>から米国リートの割高、割安を探ってみます。

※IYR:ダウ・ジョーンズ米国不動産指数に連動する投資成果を目指す米国上場ETF

【IYR】【米10年債】の利回り差

<【IYR】【米10年債】の利回り差>はクレジットスプレッドと同じような発想で、「IYRの利回り」と「米10年債の利回りの差」が

・大きいほどIYRは割安

・小さいほどIYRは割高

とみなす、一つの割安・割高の目安です。

例えば、

A:【IYR】の利回り

B:米10年債の利回り

とします。

①「A:6%」で「B:3%」のとき「A-B=3%」です。

②「A:3%」で「B:3%」のとき「A-B=0%」です。

①の方が②のときより【IYR】は割安と判断します。

※クレジットスプレッドについてはコチラ↓

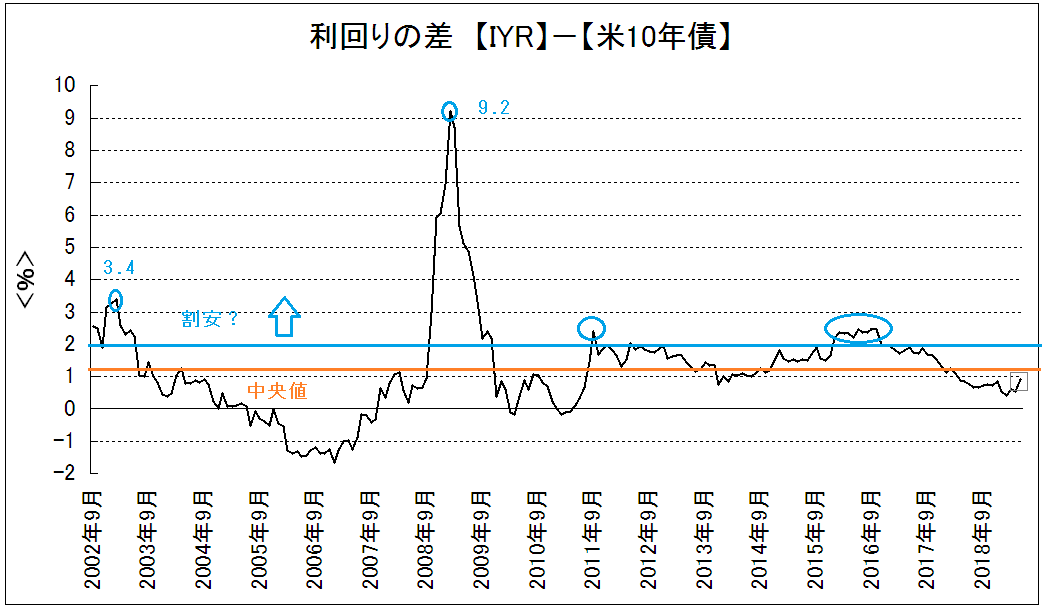

2019年5月末:【IYR】と【米10年債】の利回り差からの推測

※出所:IYR Historical Prices Yahoo Finance、アメリカ 10年 | アメリカ 10年 債券利回りのデータより管理者作成

2019年5月末のスプレッドは「0.9%」でした。

・IYRの利回り:3.03%

・米10年債の利回り:2.13%

前月末は約「0.5%」だったので、月間でスプレッドは急拡大。

「0.9」はこの期間の中央値「1.1」を下回る値であり、

ふつう~やや割高?(割安ではなさそう)

と推測。

米10年債の利回りが4月末⇒5月末で約「-0.5%」となった影響でスプレッドは拡大。

この期間、IYRの株価は「87.0⇒86.9」でほぼ変化なし。

※IYRの利回り:過去一年(4回)分の分配金とIRY値から算出

参考データ①

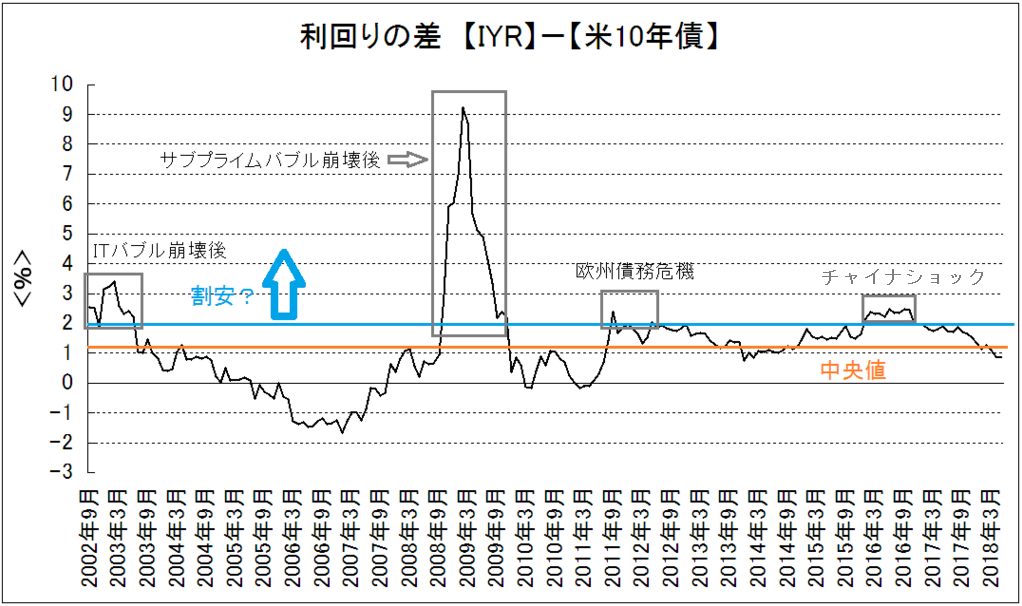

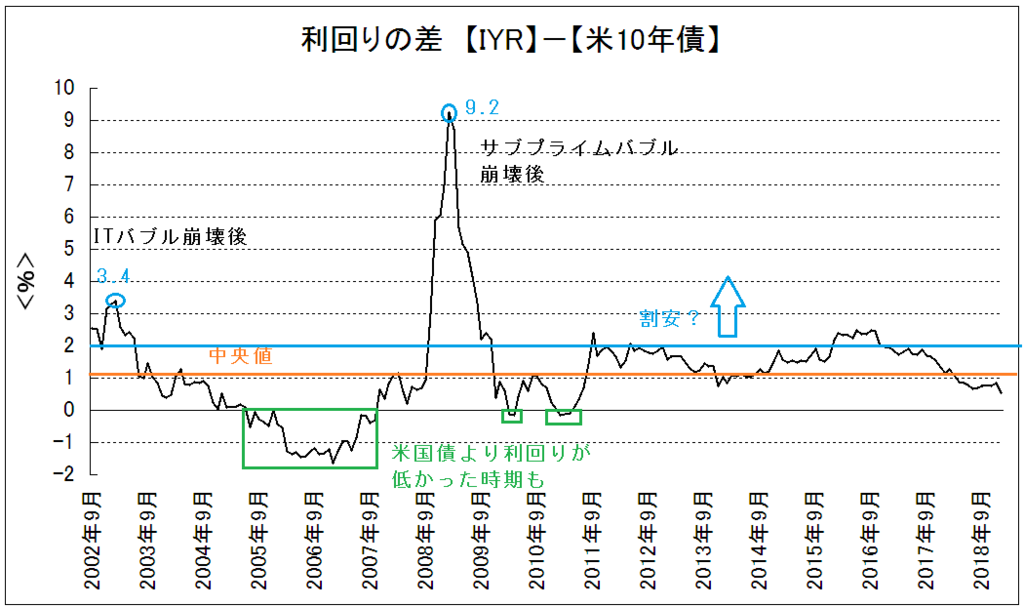

※出所:IYR Historical Prices Yahoo Finance、アメリカ 10年 | アメリカ 10年 債券利回りのデータより管理者作成 ※期間:2002.9月~2018.5月末

この期間で利回り差が3%を超えているのは2002~2003年頃(ITバブル崩壊後)と2008~2009年(サブプライムバブル崩壊後)だけです。

その他、2%を超えているのは2011~2012年頃(欧州債務危機)と2015~2016年(チャイナショック)頃。

2%を超える時期に比較的IYRは割安な傾向がありそうで、個人的には割安時期の経験的な目安を概ね「2.0以上」としています。

※適当な目安なので再現性があるかは不明

※主に「割安な時期を知る目安」として利用。割高な時期のスプレッドはブレが大きい印象

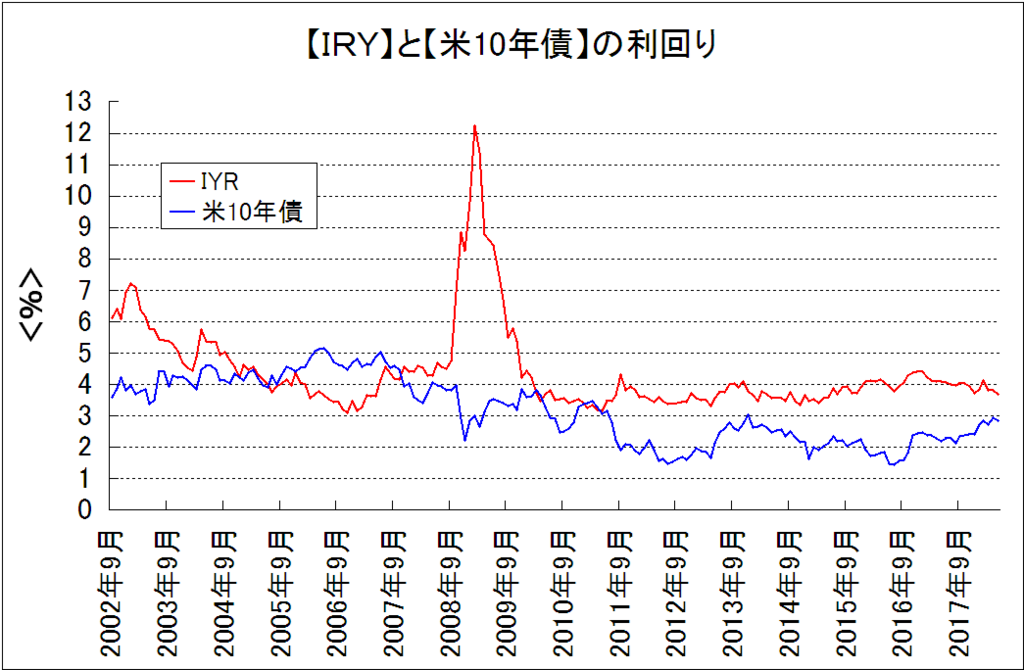

参考データ②過去の利回り:「IYR」と「米10年債」

下記グラフは2002年9月末~2018年5月末のIYRと米10年債の利回りの推移を示したものです。

※IYRの利回り:過去一年(4回)分の分配金とIRY月末値から算出

※出所:IYR Historical Prices Yahoo Finance、アメリカ 10年 | アメリカ 10年 債券利回りのデータより管理者作成

IYRの利回りは

・ITバブル崩壊後:約7%

・リーマンショック後:約12%

まで上昇しています。

Jリート平均の利回りピークは

・ITバブル崩壊後:約6%

・リーマンショック後:約8%

なので、似たような傾向はあります。

なおサブプライムバブルの頃や2010~2011年の一時期、IYRの利回りは米国債よりも低かったことがあります。 ※出所:IYR Historical Prices Yahoo Finance、アメリカ 10年 | アメリカ 10年 債券利回りのデータより管理者作成

※出所:IYR Historical Prices Yahoo Finance、アメリカ 10年 | アメリカ 10年 債券利回りのデータより管理者作成

あとがき

<IYRと東証リート指数:ここ10年>

※出所:外国株式・海外ETF|SBI証券

※出所:外国株式・海外ETF|SBI証券

IYRと東証リート指数のここ10年の推移比較です。

総じてIYRの方がいい成績と思われますが(分配金の差、為替要因は考慮していません)、東証リート指数も健闘している印象。

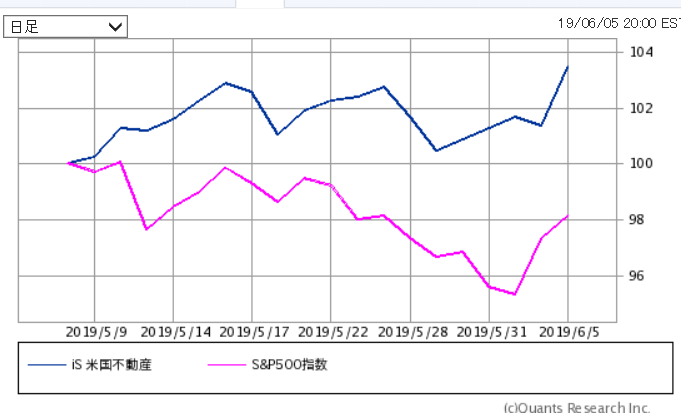

<IYRとS&P500:ここ1ヶ月>

※出所:外国株式・海外ETF|SBI証券

※出所:外国株式・海外ETF|SBI証券

IYRとS&P500のここ1ヶ月の比較。

TOPIXと東証リート指数と同様、米国でもこの期間はリートが優位。

ざっと5~6%の差がついています。

※2019.5月のTOPIXと東証リート指数について⇒ひと月で8%の利幅

とりあえず米国においてもリートが大きく崩れる状況ではなく、金利の低下が相対的にリートにとってはポジティブに作用している印象。

・原油や銅価格の低下(世界景気への懸念↑)

・米国長期金利の低下、FRBの利下げ観測(米国景気への懸念↑)

・楽観モードが大幅に減退した米中対立(不確実性↑)

等、5月にネガティブ要因は増えました。

・このまま米国リートは大崩れしない?

・金利低下にも関わらず、価格が崩れ出す?

・金利が今後上昇し、価格が崩れ出す?

先のことはわかりませんが、気になるところ。

こんな記事も