先週の米国市場を

「米国株式の割安割高を判断する目安」

になると思われる指標などで概観してみます。

ごく簡単な米国市場の概観

<先週のS&P500>

※出所:米S&P 500インデックス(SPX - Investing.com

7.5は「2990」。前週末比「+1.6%」。

2019年6月末は「2942」だったので、7月月間では+1.6%。

2018年末は「2507」で、今年は「+19.3%」。

最高値は2019年7月の「2996」で今は高値から「-0.2%」の水準。

<先週の米国10年国債利回り>

7.5は「2.04%」。前週末は「2.01%」だったので週間で利回りは上昇。

雇用統計の結果で大幅に上昇。

昨年末は「2.69%」で今年は利回りが大幅低下。

2018年で最も高かったのは10月の「3.26%」。

低かったのは1月の「2.42%」。

2018年の平均値は「2.91%」。

定点観測

以下の4つで定点観測してみます。

★恐怖指数<米国市場。S&P500の変動性>

★ジャンク債スプレッド<米国市場。クレジットスプレッドの一つ>

★S&P500のPBR<米国の代表的な株価指数のPBR>

★米国バフェット指標 <米国の時価総額÷米国の名目GDP>

恐怖指数

<ここ1年>

<先週>

7.5は「13.28」。前週の「15.08」より大幅低下。

けっこう下がってきました。

5.9の「23」が直近の高い値。

水準としては長期平均(「19.3」)より低く、米国の市場心理は

安心?

と推測。

目安の「30」以下であり、株価は割安ではなさそう。

※参考:2018年のピークの概算値

・2月:「50」

・10月:「29」

・12月:「36」

<恐怖指数について詳しくはコチラ↓>

www.yukimatu-value.com

スポンサーリンク

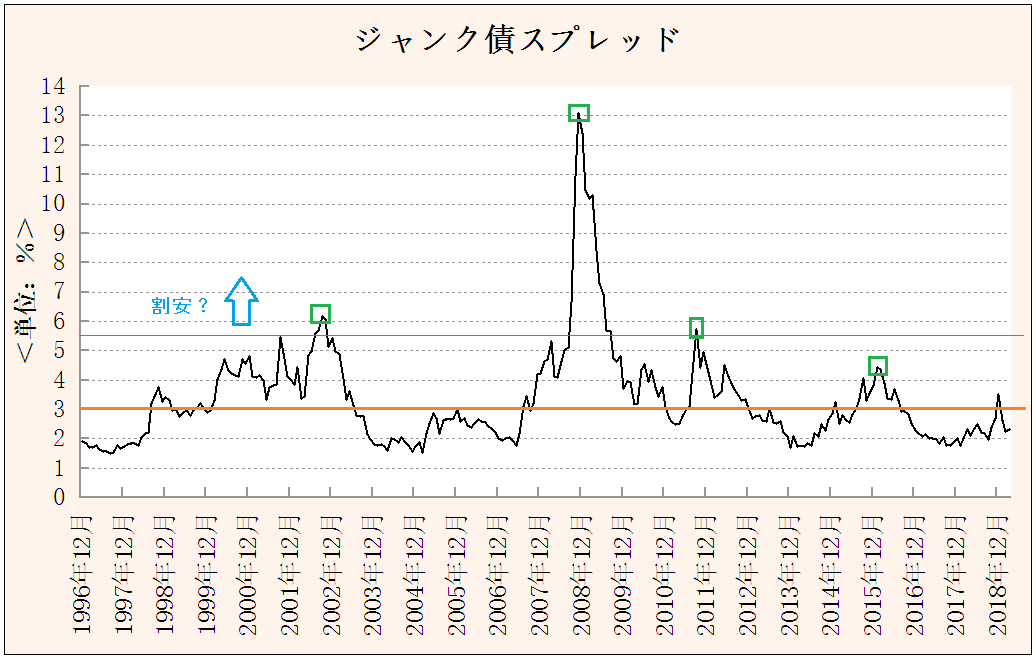

ジャンク債スプレッド

ジャンク債スプレッドとは

①ジャンク債スプレッド

=米国のハイ・イールド債の利回り-米国債(10年物)の利回り

②ジャンク債スプレッドが大きい⇒株式は割安傾向

③ジャンク債スプレッドが小さい⇒株式は割高傾向

④★平均値(幾何平均):3.0

★中央値:2.9

<期間:1996.12月~2019.6月の月末>

推移グラフと現在の状況判断

※出所:◎St. Louis Fed◎米国 10年 債券利回りのデータより管理者作成 ※期間:1996.12月末~2019.3月末

※出所:◎St. Louis Fed◎米国 10年 債券利回りのデータより管理者作成 ※期間:1996.12月末~2019.3月末

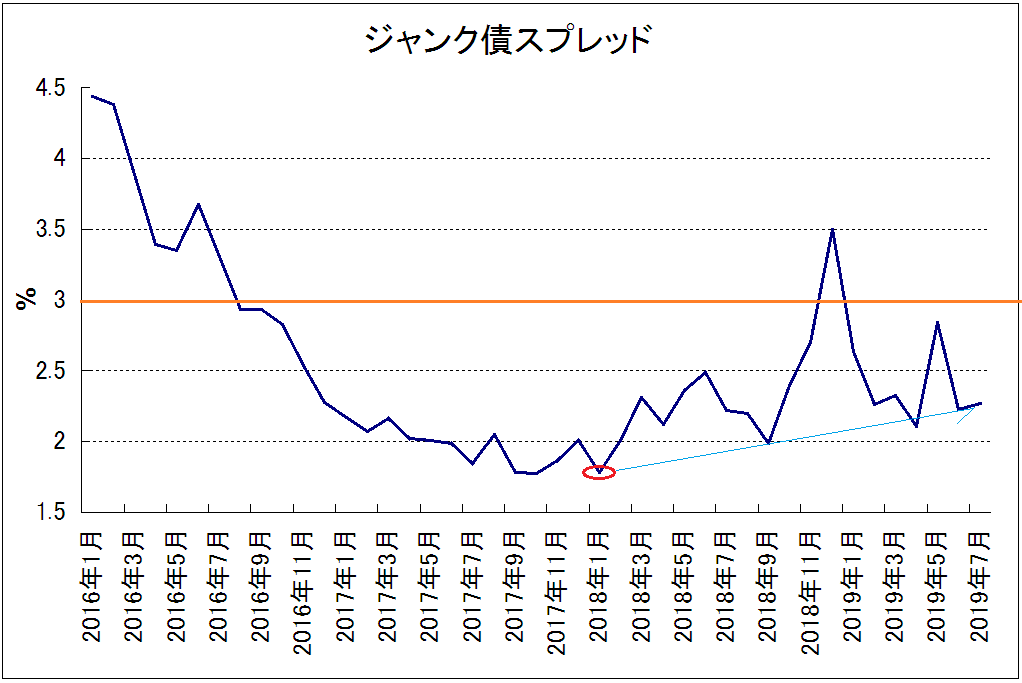

7.4時点のジャンク債スプレッドは「2.3」で、前週の「2.3」と変わらず。

※ジャンク債利回り「4.22%」、米国債(10年物)の利回り「1.95%」

スプレッドは長期平均「3.0」より小さく、投資家心理はやや安心?か。

株価水準としては

やや割高?

と推測。

<最近の推移>

※出所:◎St. Louis Fed◎米国 10年 債券利回りのデータより管理者作成 ※期間:2016.1月~2018.7月(7月は4日のデータ)

<ジャンク債スプレッドについて詳しくはコチラ↓>

www.yukimatu-value.com

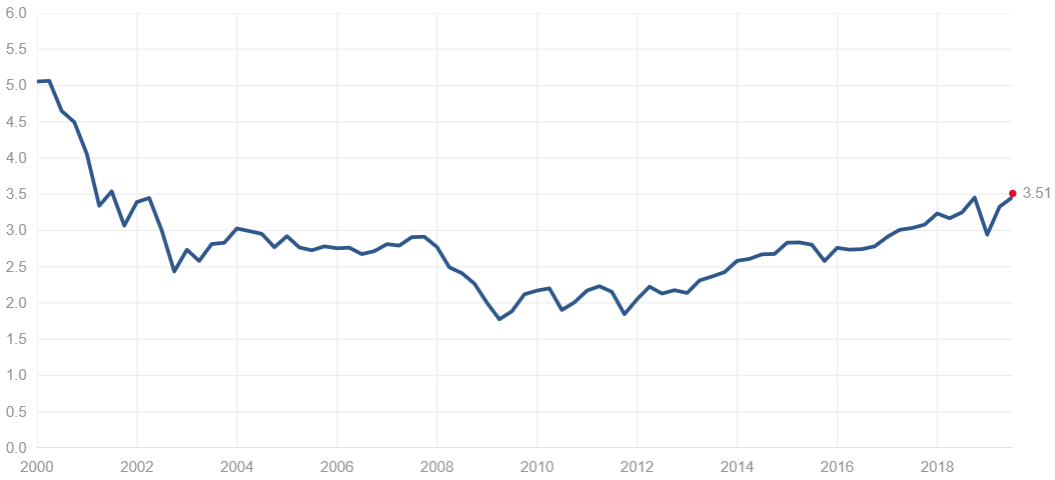

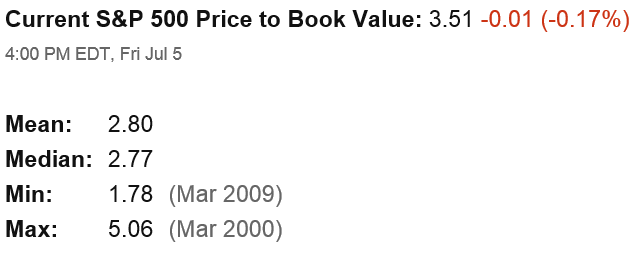

S&P500のPBR

※出所:S&P 500 Price to Book Value

1999年末~直近のS&P500のPBRの推移です。

7.5時点の推計値は「3.51」。前週の「3.45」より大きめに上昇。

引き続き高い水準。

★ITバブルの頃のピーク(5.06)

より小さく

★サブプライムバブルの頃のピーク(2.91)

は上回る水準。

長期平均の「2.80」は上回っており、現在は

割安な水準ではなさそう

です。

※出所:S&P 500 Price to Book Value

<S&P500のPBRについて詳しくはコチラ↓>

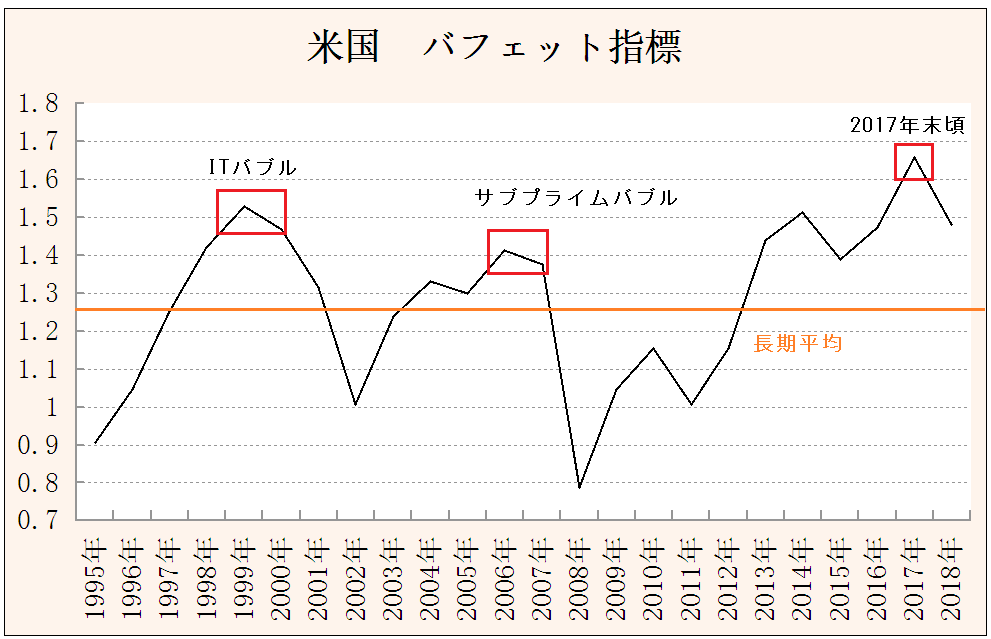

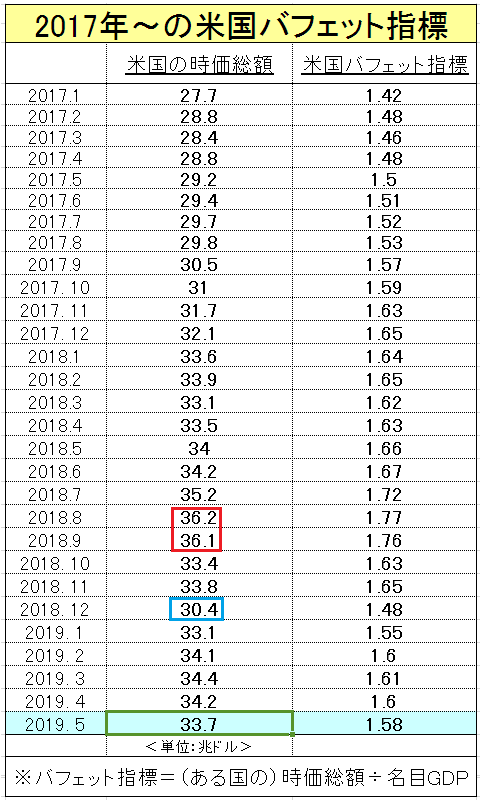

米国バフェット指標

米国バフェット指標とは

①米国バフェット指標=米国の時価総額÷米国の名目GDP

②米国株式の割安割高を判断する目安

③1995~2017年の各年末のデータから、

★平均値:1.26

★中央値:1.32

④近年の経験則の域を出ませんが

★1.05以下は株式は割安圏?

★1.40以上は株式は割高圏? と推測⑤米国の時価総額=NYSE+Nasdaqで計算

推移グラフと現在の状況判断

米国の時価総額は2019年5月末で約「33.7兆ドル」(前月末は「34.2兆ドル」)。

前月より減少。

2019年5月末の米国バフェット指標は「1.58」(前月末は「1.60」)。

現在、割高圏の目安「1.4」を上回っていると推測され、4月末時点の米国株式は

割高圏?

と推測。

※データ出所:https://www.world-exchanges.org/、世界経済のネタ帳のデータより作成

※2019年米国名目GDP:21.34兆ドル(IMF推計)。2018年は20.49兆ドル

米国バフェット指標について詳しくはコチラ↓

現時点での米国市場の割高割安、4つの指標からの推測、まとめ

あくまで経験的な判断ですが、現時点で各指標が示唆する株式の割安、割高の判断をまとめます。

★恐怖指数⇒割安ではなさそう

★ジャンク債スプレッド⇒やや割高?(割安ではなさそう)

★S&P500のPBR⇒割安ではなさそう

★米国バフェット指標 ⇒割高圏?

総合的に判断すると、わたしは米国株式は

割高?

と推測。

現時点での米国株の長期投資のタイミングとしては

①リスク資産の資産配分が大きくなりすぎていれば、所定の配分に戻す

②資産配分において、株式の配分比率を減らす

③資産配分において、現金の配分比率を増やす

④長期投資を一時やめる(投資をやめる機会を探している場合)

のに適す時期だと考えています。単なる経験則ですが。

※概ね10年以上を想定した長期投資に関する一つの判断です。短期、中期的な投資には役立たない可能性が高いです

※基本的にできるだけ「割高な時期に株を売り、割安な時期に株を買う」という判断に基づいています

※単なる個人の感想です。未来は誰にも予知できません。投資は自己判断、自己責任で

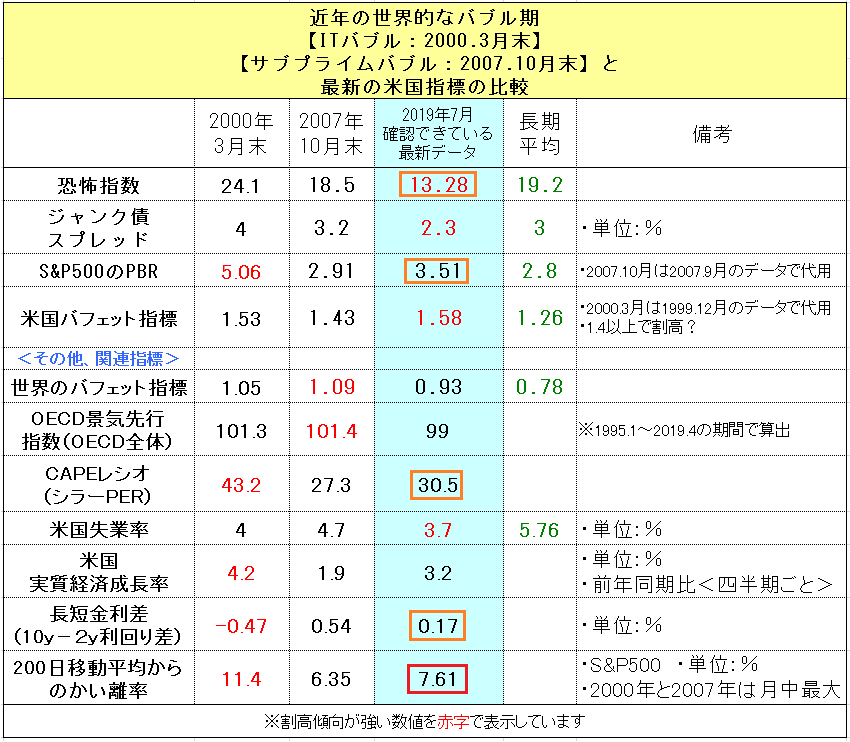

ITバブル、サブプライムバブル、現在のデータ比較

※表のデータ出所 ・世界のバフェット指標:GLOBAL NOTE、https://www.world-exchanges.org/ ・OECD景気先行指数:OECD Data ・シラーPER:Shiller PE Ratio ・失業率:US Unemployment Rate ・実質経済成長率:BEA National Economic Accounts ・長短金利差:米国債・金利 - Bloomberg

割高度合いが増した先週の動き。

・「恐怖指数」:低めの数字

・「S&P500のPBR」「シラーPER」:高水準

・長短金利差:最近「10y-2y」の金利差は拡大傾向でしたが先週は大きく縮小。「10y-3m」などは引き続き逆転中

・S&P500の200日移動平均からのかい離率:直近(7/5)で7.61%上方にあり、わりと高い水準。「+10%かい離」までいくとけっこう珍しい局面ですが、どこまで伸びるでしょうか

おわりに

今週から「S&P500の200日移動平均からのかい離率」のデータも載せてみました。

S&P500の200日移動平均はトレンドも上向き。

とりあえず強いので6月以降、5月の下げを受けて安易に空売りに偏ると厳しかった局面。

こんな記事も

※出所:

※出所: