米国の景気動向、株価動向を【米国の失業率】と【景気循環】で探る記事です。

米国の失業率を知るメリット

「失業率」と「景気」は関連が強く、「景気」と「株価動向」にも関連があり、「失業率」は長期的な「株価動向」を探る材料になり得る、と思われます。

失業率 ⇔ 景気 ⇔ 株価

最新の失業率

2019年8月の失業率は「3.7%」(前月比±0%)でした。

この数値は

・サブプライムバブルの頃のボトム「4.4%」

・ITバブルのころのボトム「3.8%」

より小さい値。

歴史的な低失業率水準が続いていると思われます。

失業率の推移

※出所:Civilian Unemployment Rate | FRED | St. Louis Fedより管理者作成 ※期間:1995年1月~2019年8月

この期間の長期平均「5.5%」で、ラインを引いています。

米国失業率は2009年10月のピーク(10.0%)から2019年5月(3.6%)まで、9年7ヶ月の低下トレンドが続いていました。

6月、7月、8月(3.7%)は5月(3.6%)よりわずかに高い水準。

3.6%が底か、今後も低下トレンドが続くかどうか。

株価(S&P500)と米国失業率

※出所:Civilian Unemployment Rate | FRED | St. Louis Fed、Yahoo Financeのデータより管理者作成 ※期間:1995年1月~2019年8月

米国の失業率と「<S&P500>÷200」の推移を併記したグラフです。

2019年8月は株価は下落、失業率は変わらず、グラフ上の「株価と失業率の差」はやや縮小。

1995年以降、失業率の「低下時期」に株価は上昇しやすく、

失業率の「急上昇+高水準の維持期」

に株価は低迷しやすい傾向がうかがえます。

短期的な状況判断には役立ちませんが、長い目で見ると、

景気(⇔失業率)と株価

の関係をうかがう目安にはなりそうなグラフ。

米国景気拡大期

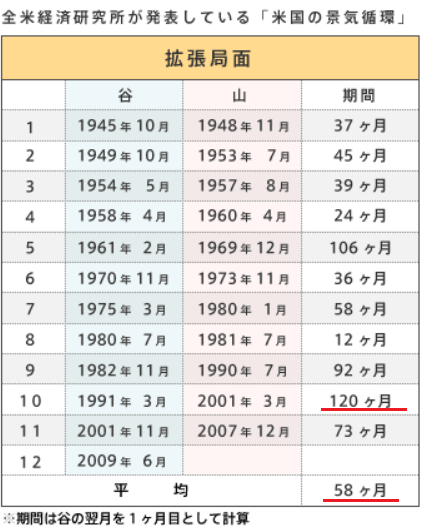

※出所:景気循環でみると2017年に米景気は後退期入り?|第一商品より管理者作成

1945年以降の米国景気拡大期をまとめた表です。

今回の景気拡大は2009年6月に始まり、現在は10年2ヶ月以上、米国の景気拡大が続き過去最長か。

上記データによれば、1945年以降の米国の景気拡大期の平均は約5年、最長で10年2ヶ月。

直近3回の景気拡大期の平均は「95ヶ月」(7年11ヶ月。約8年)。

関連記事

●株価の「ピーク」と「ボトム」のタイムラグ・ピークからの下落率②

参考データ

失業率の長期推移(1948年~)と景気後退

※出所:Civilian Unemployment Rate ※期間:1948年1月~2017年12月

上記は米国失業率の約70年の長期推移です。

灰色のラインは景気後退期でこの期間、11回あります。

よくよく観察すると、

●失業率の底打ち後しばらくたってから

あるいは

●失業率のボトムから失業率が上昇し出すタイミングとほぼ同時に

景気後退が訪れるというパターンが目立ちます。

先のことは分かりませんが、とりあえず「景気後退には必ず失業率の上昇が伴っている」というのがこの期間の経験則。

その意味で失業率の観察は有用か。

米国失業率のデータ

1948年1月~2018年10月で最低の失業率は1953年の2.5%です。

その他、失業率のボトムは1960年代に3.4%。

その後はITバブルの頃(2000年)の3.8%、2019年の3.6%が目立ったところ。

最大値は1982年11~12月の10.8%。

比較的近年では2009年10月に10.0%を記録。

平均値は5.75%。中央値は5.60%。

「FFレート」「失業率」「株価」の確認

※出所:US Unemployment Rate、Yahoo Finance、Effective Federal Funds Rateのデータより管理者作成 ※期間:1995年1月~2019年8月

最後に1995年以降の「失業率(%)」「実効FFレート(%)」「S&P500÷300」の推移の確認です。

経験則に過ぎませんが、直近2回のバブル崩壊は

●失業率の底打ち(ボトム圏から失業率が上昇し始める)

●FFレートの頭打ち(利上げの中止⇒利下げ)

●株価下落

の3点セットが不吉なサインでした。

2019年8月は

・「失業率(%)」:変わらず

・「実効FFレート(%)」:低下(2.40⇒2.13%へ)

・「S&P500÷300」(株価):下落

でした。

パッとみでは

パッとみでは

★今後もし明確な「失業率上昇」が確認された場合、中長期的に株価下落リスクは高い?

という印象を持ちますが、1990年代には

★「失業率上昇⇒利下げ⇒失業率低下(景気拡大期の延長)+株価上昇」

というパターンも観察されています。

また

★今回は違う、10年も20年も前とは環境が大きく変化しており、こんなものは何の役にも立たない

という視点も結果的に間違いではないのかも(すべては結果論)。

長期的視点での個人的見解としては

失業率の下げ止まり

が確認される

★「経験的」にはリスキーな今の状況で、わざわざ大きな勝負に出る必要もないか

という立場。

こんな記事も