2019年9月末のデータからJリートの割安割高を探ってみます。

TOPIXと東証リート指数の確認

はじめに簡単にTOPIXと東証リート指数の推移を確認。

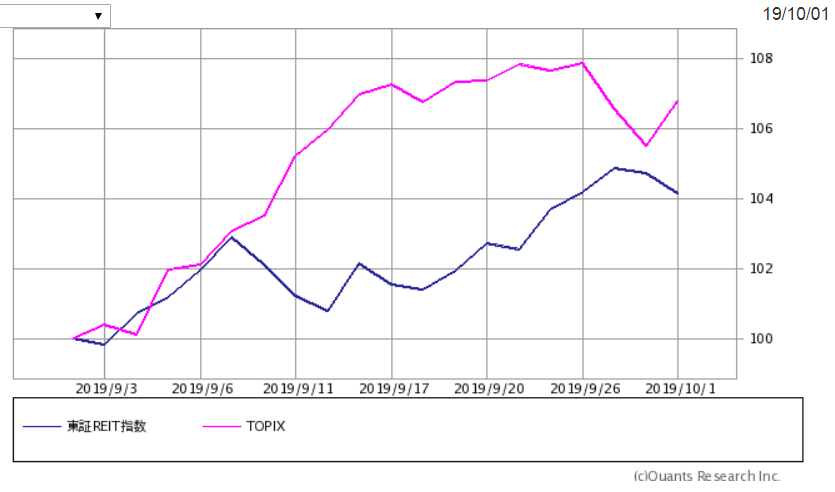

<ここ1ヶ月>

※出所:SBI証券

※出所:SBI証券

ここ1ヶ月の東証リート指数とTOPIXの値動きを比率で比較したものです。

6月はTOPIX優位でしたが、7月・8月はリート優位。

9月もリートは好調でしたがTOPIXはさらに好調。

TOPIXに2.5%程度負けています。

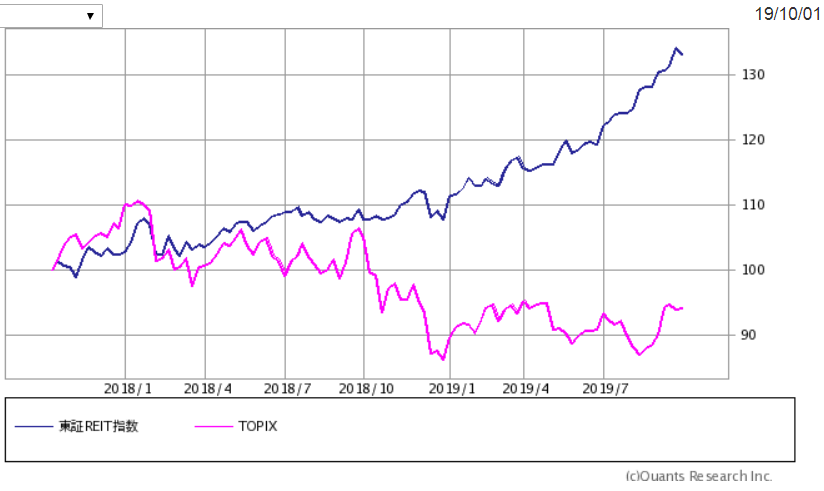

<ここ2年>

※出所:SBI証券

※出所:SBI証券

ここ2年ではリートが圧倒。40%近くの差。

<ここ5年>

※出所:SBI証券

※出所:SBI証券

ここ5年でみるとどちらかというとTOPIX優位の時期が多かったですが、最近リートが拮抗。

<ここ10年>

※出所:SBI証券

※出所:SBI証券

ここ10年では総じてリートが優位。

スポンサーリンク

Jリートスプレッド

Jリートの割安割高の判断の目安の一つとしてわたしはJリートと日本の長期国債利回りの差(スプレッド)を確認しています。

本記事では

「Jリートの平均利回り-日本国債利回り(10年物)」

のことを「Jリートスプレッド」とします。

クレジットスプレッドと同じような発想で、「Jリートの利回り」と「長期国債の利回りの差」が

・大きいほどJリートは割安

・小さいほどJリートは割高

とみなす指標です。

※「Jリートスプレッド」は一般的な用語ではありません

※クレジットスプレッドについてはコチラ↓

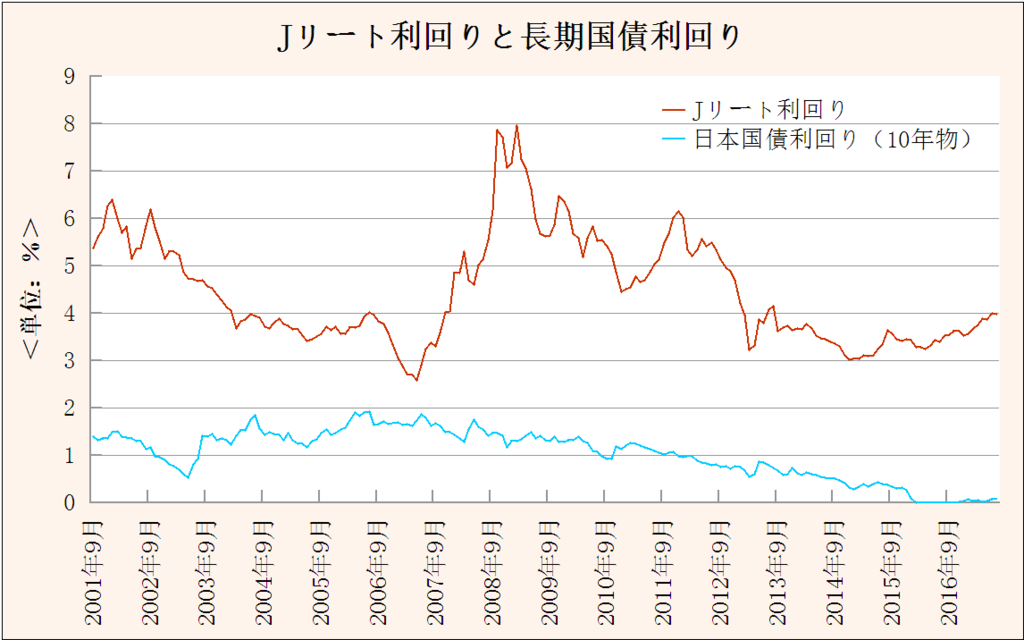

過去の利回り「Jリート」と「日本10年国債」

少し古いデータですが、過去の推移の確認です。

下記グラフは2001.9月末~2017.7月末のJリートと長期国債の利回りの推移を示したものです。

※出所:JAPAN-REIT.COM、日本 10年 債券利回りのデータより管理者作成 ※国債の長期金利がマイナスの時期は「0%」で表示

Jリートの平均利回りは

・ITバブル崩壊後:約6%

・リーマンショック後:約8%

まで上昇しています。

欧州債務危機の2011~2012年頃も5%以上の利回りをつけており、リート収益は株式に比べて比較的安定している点から、リート利回りは

リスクオフ時、株安時期の一つの目安

になりやすい指標の一つと思われます。

経験則に過ぎませんが、リートが叩き売られている時期は、株式などのリスク資産も過小評価され、割安になっている可能性があります。

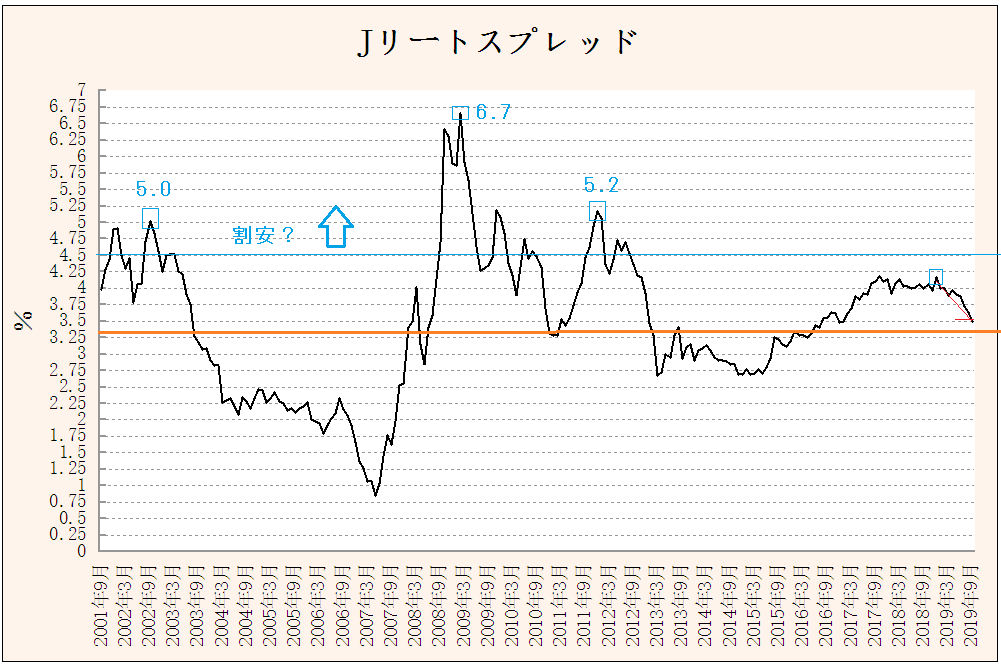

最新のJリートスプレッド

次にJリートスプレッド

●【Jリートの平均利回り-日本国債10年物の利回り】

の推移を確認してみます。

期間は2001年9月~2019年9月末です。

※出所:JAPAN-REIT.COM、日本 10年 債券利回りのデータより管理者作成

この期間の長期平均は「3.3%」です。

個人的には「割安な時期」の経験的な目安を概ね「4.5%以上」としています。

2019年9月末の値は「3.5%」でした。

※マイナス金利は「0%」で計算

・Jリートの平均利回り:3.49%

・日本国債10年物の利回り:-0.20%

2019年8月末は「3.6」だったので、スプレッドは縮小傾向。

9月末の「3.5」は平均値「3.3」をやや上回るも「5.0」には届かない値であり

やや割安?

と推測。

長期平均に接近中で割安感は減退。

<直近の高分配金銘柄>

※出所:JAPAN-REIT.COM - 全ての投資家のための不動産投信情報ポータル REIT一覧(リートデータ)より作成 ※2019.9.30時点

直近の利回り5%以上の銘柄が7個。前月は8個で減少傾向が続いています。

2017年6月以降2年ほど、このスプレッドは

3.9%~4.2%

のレンジでしたが、7月以降レンジを脱出。

あとがき

以下、個人的に気にしているJ-リートの利回り。

※()内は約1ヶ月前の利回り

・日本アコモデーションファンド投資法人【3226】:2.93%(3.01%)

・フロンティア不動産投資法人【8964】:4.58%(4.61%)

・日本ロジスティクスファンド投資法人 【8967】:3.64%(3.53%)

・福岡リート投資法人 【8968】:4.03%(4.14%)

・ユナイテッド・アーバン投資法人【8968】:3.33%(3.46%)

5銘柄の利回り平均は3.66%。

前月は3.71%だったので全体では利回り低下。

個人的にはまだTOPIXよりは割安?という感触ですが、徐々に魅力は逓減中。

※データ元

★JAPAN-REIT.COM (2018.9.30時点)

こんな記事も