9年も投資をがんばって運用成績が-45%だったら・・・

2000年3月~2009年3月にかけての、近年最長の下落相場に関する記事。

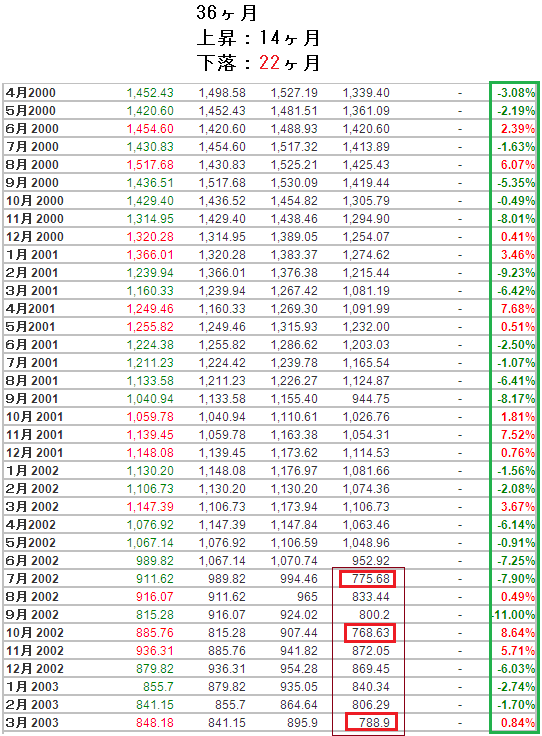

2回当たると3発殴られる相場が3年間

※出所:S&P500 過去のレート - Investing.comより作成

2000年4月~2003年3月のS&P500の月間騰落率です。

この36ヶ月で下落は22ヶ月、上昇は14ヶ月。

2回ヒットすると3発は殴られるような地獄の下落相場。

いったん、とどめのSARS

2000年4月~2003年3月の間

★米国の景気後退(ITバブル崩壊)

に加えて、投資家にとってよくないことが続きました。

★不正会計によるエンロン(2001.12)、ワールドコム(2002.7)の破綻

巨大企業の経営破綻が続きました。

また世界景気(CLIのOECD全体)に関しても2001年9月頃に一度底打ちするものの、2002年4月をピークに再び失速。

株価は2002.10の「769」をボトムに2ヶ月後、2002.12には「954」まで持ち直し、上昇基調が続くかというところで2002年11月16日以降は

★SARS

の来襲。

SARS禍もあり、本格的な株価回復は2003年4月以降となります。

株式投資的にはろくでもない3年間。

※市場的にはSARSは3年にわたる下落相場のとどめの一撃でもあり、景気拡大が10年以上続く今のコロナウイルスとはずいぶん意味合いが異なりそう

締めのリーマン

さて、2003年4月以降、世界景気は拡大基調。

ブリックスブームも手伝って2007年6月頃まで世界景気は絶好調。

しかし、不幸はまだ終わっていなかった。

S&P500は2007.10の「1576」をピークにバブル崩壊。

2009.3「667」まで1年半足らず、怒涛の下落相場となります。

2000.3月の高値「1553」から9年後2009.3月の安値「667」まで、実に9年で57%の下落幅。

9年がんばって成績は-45%の瞬間

ちなみに2000.3~2009.2まで、9年間のSP&500の月末値の平均は「1202」。

2009.3のS&P500の安値は「667」です。

2009年3月には、9年間、毎月定額積み立て投資を続けても、45%ほどの含み損になっている瞬間が訪れていることなります。

※配当収益、各種手数料、為替要因などを一切考慮しないドル建ての単純計算

10年近く頑張った成果が「大きな含み損」と気づく瞬間に浮かぶ景色とはいかなるものか。

未来は必ずしも過去の延長ではないことも想定しつつ・・・

ここまで簡単に2000~2009年の相場をみてきましたが、その後に関しては世界的な中銀の緩和スタンスを背景に、2009年2~3月頃をボトムに11年ほど概ね上げ相場が続いている状況です。

極論すれば、この11年間は、株式中心にリスクをとればとるほどリターンが大きくなりやすかった時期ともいえます。

今後もこの傾向が続くのか?

本格的な下落相場がいつ始まるのか?

そんなものは当分来ないのかもしれませんし、明日から始まるのかもしれません。

過去の傾向から

★世界景気が減速傾向

★FRBなどの中銀が引き締め傾向

★株価が割高っぽい時期

★景気拡大期が長く続いた時期

こういった時期が下落相場に遭遇しやすい時期だった模様。

個人的にはどんな相場でも

●自分にも投資リタイアリスクが常に存在する

●想定外の事態はときどき起きる

●未来は必ずしも過去の延長ではない

という意識を大事に投資を継続していきたい状況。

こんな記事も