今週はじわじわ下げた日本市場でした。

日本市場を株式の「割安割高の目安」になりそうな5つの指標で定点観測してみます。

各指標の現在

直近の日本市場を株式の「割安割高の目安」になりそうな

★日本バフェット指標 <日本の時価総額÷日本の名目GDP>

★信用買い残 <信用取引における買い方の残高>

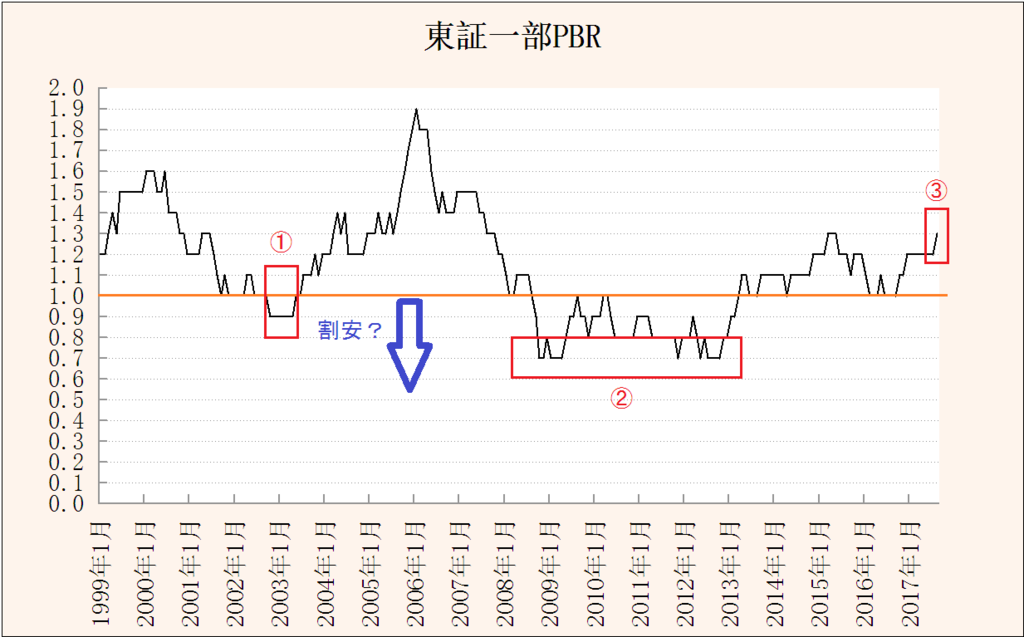

★東証一部PBR <東証一部上場企業全体の株価純資産倍率>

★信用評価損益率 <日本市場。信用買いの損益>

★貸し出し態度判断DI <金融機関の貸し出し態度が「緩い」から「厳しい」比率を引いた値>

の5つの指標の最新データで観察していきます。

日本バフェット指標

※出所:以下サイトデータより管理者作成 日本取引所グループ 世界経済のネタ帳 ※期間:1985年1月末~2017年8月末

9.8の日本バフェット指標は「1.12」でした。

時価総額は約「611兆円」。

直近の最高額、8月7日の「627兆円」から約2.6%の下落です。

下落幅は大したことありませんが、今までのようにドカンと下がってまたすぐ回復、というより、今週はじわじわ落ちている感じが、買い方には嫌な感じかもしれません。

北朝鮮の9月9日を無事通過し、来週はまた回復に向かうでしょうか。

1985年からの日本バフェット指標の長期平均は「0.75」です。

割高圏の目安「1.0」以上なので、日本株は割高圏と推測。

※出所:以下サイトデータより管理者作成 日本取引所グループ 世界経済のネタ帳

日本バフェット指標について詳しくはコチラ↓

★日本バフェット指標 <日本の時価総額÷日本の名目GDP>

スポンサーリンク

信用買い残

※出所:トレーダーズ・ウェブより管理者作成 ※期間2001年6月1日~2017年7月28日

2017.9.1 27090億円(約2.7兆円)です。

前週比90億円ほどの減少です。

7月以降2.6~2.7兆円ほどでうろうろしています。

上記期間の長期平均は約2.3兆円であり、長期平均から少し上方に偏った値です。

この指標では「ふつう~やや割高傾向?」と推測。

信用買い残について詳しくはコチラ↓

★信用買い残 <信用取引における買い方の残高>

東証一部PBR

※出所:その他統計資料 | 日本取引所グループのデータより管理者作成 ※グラフの期間:1999年1月末~2017年8月末

※出所:その他統計資料 | 日本取引所グループのデータより管理者作成 ※グラフの期間:1999年1月末~2017年8月末

2017.8月末「1.3」です。久々に動きました。

割安の目安「1.0」以上なので、割安ではなさそうと判断。

東証一部PBRについて詳しくはコチラ↓

★東証一部PBR <東証一部上場企業全体の株価純資産倍率>

信用評価損益率

※出所:トレーダーズ・ウェブのデータより管理者作成 ※グラフ期間:2001.6.1~2017.5.12

2017.9.1は「-8.38」でした。

2017.4月後半から続いている「-5~ー10」のレンジ内です。

今週の動きから、来週のデータは久々に「-10」以下になるかもしれません。

上記期間の長期平均は約「-12」なので、「-8.38」という数値から、市場はわずかに安定、安心モードといえそうです。

割安の目安「-25」以上なので、割安ではなさそうと判断。

信用評価損益率について詳しくはコチラ↓

★信用評価損益率 <日本市場。信用買い残高の損益>

貸し出し態度判断DI (中小企業)

※以下サイトデータより管理者作成 日銀 ※期間:1983.6月~2017.6月

2017.6月 「+21」です。

※3カ月ごとの更新データです

割高の目安「+10」以上なので、割高圏と推測。

日本の金融機関の貸し出し態度は中小企業に関しては、1980年代並みに「とても緩くて甘い」状態が続いているようです。

貸し出し態度判断DIについて詳しくはコチラ↓

★貸し出し態度判断DI <金融機関の貸し出し態度が「緩い」から「厳しい」比率を引いた値>

現時点での日本市場の割高割安、5つの指標からの推測、まとめ

あくまで個人的な判断ですが、現時点で各指標が示唆する株式の割安、割高の判断をまとめます。

★日本バフェット指標⇒割高圏?

★信用買い残⇒ふつう~やや割高?

★東証一部PBR⇒割安ではなさそう

★信用評価損益率⇒割安ではなさそう

★貸し出し態度判断DI⇒割高圏?

総合的に判断すると、わたしは日本株式は「やや割高~割高圏」と推測します。

したがって、現時点での日本株の長期投資のタイミングとしては

◎資産配分において、株式の配分比率を減らす

◎資産配分において、現金の配分比率を増やす

◎長期投資を一時やめる

のに適す時期だと考えています。単なる経験則ですが。

※長期投資に関する一つの判断です。短期、中期的な投資には役立たない可能性が高いです

※バリュー投資の発想から「割高な時期に株を売り、割安な時期に株を買う」という判断に基づいています

※単なる個人の感想です。未来は誰にも予知できません。投資は自己判断、自己責任で

※指標ごとに、データ確認時期にタイムラグがありますので、必ずしもリアルタイムの判断ではありません

サブプライムバブル期との比較

※出所:日経平均、TOPIX⇒Yahoo!ファイナンス、東証REIT指数⇒東証REIT指数 日足 時系列データ

東証一部PBRの数値が上がりました。

あとがき

今すぐマクロ的に日本市場に関係するかは不明ですが、今年に入って電気自動車(EV)がらみのニュースが増えています。

下記記事によればSUBARUもEVにシフトしていくのかもしれません。

スウェーデンのボルボは2019年以降に発売するすべての車をEVなどの電動車にすると発表してるようです。

英国のジャガーも2020年以降に販売するすべての車種をEVかハイブリッド車にすると発表。

永らく世界に君臨していた日本の自動車産業はEV化、自動運転化、そういった時代の大きな変化に適応していけるでしょうか。

既存の優れたハイブリッド技術が逆に変化を拒む足かせになることなく、多くの雇用、関連産業のある自動車産業が今後も健在だといいのですが。

わたしが心配したってどうしようもないですが。

日本市場の関連記事です。売買代金の観点から投資タイミングを考察しています。