桜は早くも散り出しています。

3月末のデータからJリートの割安割高を探ってみます。

TOPIXと東証リート指数

※出所:SBI証券のグラフより管理者作成

上記グラフはここ1年の東証リート指数とTOPIXの値動きを比較したものです。

最大30ポイントほどの差がついていましたが、直近では

●TOPIXが下落傾向

●東証リート指数が横這い

で、ここ1年で20ポイントほどの差になっています。

※Jリートがさえない理由の一部として、

●地銀を中心とした金融機関(日銀除く)によるJリート売り

●Jリートに関わる毎月分配型投信の販売自粛

などの特殊要因がからんでいると推測されます。

詳しくはコチラ↓

www.yukimatu-value.com

スポンサーリンク

Jリートスプレッド

Jリートの割安割高の判断の目安の一つとしてわたしはJリートと日本の長期国債利回りの差(スプレッド)を確認しています。

本記事では

「Jリートの平均利回り-日本国債利回り(10年物)」

のことを「Jリートスプレッド」とします。

クレジットスプレッドと同じような発想で、「Jリートの利回り」と「長期国債の利回りの差」が

・大きいほどJリートは割安

・小さいほどJリートは割高

とみなす指標です。

※「Jリートスプレッド」は一般的な用語ではありません

※クレジットスプレッドについてはコチラ↓

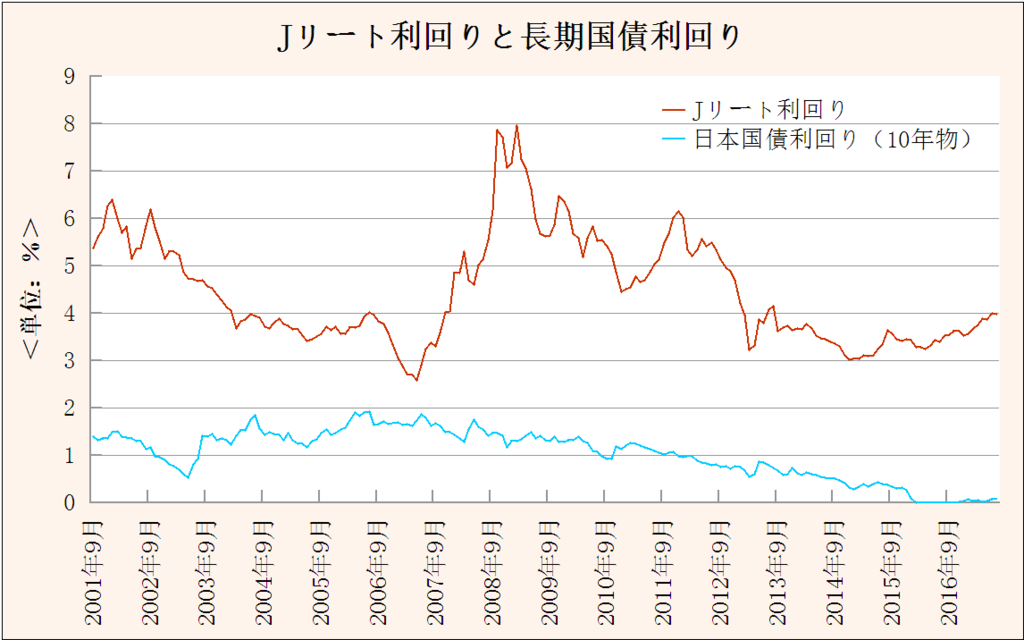

過去の利回り「Jリート」と「日本10年国債」

少し古いデータですが、過去の推移の確認です。

下記グラフは2001.9月末~2017.7月末のJリートと長期国債の利回りの推移を示したものです。

※出所:JAPAN-REIT.COM、日本 10年 債券利回りのデータより管理者作成 ※国債の長期金利がマイナスの時期は「0%」で表示

Jリートの平均利回りは

・ITバブル崩壊後:約6%

・リーマンショック後:約8%

まで上昇しています。

リーマンショック後は銘柄によっては利回り10%を超えて12~13%のものもありました。

そんな時期が来るかは分かりませんが、総じて不景気な時期に買えば、下手な買い物になる確率は下がりそうです。

最新のJリートスプレッド

次にJリートスプレッド

●【Jリートの平均利回り-日本国債10年物の利回り】

の推移を確認してみます。

期間は2001.9月~2018.3月末です。

※出所:JAPAN-REIT.COM、日本 10年 債券利回りのデータより管理者作成

この期間の長期平均は「3.4」です。

個人的には割安時期の経験的な目安を概ね「5.0以上」としています。

2018.3月末の値は「4.1」でした。

・Jリートの平均利回り:4.16%

・日本国債10年物の利回り:0.03%

2018年2月末は「4.1」だったので、横這いです。

「4.1」は平均値「3.2」を上回るも「5.0」には届かない値であり、個人的には

少し~まあまあ割安?

と推測。

まあまあ割安と思われますが、個人的には不景気な時期がくればもっと割安になりそうな気がするので、静観しています。

あとがき

投資と関係ないことですが、大谷選手。すごいですね。

メジャーリーグでも「2桁勝利・2桁本塁打」とか、実現してしまうんでしょうか。

ついついこう期待も抱いてしまいますが、まだ始まったばかり。

怪我なく大活躍してほしいです。

関連記事

●米国のリートと株価

●クレジットスプレッド

に関する記事です。