先週の米国市場を

「米国株式の割安割高を判断する目安」

になると思われる指標などで概観してみます。

ごく簡単な米国市場の概観

<先週のS&P500>

※出所:米S&P 500インデックス(SPX - Investing.com

7.6は「2760」。前週比+1.5%。

6月末は「2718」なので、7月は今のところ+1.5%。

先週は低調なアジア株、堅調な米国株。

史上最高値は2018.1月の「2873」で、今は最高値から「-3.9%」の水準。

<先週の米国10年国債利回り>

7.6は「2.82%」。週間でやや低下。

2.8%台が定着してきています。

昨年末は「2.41%」。

定点観測

以下の4つで定点観測してみます。

★恐怖指数<米国市場。S&P500の変動性>

★ジャンク債スプレッド<米国市場。クレジットスプレッドの一つ>

★S&P500のPBR<米国の代表的な株価指数のPBR>

★米国バフェット指標 <米国の時価総額÷米国の名目GDP>

恐怖指数

ここ半年のチャート。

2018.7.6は「13.37」。前週の「16.09」より大きめの下落。

長期平均(「19.4」)より低く、米国の市場心理は

安心?

と推測。

目安の「30」以下であり、割安な状況ではなさそうです。

<恐怖指数について詳しくはコチラ↓>

www.yukimatu-value.com

スポンサーリンク

ジャンク債スプレッド

ジャンク債スプレッドとは

①ジャンク債スプレッド

=米国のハイ・イールド債の利回り-米国債(10年物)の利回り

②ジャンク債スプレッドが大きい⇒株式は割安傾向

③ジャンク債スプレッドが小さい⇒株式は割高傾向

④★平均値(幾何平均):3.0

★中央値:3.0

<期間:1996.12月~2018.6月の月末>

推移グラフと現在の状況判断

※出所:◎St. Louis Fed◎米国 10年 債券利回りのデータより管理者作成 ※期間:1996.12月末~2018.5月末

2018.7.5時点のジャンク債スプレッドは「2.6」で、6.28の「2.5」からやや上昇。

※2018.6.28時点のジャンク債利回り「5.38%」、米国債(10年物)の利回り「2.83%」

<2016年以降>

※出所:◎St. Louis Fed◎米国 10年 債券利回りのデータより管理者作成 ※期間:2016年1月末~2018年6月末

利回り差の拡大は投資家のリスク許容度の低下を反映すると推測されます。

この指標では米国投資家は2017年10月をピークに少しだけ、弱気になってきているようにも見受けられます。

長期平均は「3.0」であり、単なる近年の経験則ですが、この指標からは株式は

「やや割高傾向?」

と推測。

<ジャンク債スプレッドについて詳しくはコチラ↓>

S&P500のPBR

※出所:S&P 500 Price to Book Value

1999年末~直近のS&P500のPBRの推移です。

2018.7.6時点の推計値は「3.37」。6.29の「3.32」より上昇。

ITバブルの頃(5.06)にははるかに及びませんが、サブプライムバブルの頃(2.91)よりは大きな値です。

長期平均の「2.77」は上回っており、現在は少なくとも

割安な水準ではなさそう

です。

※出所:S&P 500 Price to Book Value

<S&P500のPBRについて詳しくはコチラ↓>

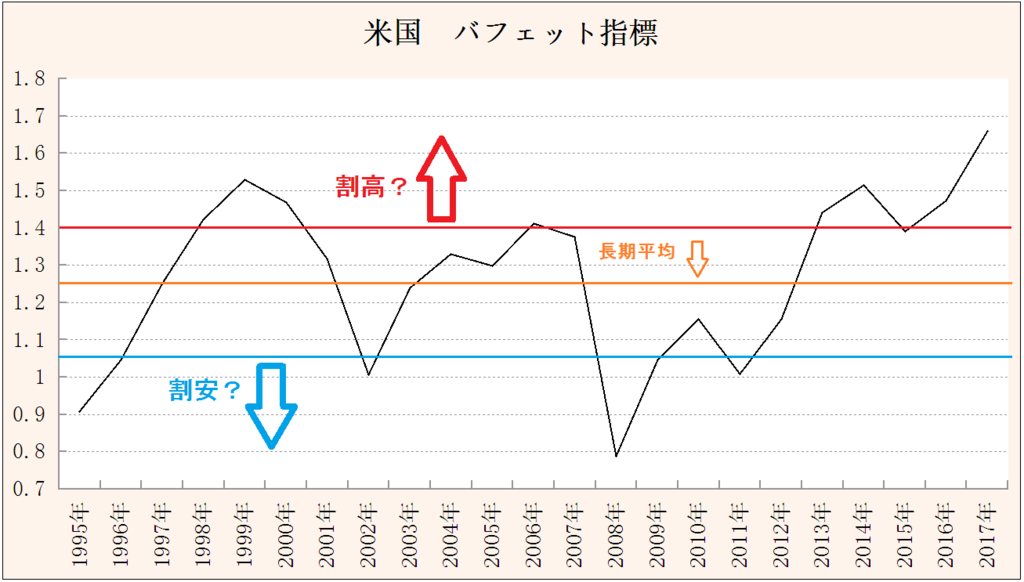

米国バフェット指標

米国バフェット指標とは

①米国バフェット指標=米国の時価総額÷米国の名目GDP

②米国株式の割安割高を判断する目安

③1995~2017年の各年末のデータから、

★平均値:1.25

★中央値:1.32

④近年の経験則の域を出ませんが

★1.05以下は株式は割安圏?

★1.40以上は株式は割高圏? と推測⑤米国の時価総額=NYSE+Nasdaq

推移グラフと現在の状況判断

米国の時価総額は2018年5月末で約「34.0兆ドル」(4月末は「33.5兆ドル」。浮動株調整行わず)。

2018.5月末の米国バフェット指標は「1.67」(4月末は「1.64」)。

いずれも過去最高。

現在、割高圏の目安「1.4」を上回っていると推測され、現在の米国株式は

割高圏?

と推測。

※2018年米国名目GDP:20.41兆ドル(IMF推計)。2017年は19.39兆ドル

米国バフェット指標について詳しくはコチラ↓

現時点での米国市場の割高割安、4つの指標からの推測、まとめ

あくまで経験的な判断ですが、現時点で各指標が示唆する株式の割安、割高の判断をまとめます。

★恐怖指数⇒割安ではなさそう

★ジャンク債スプレッド⇒やや割高傾向?

★S&P500のPBR⇒割安ではなさそう

★米国バフェット指標 ⇒割高圏?

総合的に判断すると、わたしは米国株式は「割高圏?」と推測します。

現時点での米国株の長期投資のタイミングとしては

①リスク資産の資産配分が大きくなりすぎていれば、所定の配分に戻す

②資産配分において、株式の配分比率を減らす

③資産配分において、現金の配分比率を増やす

④長期投資を一時やめる(投資をやめる機会を探している場合)

のに適す時期だと考えています。単なる経験則ですが。

※概ね10年以上を想定した長期投資に関する一つの判断です。短期、中期的な投資には役立たない可能性が高いです

※基本的にできるだけ「割高な時期に株を売り、割安な時期に株を買う」という判断に基づいています

※単なる個人の感想です。未来は誰にも予知できません。投資は自己判断、自己責任で

ITバブル、サブプライムバブル、現在のデータ比較

※表のデータ出所 ・世界のバフェット指標:GLOBAL NOTE、World Federation of Exchanges・OECD景気先行指数:OECD Data ・シラーPER:Shiller PE Ratio ・失業率:US Unemployment Rate ・実質経済成長率:BEA National Economic Accounts ・長短金利差:米国債・金利 - Bloomberg

●ジャンク債スプレッドが徐々に平均値「3.0」に接近

●長短金利差が「0.3%」を下回り「0.28%」へ

●失業率が4.0%へ

あとがき

長短金利差が下落を続けるもまだ逆イールドには至らず。

6月の失業率は「4.0%」に上昇(5月は3.8%)。

米国社債と米国長期債のスプレッドは拡大中。

S&P500は1月の最高値まで「-3.9%」の水準まで回復、接近。

株価や全世界の時価総額、米国の失業率や4-6月のGDPなどの景気動向、拡大しつつあるクレジットスプレッドの動向など、今後も注視しがいのある展開となりそうな感じ。

関連記事

※出所:

※出所: