今週の日本の株価や金利をごく簡単に確認し、その後、株式の「割安割高の目安」になりそうな5つの指標で定点観測し、日本市場の概況をみてみます。

今週の日経平均

※出所:マーケット|SBI証券

※出所:マーケット|SBI証券

12.7は「21,679」。先週末比−3.0%。

週間で大幅に下落。10月末の「21920」を下回りました。

11月末は「22,351」だったので、12月は今のところ−3.0%。

日経平均の直近の高値は2018年10月の「24,448」で今は高値から「−11.3%」の水準。

今週の日本10年債利回り

2018.7.23以降、日銀が0.2%程度までの金利水準を容認する?

という話もある日本の長期国債利回り。

12.7は約「0.06%」(前週は「0.09%」)。

米国の国債利回り低下もあり、低下基調が続いています。

「0.2%」は遠くなりました。

2018.7.23以降の利回りの最高値は2018年10月の「0.169%」。

今週のドル/円

※出所:USD JPY 証券株式相場 | ドル 円 相場 - Investing.com

今週も概ね「1ドル=112円台後半~113円台後半」で推移。

やや円高傾向。

スポンサーリンク

5つの指標

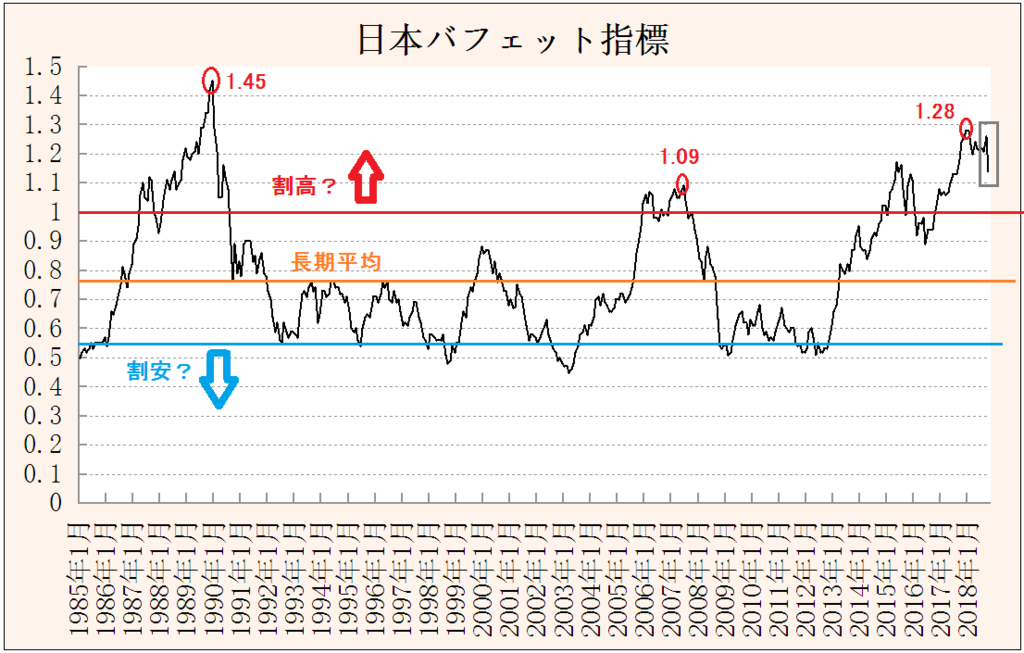

★日本バフェット指標 <日本の時価総額÷日本の名目GDP>

★信用買い残 <信用取引における買い方の残高>

★東証一部PBR <東証一部上場企業全体の株価純資産倍率>

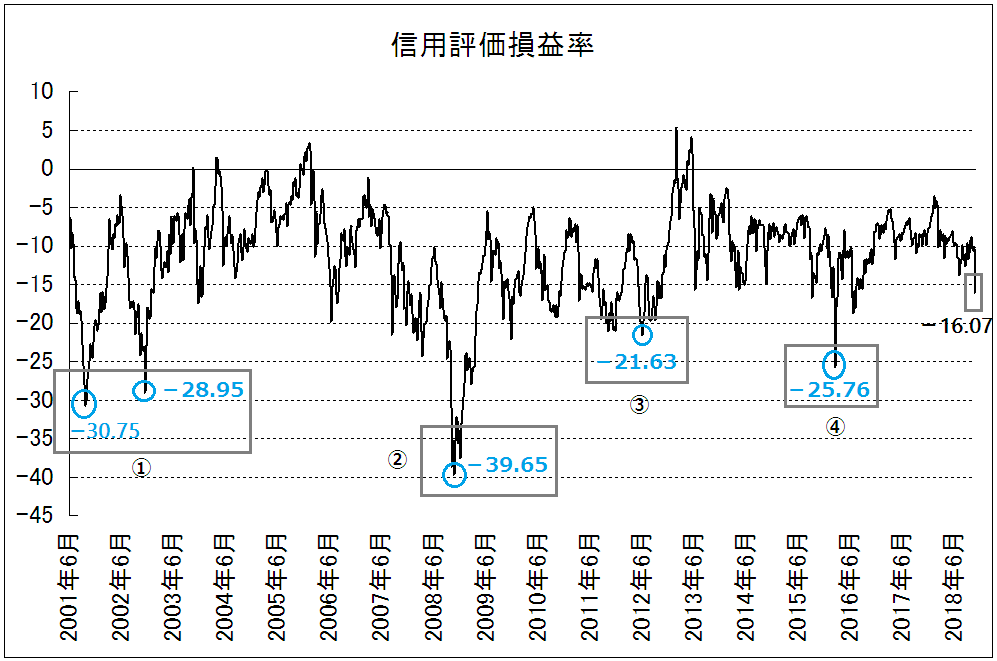

★信用評価損益率 <日本市場。信用買いの損益>

★日経平均ボラティリティー・インデックス<日経平均版の恐怖指数>

日本バフェット指標

※出所:以下サイトデータより管理者作成 日本取引所グループ 世界経済のネタ帳 ※期間:1985年1月末~2018年10月末

12.7の日本バフェット指標は「1.13」で先週末の「1.16」から減少。

11月末は「1.16」で、12月は現時点で低下。

直近の月末値ピークは2018年1月の「1.28」。

12.7の時価総額は約「626.7兆円」(全市場の合計値)。

確認できている範囲では、2018.1.23の736.8兆円が現時点での最大値。

現在は最大値を14.9%下回っています。

1985年からの日本バフェット指標の長期平均は「0.76」です。

割高圏の目安「1.0」以上なので、長期的観点からは

日本株は割高圏?

と推測。

※出所:以下サイトデータより管理者作成 日本取引所グループ 世界経済のネタ帳

この指標では昨年の8月頃と似たような水準。

直近のピークは時価総額が700兆円をこえていた2018年1月頃と9月頃か。

日本バフェット指標について詳しくはコチラ↓

★日本バフェット指標 <日本の時価総額÷日本の名目GDP>

信用買い残

※出所:トレーダーズ・ウェブより管理者作成 ※期間2001年6月1日~2018年7月27日

2018.11.30 29,105億円(約2.9兆円)。

前週比−866億円と大幅な減少。

直近ピークは2018.3.23の約3.7兆円。

水準としては長期平均の「2.4兆円」より大きく、この指標からは

やや割高?

と推測。

<2017.10.27以降の推移・月末値と直近数値>

※出所:トレーダーズ・ウェブのデータより管理者作成

今年は3月頃にピーク、10月に一度盛り返していますが、トレンドとしては3月以降は減少トレンドか。

株価のトレンドとはタイミングがややずれる(株価を信用買い残が数カ月遅れで追いかける感じ)ようですが、概ね連動的。

信用買い残について詳しくはコチラ↓

★信用買い残 <信用取引における買い方の残高>

東証一部PBR

※出所:その他統計資料 | 日本取引所グループのデータより管理者作成 ※グラフの期間:1999年1月末~2018年11月末

2018年11月末の東証一部PBRは「1.3」(前月比+0.1)でした。

11月の小幅な株高を受けて上昇。

直近ピークは2018年1月末の「1.5」。

今回の上昇相場のピークは「1.5」となるのかどうか。

割安の目安「1.0」以上なので、割安ではなさそうと判断。

東証一部PBRについて詳しくはコチラ↓

★東証一部PBR <東証一部上場企業全体の株価純資産倍率>

信用評価損益率

※出所:トレーダーズ・ウェブのデータより管理者作成 ※グラフ期間:2001.6.1~2018.10.26

2018.11.30は「-10.57」でした。前週の「-12.69」からマイナス幅が縮小。

上記期間の長期平均は約「-11」であり投資家心理は

ふつう?

と推測。

今週は大幅な下落となったので、来週の確認できるデータはマイナス幅が少し大きめに拡大するかも。

割安の目安「-25」以上なので、割安ではなさそうと判断。

信用評価損益率について詳しくはコチラ↓

★信用評価損益率 <日本市場。信用買い残高の損益>

日経平均ボラティリティー・インデックス

★日経平均ボラティリティー・インデックスのメモ

1998年からの

・長期平均:25.3

・最低値:11.82(2017.7月)

・最大値:91.45(2008年10月)

・個人的には30以上で「株価の割安圏」を示唆しやすい指標と考えます。

<ここ3ヵ月のチャート>

※出所:恐怖指数(VIX 日経VI VSTOXX) 日経平均比較チャート

12.7は「21.32」。前週末は「20.10」だったので今週はやや上昇。

12.3に「18」程度まで下がりましたが、再び「20」を回復。

長期平均は「25.3」であり、投資家心理は

やや安心?

と推測。

割安の目安「30」より小さいので、「割安ではなさそう」と推測。

恐怖指数について詳しくはコチラ↓

現時点での日本市場の割高割安、5つの指標からの推測、まとめ

あくまで個人的な判断ですが、現時点で各指標が示唆する株式の割安、割高の判断をまとめます。

★日本バフェット指標⇒割高圏?

★信用買い残⇒やや割高?

★東証一部PBR⇒割安ではなさそう

★信用評価損益率⇒割安ではなさそう

★日経平均ボラティリティー・インデックス⇒割安ではなさそう

総合的に判断すると、わたしは日本株式は「割高圏?」と推測します。

現時点での日本株の長期投資のタイミングとしては

①リスク資産の資産配分が大きくなりすぎていれば、所定の配分に戻す

②資産配分において、株式の配分比率を減らす

③資産配分において、現金の配分比率を増やす

④長期投資を一時やめる(投資をやめる機会を探している場合)

のに適す時期だと考えています。単なる経験則ですが。

※長期投資に関する一つの判断です。短期、中期的な投資には役立たない可能性が高いです

※基本的にできるだけ「割高な時期に株を売り、割安な時期に株を買う」という判断に基づいています

※単なる個人の感想です。未来は誰にも予知できません。投資は自己判断、自己責任で

※指標ごとに、データ確認時期にタイムラグがありますので、必ずしもリアルタイムの判断ではありません

サブプライムバブル期と「今」のデータ比較

※出所:日経平均、TOPIX⇒Yahoo!ファイナンス、東証REIT指数⇒SBI証券、貸し出し態度判断DI(中小企業)⇒主要時系列統計データ表

●日本のバフェット指標:再度2007年の「1.09」にやや接近

●TOPIX:2018年1月高値「1911」の「-15.2%」の水準。だいぶ遠くなりました。

あとがき

12.4の上記記事では

米中首脳会談を一応無事に通過し、12月の冒頭はリスクオン相場。

米中首脳会談で90日という交渉の猶予期間(概ね2019年2月まで)が設けられたこともあり、12月~来年1月くらいまで平和な時期となるのかどうか。

10~11月がとてもどんよりしていた分、流れ的には10月下落の反発も兼ねて、もうひと上げあっても不思議ではなく、今年最後、大きめのポジションを作る準備中。

相変わらず空売りやオプションなどでの「ヘッジ付き」での勝負ですが。

なんて書いていましたが、米中会談前後のリスクオンモードは11/22~12/3。

会談後の「平和な時期」はわずか

「1営業日(12/3)のみ」

となり、その後とりあえず市場は荒れています。

ポジションを作る間もなく相場が荒れたので実害は今のところありませんが、大きな見込み違いでした。

米中融和モードの演出はその場限り。

会談が決裂しなければ、一時的に、せめて12月くらいは穏やかに上昇するかも?と感じていましたが、とんでもなかった。

米中会談と何らかの関係があるかは不明ですが、ファーウェイ幹部は米中会談が開催されていた12/1に逮捕されていたとのこと。

★ファーウェイ幹部をカナダで逮捕 米が引き渡し要求(18/12/06) - YouTube

12月はいつものペースに戻して、またデフェンスばっちりのロング・ショートポジションをぼちぼち作っていこうかというところ。

上品にインデックスを持っていれば基本的にはうまくいった去年に比べ、一気にきな臭くなってしまった2018年も残りあと3週間、どうなりますか。

関連記事