クレジットスプレッドの一つ、「米国社債スプレッド」関する記事です。

クレジットスプレッドの一つ、「米国社債スプレッド」関する記事です。

クレジットスプレッドとは

★信用力の差⇒利回りの差=クレジットスプレッド

★クレジットスプレッド=信用力の低い債券利回り-信用力の高い債券利回り

たとえば、債券が償還されるまでの期間が同じ社債と国債があり、社債の利回りが5%、その国の国債利回りが2%であった場合、

5%-2%=3%

がクレジットスプレッドです。

クレジットスプレッドの一つの使い方に

★クレジットスプレッドが縮小するとき(小さくなるとき)

⇒投資家心理は安心・楽観傾向、リスク許容度は高い

⇒株式などのリスク資産は割高傾向

★クレジットスプレッドが拡大するとき(大きくなるとき)

⇒投資家心理は不安・悲観傾向、リスク許容度は低い

⇒株式などのリスク資産は割安傾向

があります。

株式の割安水準や投資家のリスク許容度を探るうえで一つの目安になりそうな指標です。

詳しくは下記リンクを参照ください。

【米国社債スプレッド】とは

本ブログにおける米国社債スプレッドは、

「米国の社債(ムディーズ格付けBaa。中等度のリスク)」と「米国債(10年物)」の利回りの差

とします。

例えば、米国社債の利回りが5%、米国債の利回りが3%なら

5%-3%=2%

が米国社債スプレッドになります。

※わたしの個人的な理解、使い方なので、一般的ではない可能性があります

※「米国社債スプレッド」は一般的な名称ではありません

【米国社債スプレッド】の平均値、中央値

<期間:1995年1月末~2019年2月末の月末データより>

★平均値(幾何平均):2.35

★中央値:2.40

直近の【米国社債スプレッド】

<ここ2年の推移>

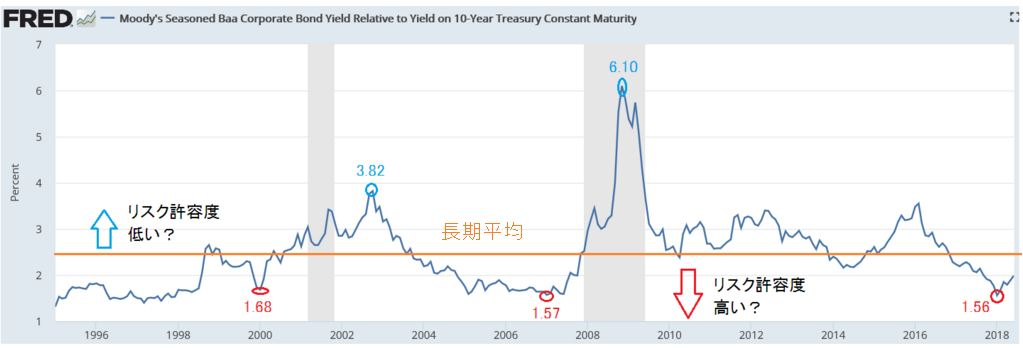

※出所:https://fred.stlouisfed.org/series/BAA10Yより管理者作成 ※ラインは1995年1月以降の平均値

※出所:https://fred.stlouisfed.org/series/BAA10Yより管理者作成 ※ラインは1995年1月以降の平均値

2019年2月末は「2.22」(前月比-0.16)。

だいたい2年前の水準。

前月比では大幅にスプレッドは縮小。

2月に関しては

リスク許容度は上昇した?

と思われます。

<最近のトレンド>

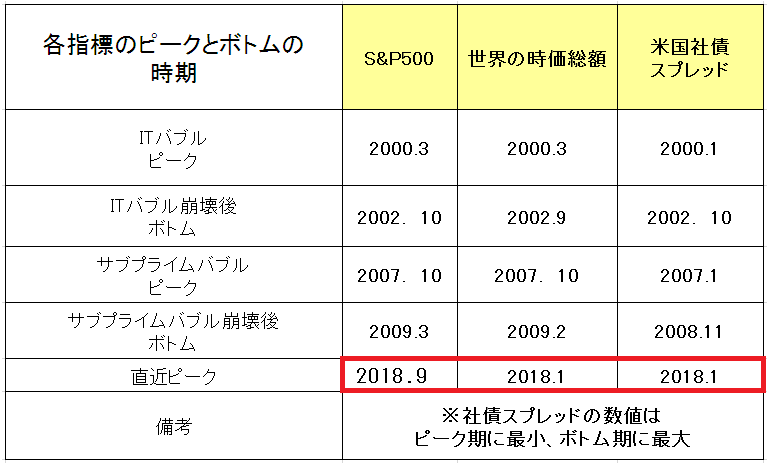

直近のボトムは2018年1月末の「1.56」(2000年以降の最低値)であり、

直近のボトムは2018年1月末の「1.56」(2000年以降の最低値)であり、

投資家のリスク許容度は13ヶ月間、概ね低下トレンドにある?

と推測。

直近ピークは2019.1.3の「2.48」。

<3月の状況>

3月に関しては、2019.3.14の値が「2.27」と2月末「2.22」よりやや拡大。

株式市場はリスクオンの様相ですが、この指標では3月はややリスク許容度低下。

今後、債券市場(あくまでムディーズ格付けBaaと米国債とのスプレッドの話ですが)と株式市場、どちらの見立てが中長期的に正しかったことになりますか。

直近の「2.27」は長期平均「2.35」よりやや低い値であり、リスク許容度の水準は

ふつう~やや高め?

と推測。

【米国社債スプレッド】の参考データ

※出所:https://fred.stlouisfed.org/series/BAA10Yのデータより管理者作成

上記グラフは<1995年1月~2018年6月>の米国社債スプレッドの推移を示したものです。

ある程度時期にずれはありますが、2000年以降のバブル期とその崩壊後に、当スプレッドは最小値と最大値をつけている傾向があります。

●ITバブル期の最小値:1.68%(2000.1月)

●サブプライムバブル期の最小値:1.57%(2007.1月)

●ITバブル崩壊後の最大値:3.82%(2002.10月)

●サブプライムバブル崩壊後の最大値:6.10%(2008.11月)

●直近の最小値:1.56%(2018.1月)

あくまで目安で今後も役立つ経験かは不明ですが、2000年以降では「S&P500」「世界の時価総額」とともに、このスプレッドの最大値、最小値も

大局的な相場の転換期を探る材料になる

かもしれません。

※出所:米S&P 500 インデックス(SPX) - Investing.com、https://fred.stlouisfed.org/series/BAA10Y、WFEのデータより管理者作成

※出所:米S&P 500 インデックス(SPX) - Investing.com、https://fred.stlouisfed.org/series/BAA10Y、WFEのデータより管理者作成

あとがき

※出所:https://fred.stlouisfed.org/series/BAA10Yより管理者作成

※出所:https://fred.stlouisfed.org/series/BAA10Yより管理者作成

今年の米国社債スプレッドの推移。

1~2月は明らかなスプレッドの縮小。

3月はやや拡大。

3月前半で反転するか、また縮小モードに戻るか。

いつものことですが、この手の指標、

未来を予見する力はなく、現状把握のための材料として有効

と感じます。

中長期的にみて今はどうなのか、どこにいるのか、現時点では断定できないけれども、大局的な相場の転換期はいつだったか?

そういう推測を行うのに役立つ可能性があるかも。

現時点で2018年1月、9月頃に大きな山。

今が第三の山の頂上近くなのか、まだ山の途上なのか、面白いところ。

※出所:米S&P 500 インデックス(SPX) - Investing.comより作成

※出所:米S&P 500 インデックス(SPX) - Investing.comより作成

こんな記事も