先週の米国市場を

「米国株式の割安割高を判断する目安」

になると思われる指標などで概観してみます。

ごく簡単な米国市場の概観

<先週のS&P500>

※出所:米S&P 500インデックス(SPX - Investing.com

3.6は「2954」。前週末比「+0.6%」。

3月月間では「+0.6%」。

2020.2月の最高値「3394」から「-13.0%」の水準。

<ここ5日の米国10年国債利回り>

3.6は「0.77%」。前週の「1.16%」から大幅低下。

週明けはさらに低下し「0.5%」を下回っています。

2週間ほど前は「1.42%」でした。

逃避資金が激しく流入している模様。

とりあえず過去最低を更新中。

定点観測

以下の4つで定点観測してみます。

★恐怖指数<米国市場。S&P500の変動性>

★ジャンク債スプレッド<米国市場。クレジットスプレッドの一つ>

★S&P500のPBR<米国の代表的な株価指数のPBR>

★米国バフェット指標 <米国の時価総額÷米国の名目GDP>

恐怖指数

<ここ5年>

<先週>

3.6は「41.94」。

前週の「40.11」より上昇。

終値は42ほどですが、場中のピークは先週「54.39」を記録。

今回は54程度がピークか、まだ先があるか。

いずれにせよたまにしか示現しない高値。

水準としては長期平均(「19.3」)より高く、米国の市場心理は

不安?

と推測。

目安の「30」以下であり、短期的には株価は割安?の可能性。

※参考:2018年以降の高い値(場中含む。概算値)

・2018.2月:「50」

・2018.10月:「29」

・2018.12月:「36」

・2019.5月:「23」

・2019.8月:「25」

・2020.2月:「54」

<恐怖指数について詳しくはコチラ↓>

www.yukimatu-value.com

スポンサーリンク

ジャンク債スプレッド

ジャンク債スプレッドとは

①ジャンク債スプレッド

=米国のハイ・イールド債(格付け:BB)の利回り-米国債(10年物)の利回り

※本記事ではオプション調整後

②ジャンク債スプレッドが大きい⇒株式は割安傾向

③ジャンク債スプレッドが小さい⇒株式は割高傾向

④★平均値(幾何平均):3.3

★中央値:3.2

<期間:1997.1月~2020.2月の月末>

推移グラフと現在の状況判断

<1997年以降>

※出所:ICE BofAML US High Yield BB Option-Adjusted Spread (BAMLH0A1HYBB) | FRED | St. Louis Fedより作成 ※期間:1997.1月末~2020.3.5

<ここ1年>

※出所:ICE BofAML US High Yield BB Option-Adjusted Spread (BAMLH0A1HYBB) | FRED | St. Louis Fedより作成

2020.3.5時点のジャンク債スプレッド(格付けBB、オプション調整後)は「3.27」で、前週の「2.95」より拡大。

債券市場投資家のリスク許容度は低下中。

スプレッドは長期平均「3.3」付近、投資家心理はふつう?か。

3.9時点ではさらにスプレッドは拡大し「やや不安」な水準か。

過去の経験ではこのスプレッドは概ね「5%」を超えてくる時期が「悲観に満ちた」時期。

今回はどうなりますか。

<ジャンク債スプレッドについて詳しくはコチラ↓>

www.yukimatu-value.com

S&P500のPBR

※出所:S&P 500 Price to Book Value

1999年末~直近のS&P500のPBRの推移です。

3.6時点の推計値は「3.29」。前週の「3.27」よりやや上昇。

★ITバブルの頃のピーク(2000年の5.06)

より小さく

★サブプライムバブルの頃のピーク(2007年の2.91)

は上回る高水準。

最近のS&P500の高PBR。

①2018.1.26:3.60倍

②2018.9.21:3.51倍

③2020.1.17:3.76倍

この期間の中央値「2.77」は上回っており、現在は

割安な水準ではなさそう

です。

※出所:S&P 500 Price to Book Value

<S&P500のPBRについて詳しくはコチラ↓>

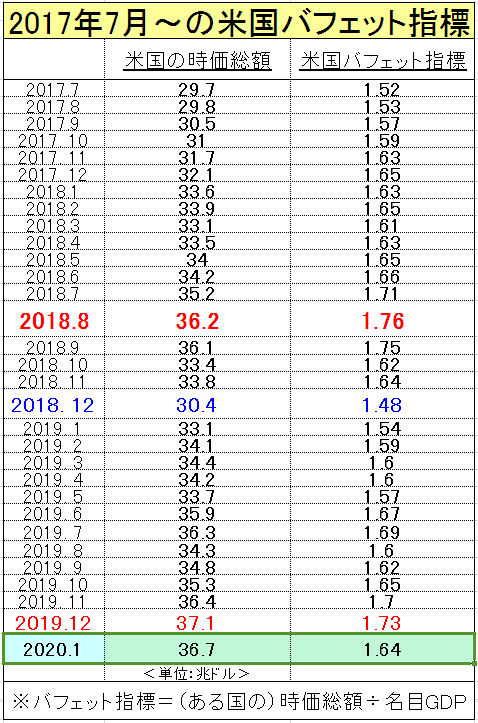

米国バフェット指標

米国バフェット指標とは

①米国バフェット指標=米国の時価総額÷米国の名目GDP

②米国株式の割安割高を判断する目安

③1995~2018年の各年末のデータから、

★平均値:1.26

★中央値:1.32

④近年の経験則の域を出ませんが

★1.05以下は株式は割安圏?

★1.40以上は株式は割高圏? と推測⑤米国の時価総額=NYSE+Nasdaqで計算

推移グラフと現在の状況判断

米国の時価総額は2020年1月末で約「36.7兆ドル」(前月末は「37.1兆ドル」)。

2020年1月末の米国バフェット指標は「1.64」(前月末は「1.73」)。

1995年からの中央値(1.33)を大きく上回っており、1月末からS&P500は10%程度下げていることを考慮しても米国株式は

割高~やや割高?

と推測。

※データ出所:https://www.world-exchanges.org/、世界経済のネタ帳のデータより作成

※2020年米国名目GDP:22.32兆ドル(IMF推計)

米国バフェット指標について詳しくはコチラ↓

現時点での米国市場の割高割安、4つの指標からの推測、まとめ

あくまで経験的な判断ですが、現時点で各指標が示唆する株式の割安、割高の判断をまとめます。

★恐怖指数⇒(短期的には)割安?

★ジャンク債スプレッド⇒ふつう?(割安ではなさそう)

★S&P500のPBR⇒割安ではなさそう

★米国バフェット指標 ⇒割高~やや割高?

以上から米国株の水準は

割高~やや割高?(ネガティブ要因?)

と推測。

また

★米国の金融政策:緩和的(ポジティブ要因?)

★米国の景気 :悪化傾向(ネガティブ要因?)

と推測。

株価水準、金融政策、景気動向から考え、現時点で米国株に関して

ややネガティブ

なスタンス。

※単なる個人の感想です。未来は誰にも予知できません。投資は自己判断、自己責任で

ITバブル、サブプライムバブル、現在のデータ比較

※表のデータ出所 ・世界のバフェット指標:GLOBAL NOTE、https://www.world-exchanges.org/ ・OECD景気先行指数:OECD Data ・シラーPER:Shiller PE Ratio ・失業率:US Unemployment Rate ・実質経済成長率:BEA National Economic Accounts ・長短金利差:米国債・金利 - Bloomberg ・かい離率:米S&P 500インデックス(SPX - Investing.com

まだ割高っぽい米国株。

・恐怖指数:高値

・「ジャンク債スプレッド」:平均付近

・「S&P500のPBR」「シラーPER」:サブプライムバブルの時より高水準

おわりに

★米10年債利回りが「1.15%」まで低下している状況で、FRB利下げがどの程度効力を持つか、その影響力を見定めること

中長期的に上記の点を見定めたい、と先週書いていたのですが、米10年債利回りが本日「0.5%」程度まで下がっており、何だか展開が早すぎて戸惑っております。

このくらい金利が下がってくるとFRBの利下げや量的緩和の効力は以前より落ちるように思われ、長らく金融緩和に頼ってきた金融市場、どうしても不安がつのる展開か。

3月以降、欧米で新型コロナの悪影響が増している模様。

その影響を受けた統計データが出てくるのは早くて3月下旬か4月以降。

リバウンドしてもまたそういうデータで下げやすそうな予感も。

まさかこのペースで下げ続けるとは思いませんが、とにかく株価変動が大きくメンタルに優しくない展開であり、やや下げ目線でポジションを持っていて利益は少しでていても、何だか落ち着かない状況で今日はポジションをいくらか縮小しました。

一般的には大けがしないことを大事に、所定のリスクオフ対策を講じつつ、ほどほどにやり過ごしたい時期か。

こんな記事も