今週の日本の株価や金利をごく簡単に確認し、その後、株式の「割安割高の目安」になりそうな5つの指標で定点観測する記事。

スポンサーリンク

日経平均

※出所:マーケット|SBI証券

7.17は「22696」で前週比「+1.8%」。

6月末は「22288」で7月月間では「+1.8%」。

日経平均の直近の高値は2018年10月の「24448」で今は高値から「−7.2%」の水準。

日本10年債利回り

※出所:日本 10年 | 日本 10年 債券利回りより作成

7.17は約「0.01%」(前週末は「0.01%」)で前週と変わらず。

0%付近。

ドル/円

※出所:USD JPY | アメリカドル 日本円 相場情報 - Investing.com

※出所:USD JPY | アメリカドル 日本円 相場情報 - Investing.com

7.17は1ドル「107.0」円。前週末は「106.9」円で、ややほぼ変わらず。

2019年は「1ドル=104.97~112.41円」のレンジ。

今年も概ねレンジ内。

米ドル指数は前週「96.6」程度。

今週は低下。

<米ドル指数:ここ1週間>

※出所:米ドル指数先物 - Investing.com 日本

※出所:米ドル指数先物 - Investing.com 日本

5つの指標

★日本バフェット指標 <日本の時価総額÷日本の名目GDP>

★信用買い残 <信用取引における買い方の残高>

★東証一部PBR <東証一部上場企業全体の株価純資産倍率>

★信用評価損益率 <日本市場。信用買いの損益>

★日経平均ボラティリティー・インデックス<日経平均版の恐怖指数>

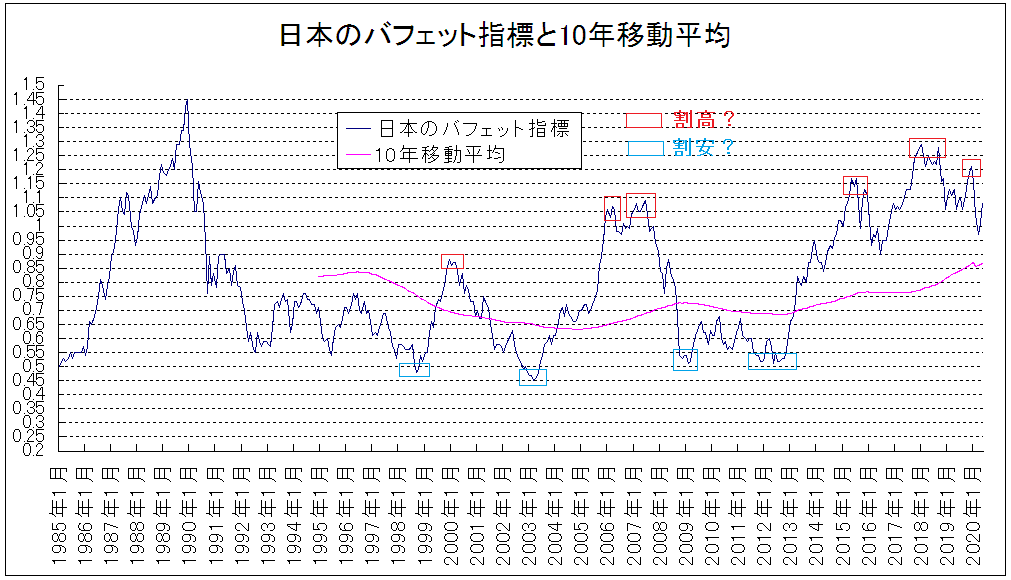

日本バフェット指標

※出所:以下サイトデータより管理者作成 日本取引所グループ 世界経済のネタ帳 ※期間:1985年1月末~2020年5月末

7.17の日本バフェット指標は「1.09」で前週の「1.06」より上昇。

直近の10年移動平均は「0.88」であり、今は平均より高い水準。

一つの目安に過ぎませんが、長期的観点からは

日本株はやや割高?

と推測。

直近の月末値ピークは2018年1月の「1.29」(このときは10年移動平均から「66.6%」上方かい離)。

7.17の日本の時価総額は約「616.2兆円」(全市場の合計値)。

確認できている範囲では、2018.1.23の736.8兆円が現時点での最大値。

現在は最大値を16.4%下回っています。

日本バフェット指標について詳しくはコチラ↓

★日本バフェット指標 <日本の時価総額÷日本の名目GDP>

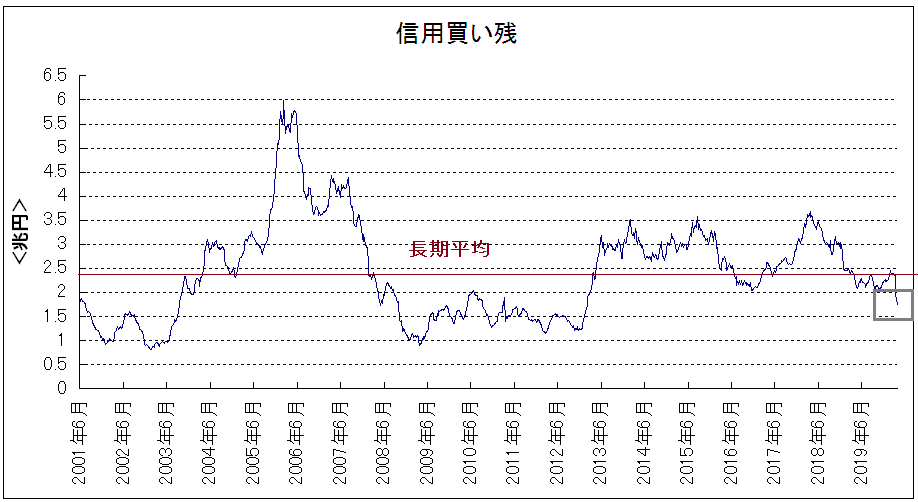

信用買い残

※出所:トレーダーズ・ウェブより管理者作成 ※期間2001年6月1日~2020年3月27日

2020.7.10 22746億円(約2.3兆円)。

前週比+797億円で増加傾向。

直近ピークは2018.3.23の約3.7兆円。

水準としては長期平均の「2.4兆円」をやや下回り、この指標からは

やや割安~ふつう?

と推測。

2020年1月末は約2.5兆円。

2020年2~3月に約1.8兆円まで大幅減少。

その後7月に約2.3兆円まで回復。

<2017.12.29以降の推移・月末の概算値と直近数値など>

※出所:トレーダーズ・ウェブのデータより管理者作成

信用買い残について詳しくはコチラ↓

★信用買い残 <信用取引における買い方の残高>

東証一部PBR

※出所:その他統計資料 | 日本取引所グループのデータより管理者作成 ※グラフの期間:1999年12月末~2020年5月末

2020年6月末の東証一部PBRは「1.1」倍(前月比±0)。

2~4月は「1.0」倍、5月、6月は「1.1」倍。

直近ピークは2018年1月末の「1.5」。

長期平均は「1.1」で水準としては

ふつう?

と推測。

東証一部PBRについて詳しくはコチラ↓

★東証一部PBR <東証一部上場企業全体の株価純資産倍率>

信用評価損益率

※単位:% ※出所:トレーダーズ・ウェブのデータより管理者作成 ※グラフ期間:2001.6.1~2020.6.5

7.10は「-18.71」。

前週の「-18.01」からマイナス幅が拡大。

ベアファンドを信用で買って含み損を増やしている?

よく分かりません。

上記期間の長期平均は約「-11」であり投資家心理は

やや不安?

と推測。

信用評価損益率について詳しくはコチラ↓

★信用評価損益率 <日本市場。信用買い残高の損益>

日経平均ボラティリティー・インデックス

★日経平均ボラティリティー・インデックスのメモ

2000年11月からの

・長期平均:24.9

・長期中央値:23.4

・最低値:11.82(2017.7月)

・最大値:91.45(2008年10月)

・個人的には30以上で「株価の割安圏」を示唆しやすい指標と考えます。

<ここ2年のチャート:日経平均を併記>

※出所:恐怖指数(VIX 日経VI VSTOXX) 日経平均比較チャートより作成

7.17は「22.62」。前週の「24.65」より低下。

日経平均VIの長期中央値は「23.4」であり、投資家心理は

ふつう?

と推測。

※参考:最近のリスクオフ局面の最大値(概算値)。

2018.2月:38

2018.10月:31

2018.12月:33

2019.5月:25

2019.8月:26

2020.3月:61

恐怖指数について詳しくはコチラ↓

現時点での日本市場の割高割安、5つの指標からの推測、まとめ

あくまで個人的な判断ですが、現時点で各指標が示唆する株式の割安、割高の判断をまとめます。

★日本バフェット指標⇒やや割高?

★信用買い残⇒やや割安~ふつう?

★東証一部PBR⇒ふつう?

★信用評価損益率⇒割安ではない?

★日経平均ボラティリティー・インデックス⇒割安ではない?

上記から日本株式の水準は

「ふつう~やや割高?」

と推測。

また

★日銀の金融政策:緩和的(ポジティブ要因?)

★日本の景気 :悪化傾向?(ネガティブ要因?)

と推測。

株価水準、金融政策、景気動向から考え、現時点で日本株の投資タイミングに関して「ふつう~ややネガティブ」。

リスク資産への配分を控えめにしたポートフォリオで、ちょこちょこリバランスしながら投資継続が無難か。

※個人の感想です。未来は誰にも予知できません。投資は自己判断、自己責任で

バブル期と「今」のデータ比較

※出所:日経平均、TOPIX⇒Yahoo!ファイナンス、東証REIT指数⇒SBI証券、貸し出し態度判断DI(中小企業)⇒主要時系列統計データ表

●信用評価損益率:けっこう低い

●日経平均VI:長期平均程度まで下がる

●TOPIX:2018年1月高値「1911」の「-17.6%」の水準。13年前より11%低い水準

●東証リート指数:最近さえず

日銀ETF買い

2018年は年間で約6.5兆円、2019年は約4.4兆円の買い出動。

下記サイトによれば今週は0回の出動。

今年トータルでは約5.1兆円購入。

※参照サイト:日銀ETF買い入れ結果、https://nikkeiyosoku.com/boj_etf/

ドル建て日経平均

<ドル建て日経平均:ここ5年>

※出所:ドル建て日経平均 (日経平均 ドル換算)より作成 ※数値は概算値

2020.7.17のドル建て日経平均は「211.68」で前週より上昇。

コロナ前の直近ピークは約「219」。

コロナ後の上げ相場のピークは約「215」(2020.6.10)。

引き続き高そうなところで踏みとどまっている印象。

あとがき

米国電気自動車企業、テスラ(TSLA)のPERが9493倍に。

一方、たばこ事業銘柄、JT(2914)のPERは11.3倍。

両者のここ1年のTOPIXとの比較チャート。

<テスラ(TSLA)とTOPIXの比較:過去1年>

<JT(2914)とTOPIXの比較:過去1年>

※出所:マーケット|SBI証券

※出所:マーケット|SBI証券

TOPIXはここ1年では約10%上昇、20%下落する場面がありましたが今はほぼ1年前と変わらない水準。

テスラは暴騰。

JTは2020年3月の暴落水準まで再度落ち込んでいる状況。

市場全体のリバウンドにも乗れていません。

そこそこ利益を出してきた実績があっても(2008~2019年のJTのROAの最低値は3.18%で前回の金融危機でも赤字を出していない)、今後企業として稼ぐネタがニコチン、タール、一酸化炭素等で体に害を及ぼすリスクが高い

☆「たばこ」

であるJT。

ろくに利益が出せていなくても稼ぐネタが夢がありそうな

☆「電気自動車、自動運転」

であるテスラ。

そういうイメージ、印象の差が大きそうな両者の値動き。

市場の評価は常に「過大評価と過小評価の間にある」という仮説もあるようですが、ずいぶん極端すぎる評価の差とも思える状況。

まったく分野の違う企業であり、比べても仕方がないのかもしれませんが。

こんな記事も