今週の日本の株価や金利をごく簡単に確認し、その後、株式の「割安割高の目安」になりそうな5つの指標で定点観測する記事。

スポンサーリンク

TOPIX

※出所:マーケット|SBI証券

※出所:マーケット|SBI証券

7.9は「1912」で前週比「-2.6%」。

7月月間では今のところ「-1.6%」。

TOPIXの直近高値は2021年3月の「2014」で今はそこから約「-5.1」%水準。

日本10年債利回り

7.9は約「0.03%」(前週末は「0.04%」)で前週からやや低下。

ドル/円

※出所:USD JPY | アメリカドル 日本円 相場情報 - Investing.com

※出所:USD JPY | アメリカドル 日本円 相場情報 - Investing.com

7.9は1ドル「110.2」円。前週は「111.3」円で円高。

2020年は「1ドル=101.2~112.2円」の変動で今は昨年のレンジ内。

米ドル指数は前週「92.2」。

今週は「92.1」でややドル安。

<米ドル指数:ここ1週間>

※出所:米ドル指数先物 - Investing.com 日本

5つの指標

★日本バフェット指標 <日本の時価総額÷日本の名目GDP>

★信用買い残 <信用取引における買い方の残高>

★東証一部PBR <東証一部上場企業全体の株価純資産倍率>

★信用評価損益率 <日本市場。信用買いの損益>

★日経平均ボラティリティー・インデックス<日経平均版の恐怖指数>

日本バフェット指標

※出所:以下サイトデータより管理者作成 日本取引所グループ 世界経済のネタ帳 ※期間:1985年1月末~2021年1月末

7.9の日本バフェット指標は「1.30」(前週は1.33)で週間で低下。

1989年頃のバブル(過去最高は「1.42」)以降では最高水準。

直近の10年移動平均は「0.93」であり、今は平均より約40%高い水準。

一つの目安に過ぎませんが、長期的観点からは日本株は

割高?

と推測。

7.9の日本の時価総額は約「730.1兆円」(全市場の合計値)。

ピークは2021年3月の「770.3兆円」。

日本バフェット指標について詳しくはコチラ↓

★日本バフェット指標 <日本の時価総額÷日本の名目GDP>

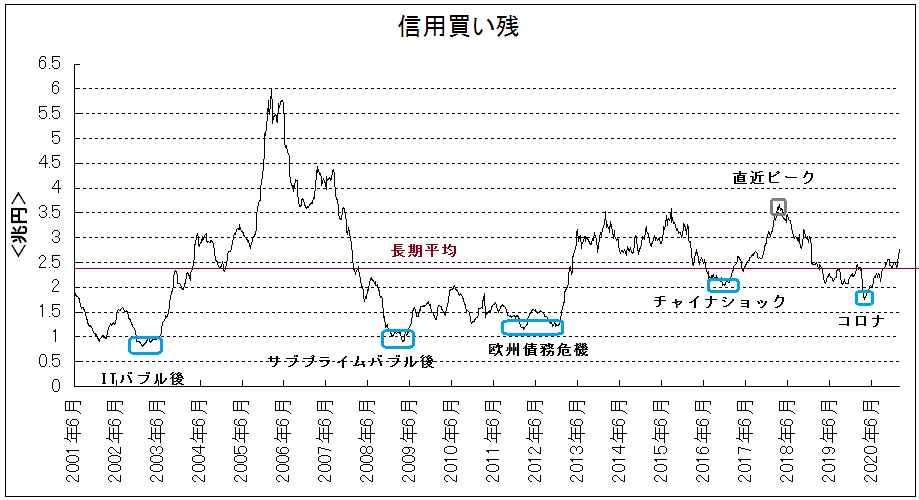

信用買い残

※出所:トレーダーズ・ウェブより管理者作成 ※期間2001年6月1日~2021年1月29日

2021.7.2 34385億円(約3.4兆円)。

前週比+743億円。

ここ1ヶ月ほどは3.4兆円あたりでうろうろ。

水準としては長期平均の「2.4兆円」より多く、この指標から株価水準は

やや割高?

と推測。

※直近ピークは2018年3月の約3.7兆円

<2018.10.26以降の推移・月末の概算値と直近数値など>

※出所:トレーダーズ・ウェブのデータより管理者作成

信用買い残について詳しくはコチラ↓

★信用買い残 <信用取引における買い方の残高>

東証一部PBR

※出所:その他統計資料 | 日本取引所グループのデータより管理者作成 ※グラフの期間:1999年12月末~2020年12月末

2021年6月末の東証一部PBRは「1.2」倍(前月比-0.1)。

2020年12月以降「1.3」倍が6カ月継続し、6月にやや低下。

直近ピークは2018年1月末の「1.5」。

長期平均は「1.1」で水準としては

やや割高?

と推測。

東証一部PBRについて詳しくはコチラ↓

★東証一部PBR <東証一部上場企業全体の株価純資産倍率>

信用評価損益率

※単位:% ※出所:トレーダーズ・ウェブのデータより管理者作成 ※グラフ期間:2001.6.1~2021.1.8

7.2は「-8.11」(前週は「-8.19」)で前週よりやや改善。

上記期間の長期平均は約「-11」であり投資家心理は

ふつう~やや安心?

と推測。

信用評価損益率について詳しくはコチラ↓

★信用評価損益率 <日本市場。信用買い残高の損益>

日経平均ボラティリティー・インデックス

★日経平均ボラティリティー・インデックスのメモ

2000年11月からの

・長期平均:24.9

・長期中央値:23.4

・最低値:11.82(2017.7月)

・最大値:91.45(2008年10月)

・個人的には30以上で「株価の割安圏」を示唆しやすい指標と考えます。

<ここ2年のチャート:日経平均を併記>

※出所:恐怖指数(VIX 日経VI VSTOXX) 日経平均比較チャートより作成

7.9は「18.75」。前週の「16.85」より上昇。

日経平均VIの長期中央値は「23.4」であり、投資家心理は

やや安心?

と推測。

※参考:最近のリスクオフ局面の最大値(概算値)。

2018.2月:38

2018.10月:31

2018.12月:33

2020.3月:61

恐怖指数について詳しくはコチラ↓

現時点での日本市場の割高割安、5つの指標からの推測、まとめ

あくまで個人的な判断ですが、現時点で各指標が示唆する株式の割安、割高の判断をまとめます。

★日本バフェット指標⇒割高?

★信用買い残⇒やや割高?

★東証一部PBR⇒やや割高?

★信用評価損益率⇒割安ではない?

★日経平均ボラティリティー・インデックス⇒割安ではない?

上記から日本株式の水準は

「割高?」

と推測。

日本株の投資タイミングに関して「ややネガティブ~ネガティブ」か。

リスク資産への配分を控えめにしたポートフォリオで、ちょこちょこリバランスしながら投資継続が無難か。

※個人の直感、感想です。先のことは不明。投資は自己判断、自己責任で

バブル期と「今」のデータ比較

※出所:日経平均、TOPIX⇒Yahoo!ファイナンス、東証REIT指数⇒SBI証券、貸し出し態度判断DI(中小企業)⇒主要時系列統計データ表

引き続き割高っぽい状況。

●日本バフェット指標、日本の時価総額:高水準

●信用買い残、東証一部PBR、信用評価損益率、日経平均VI:やや割高な時期の印象

●東証リート指数:金利低下の影響もあってか、株安の週でしたがやや上昇

日銀ETF買い

2018年は年間で約6.5兆円、2019年は約4.4兆円、2020年は約7.1兆円の買い出動。

下記サイトによれば今週は0回の出動。

7/9も出動なし。

今年の月別日銀出動回数。

1月:4回

2月:1回

3月:5回

4月:1回

5月:0回

6月:1回

7月:0回

4月以降ではわずか2回。

※参照サイト:日銀ETF買い入れ結果、指数連動型上場投資信託受益権(ETF)および不動産投資法人投資口(J-REIT)の買入結果

※設備ETFの購入は換算せず

ドル建て日経平均

<ドル建て日経平均:ここ5年>

※出所:ドル建て日経平均 (日経平均 ドル換算)より作成 ※数値は概算値

7.9のドル建て日経平均は約「254」で前週(258)より低下。

コロナ前の直近ピークは約「219」。

コロナ後のピークは約「289」(2021年2月)。

このままずるずる下げるか、そろそろ反発するのか。

あとがき

直近のTOPIXは「1912」。

2018年1月の高値「1911」とほぼ同水準。

約3年半前と同水準。

同様に「2018年1月の高値」⇒「今」を比較すると

●S&P500:+69.5%(2873⇒4370)

●ユーロストックス50:+10.3%(3687⇒4068)

この期間は明らかに米株の調子がよかったわけですが、

A:調子の好すぎた米株は今後しばらく厳しい

B:今後も米株の方が日本よりパフォーマンスがよい

どちらが正解かは不明。

3年半で7割上昇を「異常」と見なし、Aを強く信じる人は

●米株指数をショート、日本株指数をロング

Bを強く信じる人は

●日本株指数をショート、米株指数をロング

というのも一つの手段。

むかしこの手の発想で過去データを探ったことがありますが、近年では総じて米株が強いものの、たまーに妙に日本株が強い一時期もあって必ずしも常に

●日本株指数をショート、米株指数をロング

が吉ではないというのが結論(最近ではアベノミクス初動時期の日本株の上昇は米国株の上昇を大きく上回っていた)。

日米ともに相場全体としては上昇しているのにショートサイドの損失額が大きすぎて泣く泣くポジションを閉じるときの悲しさは強烈なものがあると思われ、結局決め打ちポジションを大きくし過ぎないスタンス、うまくいかないときは早めに修正できるスタンスなどが生き残る上で有利か。