先週の米国市場を

先週の米国市場を

「米国株式の割安割高を判断する目安」

になると思われる指標などで概観してみます。

ごく簡単な米国市場の概観

<先週のS&P500>

※出所:米S&P 500インデックス(SPX - Investing.com

※出所:米S&P 500インデックス(SPX - Investing.com

11.12は「4683」で前週比「-0.3%」。

11月月間では今のところ「+1.7%」。

最高値付近。

<先週の米国10年国債利回り>

11.12は「1.57%」。前週の「1.46%」から大きく上昇。

先週は

★株価⇒やや下落

★債券利回り⇒上昇

★ドル指数⇒上昇

という動きでした。

定点観測

以下の4つで定点観測してみます。

★恐怖指数<米国市場。S&P500の変動性>

★ジャンク債スプレッド<米国市場。クレジットスプレッドの一つ>

★S&P500のPBR<米国の代表的な株価指数のPBR>

★米国バフェット指標 <米国の時価総額÷米国の名目GDP>

恐怖指数

<ここ1年>

11.12は「16.29」。前週の「16.48」よりやや低下。

ここ1年では低めの水準。

水準としては長期平均(「19.3」)より低く、米国の市場心理は

やや安心?

と推測。

割安時期の目安の「30」より低い水準。

※参考:2018年以降の高い値(場中含む。概算値)

・2018.2月:「50」

・2018.12月:「36」

・2020.3月:「85」

・2020.10月:「41」

<恐怖指数について詳しくはコチラ↓>

www.yukimatu-value.com

スポンサーリンク

ジャンク債スプレッド

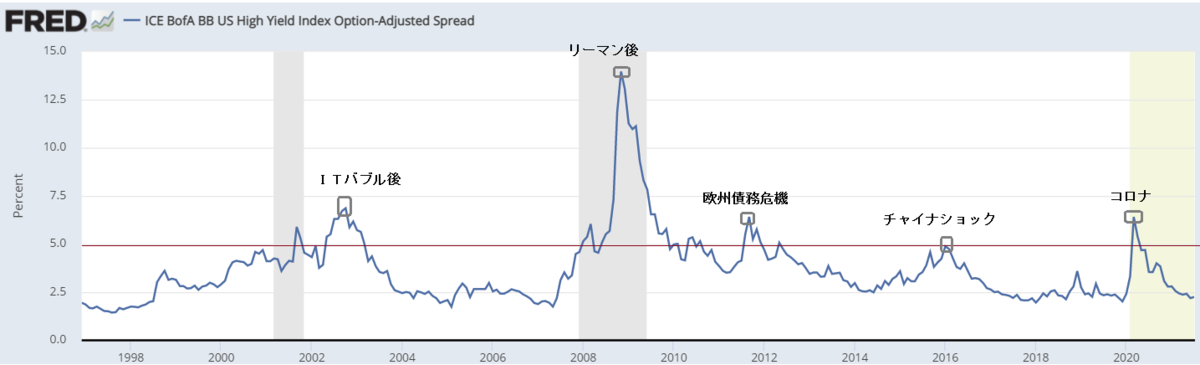

本記事のジャンク債スプレッドとは

①ジャンク債スプレッド

=米国のハイ・イールド債(格付け:BB)の利回り-米国債(10年物)の利回り

※本記事ではオプション調整後

②ジャンク債スプレッドが大きい⇒株式は割安傾向

③ジャンク債スプレッドが小さい⇒株式は割高傾向

④★平均値(幾何平均):3.3

★中央値:3.2

<期間:1997年1月~2021年10月の月末>

⑤5%以上のスプレッドの時期に株価は概ね割安か?

推移グラフと現在の状況判断

<1997年以降>

※出所:ICE BofAML US High Yield BB Option-Adjusted Spread (BAMLH0A1HYBB) | FRED | St. Louis Fedより作成 ※期間:1997.1月末~2021.7.8

11.11時点のジャンク債スプレッド(%。格付けBB、オプション調整後)は「2.09」で、前週の「2.20」より縮小。

※リーマンショック後のボトム:「1.96」%(2018年1月末)

スプレッドの長期中央値は「3.2」で今は中央値より約35%低い水準。

投資家心理は

楽観

か。

<ジャンク債スプレッドについて詳しくはコチラ↓>

www.yukimatu-value.com

S&P500のPBR

※出所:S&P 500 Price to Book Valueより作成

1999年末~直近のS&P500のPBR推移。

11.12時点の推計値は「4.83」(前週は「5.01」)倍で前週より低下。

ITバブル以来の高水準。

長期の中央値「2.79」を73%ほど上回っており、株価水準は

割高

か。

※最近のS&P500の高PBR

①2018年1月:3.60倍(直近で世界景気が最もよかった時期)

②2018年9月:3.51倍(直近で米国の経済成長率が最も高かった時期)

③2020年1月:3.76倍(コロナ前、2019年9月以降の世界景気拡大期のピーク)

④2021年11月:5.01倍(コロナ後)

※出所:S&P 500 Price to Book Value

<S&P500のPBRについて詳しくはコチラ↓>

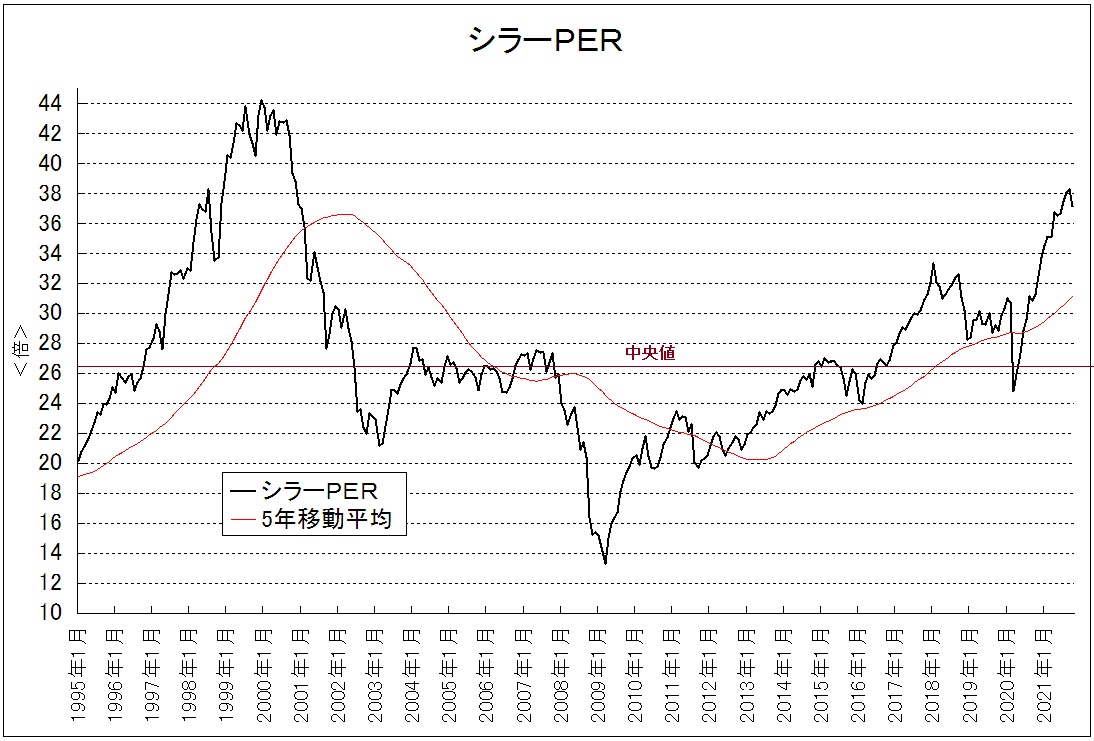

シラーPER

※出所:Shiller PE Ratioより作成 ※期間:1995.1~2021.10

※出所:Shiller PE Ratioより作成 ※期間:1995.1~2021.10

1995年以降のシラーPERの推移。

1995年以降の中央値は「26.4」倍。

2021年10月までの5年移動平均は「31.1」倍。

11.12は約「39.5」倍で前週(40.0)より低下。

長期の中央値より約50%、5年移動平均より約27%高い水準。

株価水準は

割高?

と推測。

※出所:Shiller PE Ratio

※参考:シラーPER(CAPEレシオ)とは|金融経済用語集 - iFinance

現時点での米国市場の割高割安、4つの指標からの推測、まとめ

あくまで経験的な判断ですが、現時点で各指標が示唆する株式の割安、割高の判断をまとめます。

★恐怖指数⇒割安ではない?

★ジャンク債スプレッド⇒割安ではない?

★S&P500のPBR⇒割高?

☆シラーPER⇒割高?

以上から米国株の水準は

割高?

と推測。

現時点での米国株の投資タイミングに関しては

ネガティブ?

な印象。

※個人の直感、感想です。先のことは不明。投資は自己判断、自己責任で

最近のバブル崩壊後の株価低迷期と現在のデータ比較

※表のデータ出所 ・世界のバフェット指標:GLOBAL NOTE、https://www.world-exchanges.org/ ・OECD景気先行指数:OECD Data ・シラーPER:Shiller PE Ratio ・失業率:US Unemployment Rate ・実質経済成長率:BEA National Economic Accounts ・長短金利差:米国債・金利 - Bloomberg ・かい離率:米S&P 500インデックス(SPX - Investing.com

割高っぽい状況。

割高っぽい状況。

・恐怖指数、ジャンク債スプレッド:けっこう低い数値

・S&P500のPBR、シラーPER:高水準

・OECD景気先行指数:2021年7月以降停滞気味

おわりに

<Moody's Seasoned Baa Corporate Bond Yield Relative to Yield on 10-Year Treasury Constant Maturity:Baa格社債の10年債との利回り差>

Baa格社債の米10年国債との利回り差はコロナ後の最小値を記録。

この指標では2000年以降ではボトム付近で、ITバブル、サブプライムバブル、世界的に景気がよかった2018年1月頃に匹敵するリスクオン状態。

債券市場でも総じて楽観が強い状況といえそう。