米国の代表的な株価指数S&P500のPBRに関する記事です。

PBRを把握するメリット

①株式が割安な時期を把握する目安になる可能性があります

②株式が割安な時期に長期投資を始められる可能性が上がり、長期的な投資リターンの向上につながる可能性があります

PBRとは

PBRは株式の割安割高を判断する基本的な指標の一つです。

1株当たりの純資産に対し、株価が何倍まで買われているか

を表したのがPBR(株価純資産倍率)です。

1.0以下では割安と判断されることが多い指標です。

数値が大きいほど株式は割高傾向

数値が低いほど株式は割安傾向

と判断します。

詳しくは以下のサイトを参照ください。

「PBR」の意味と使い方を教えてください。 | 日本証券業協会

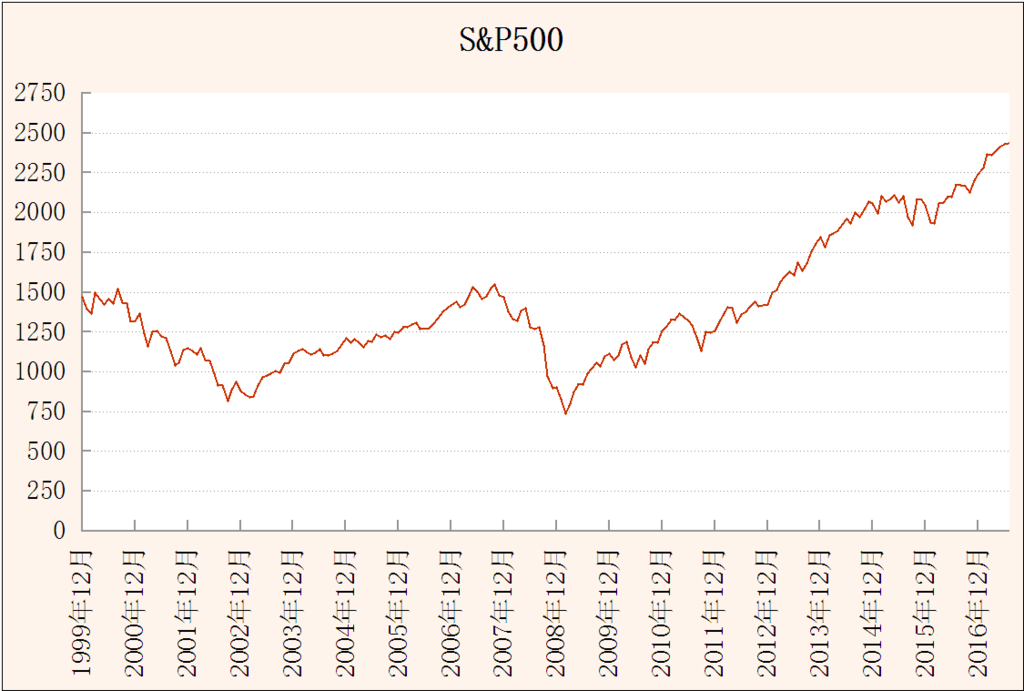

S&P500のPBRの推移

※出所:S&P 500 Price to Book Valueのグラフより管理者作成

上記グラフは1999年末以降のS&P500のPBRのグラフです。

2000年頃のITバブル時には「5.0」を超えており、その後のITバブル崩壊過程では2002年に「2.5」を下回っています。

ITバブルでいかに割高な水準まで株価が押し上げられていたかを示唆する数値です。

2002年以降、約5年かけて2007年頃に「3.0」近くまで(2.91)上昇しましたが、リーマンショック後の2009年には「2.0」を下回り(1.78)、2017.7月現在は「3.17」と2007年のサブプライムバブルの頃の値(2.91)を上回る水準にあります。

リーマンショック後の株安がいかに強烈であったかを示す数値ですが、東証一部のPBRはリーマンショック後は「0.7」(東証二部にいたっては「0.5」)まで落ちていますので、日米のPBR水準には大きな差があります。

S&P500のPBRが「1.0」を下回るような状況はリーマンショック後(1.78)以上の、とんでもない株安時期であると推測され、上記のグラフを見る限り、当分やってこなさそうと推測されます。

1999年末以降の代表的な数値をまとめると以下のようになります。

※S&P 500 Price to Book Value by Quarterのデータより管理者作成 ※2017.7は推計値

S&P500の推移と並べると以下のようになります。

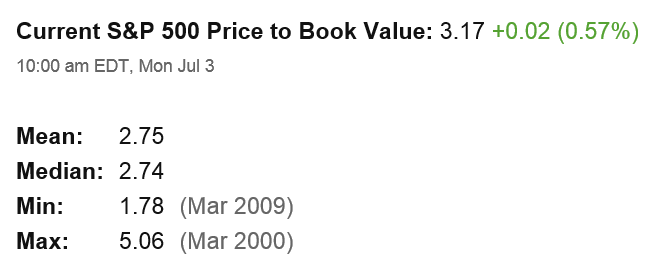

S&P500のPBRの現在値と簡単な分析

※出所:S&P 500 Price to Book Value

米国の株価指数S&P500のPBRは7/3時点で「3.17」です。

東証の「1.2」よりはるかに高い値です。

ITバブル華やかなりしころには「5.06」だったので、まだかわいいものですが、サブプライムバブルの頃の「2.91」を上回る大きな値だといえるでしょう。

1999年末以降の平均値や中央値(2.75程度)を上回っており、この指標のみから判断できる米国株の割安割高に関して

少なくとも割安ではない、どちらかというと割高っぽい

と思われます。

したがって、今からわざわざ長期投資を始めるようなタイミングではないと推測されます。

※長期投資に関する一つの判断です。短期、中期的な投資には役立たない可能性が高いです

※バリュー投資の発想から「割高な時期に株を売り、割安な時期に株を買う」という判断に基づいています

※単なる個人の感想です。未来は誰にも予知できません。投資は自己判断、自己責任で

おわりに

PBRの観点からは、日米の大きな温度差が感じられますが、日米どちらにしても今は株式が割安な時期ではなさそう、という判断を支持する数値ではあります。

今後もS&P500のPBRに関して、月一程度で確認していく予定です。

<関連記事です>

米国の投資家心理、割安・割高の目安となる指標「クレジットスプレッド」の具体例です↓

米国投資家心理を反映する指標です↓