ある国の名目GDPの大きさとその国の上場株式時価総額の総和(=株式時価総額とします)の間にはどのような関係があるのか?相関はあるのか?

「相関はあること」になっていますが、実際どうなのか。

わたしなりの調査と仮説を以下にまとめてみました。

①ある国の名目GDPの大きさと株式時価総額の大きさの間には相関が認められるのか?

まず、この視点でデータ分析をしてみました。

例えば、

・2015年のアメリカの名目GDPは17.95兆ドル、株式時価総額は25.07兆ドル(年末値)です。

・日本の名目GDPは4.12兆ドル、株式時価総額は4.9兆ドル。

・イギリスの名目GDPは2.85兆ドル、株式時価総額は3.88兆ドル・・・

こんな感じで、主要20ヶ国の名目GDPと株式時価総額のデータを入手し、相関関係を調べてみました。

わたしが入手できるデータが1990年以降のデータなので、新しいデータ、古いデータ、その中間に当たるデータ、2015年末、1990年末、2003年末の3年分のデータで調べてみました。

まず、2015年から行きましょう。

次の表は、2015年末の主要20ヶ国の名目GDPと株式時価総額のデータです。

※以下全てドル建ての名目GDP、株式時価総額になります。

上記データより主要20ヶ国の名目GDPと株式時価総額の相関係数を算出しました。

結果は、「0.96」。

非常に強い正の相関です。

※一般に0.7以上の相関係数は「強い正の相関」になるようです

名目GDPが大きい国の時価総額は大きい、その逆も然り

という傾向があることがわかります。

その散布図(ウィキペディア)です。

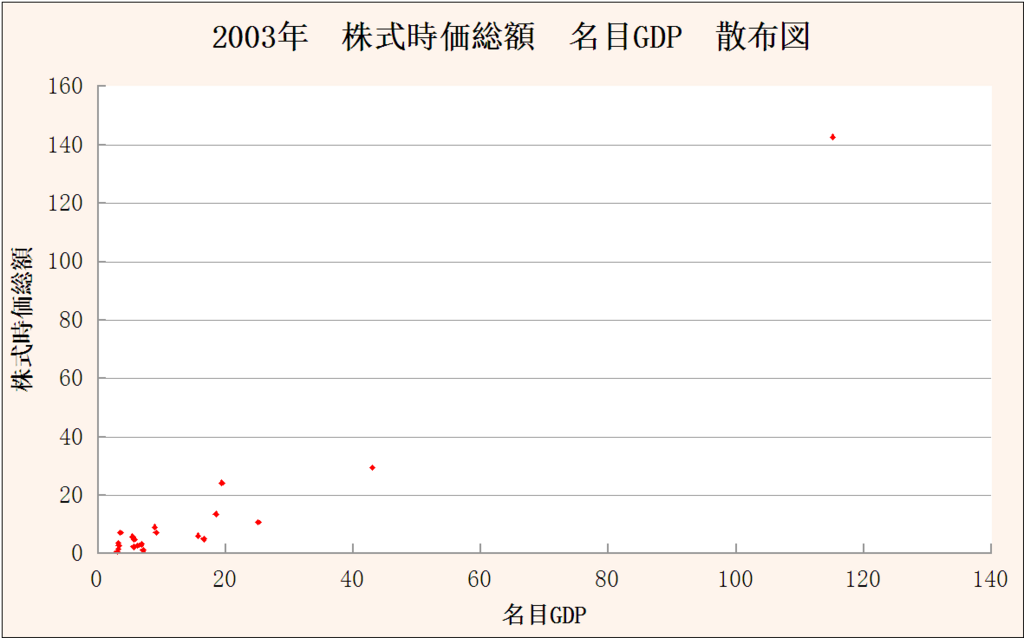

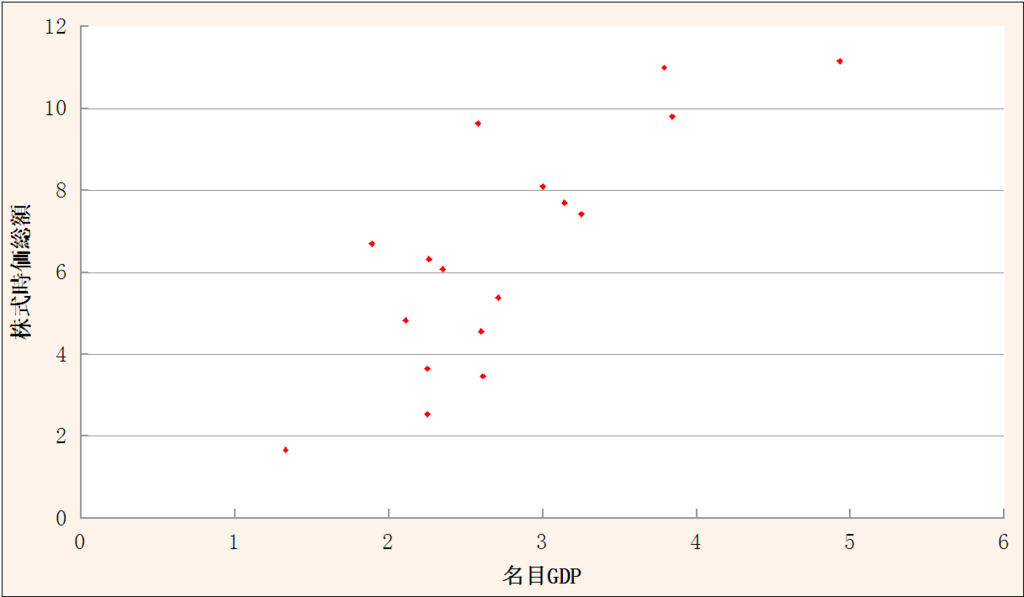

次に、2003年に移ります。

以下の表は、2003年末の主要20ヶ国の名目GDPと株式時価総額のデータです。

上記データより主要20ヶ国の名目GDPと株式時価総額の相関係数を算出しました。

結果は、「0.97」。

非常に強い正の相関です。

その散布図です。

最後に1990年です。

以下の表は、1990年末の主要20ヶ国の名目GDPと株式時価総額のデータです。

※アルゼンチンの時価総額は、四捨五入の関係で「0」になっています

上記データより主要20ヶ国の名目GDPと株式時価総額の相関係数を算出しました。

結果は、0.93。

非常に強い正の相関です。

その散布図です。

当時、日本と米国が突出した経済大国だったことが一目瞭然の図です。

<この項目のまとめ>

1990、2003、2015年の主要20ヶ国のデータから判断すると、

名目GDPの大きさと株式時価総額の大きさの間には強い正の相関が認められました。

つまり、上記データからは、

名目GDPが大きい国の株式時価総額は大きい傾向があり、

名目GDPが小さい国の株式時価総額は小さい傾向がある

と考えられます。

②ある国の名目GDPの増加率と株式時価総額の増加率には相関があるのか?

次に、この視点でデータ分析をしてみました。

投資関連の書籍で

「世界経済が成長を続けるなら、長期的に全世界の株式市場に投資し続けることは理に適っている」

との主張が散見されます。

おそらく、この主張の根拠は、

「経済成長率(=GDP増加率)」と「株式時価総額の増加率」の間には、長期的には正の相関が確認されること

だとわたしは考えています。それをここで検証してみよう、という訳です。

まず、わたしが入手できる1990年以降のデータで、できるだけ長期のサンプルを用いて調べてみます。

●期間・・・1990~2015年の25年間

●対象国・・・データを入手できた主要国17ヶ国

●相関係数の求め方・・・17ヶ国の名目GDPと株式時価総額がそれぞれ25年で何倍になったかを集計し、倍率同士の相関係数を求めました。

●例えば、1990~2015年の25年間で、

・米国の名目GDPは3.0倍、株式時価総額は8.1倍になっています。

・日本の名目GDPは1.33倍、株式時価総額は1.67倍になっています。

・イギリスの名目GDPは2.6倍、株式時価総額は4.56倍になっています。

・韓国の名目GDPは4.93倍、株式時価総額は11.16倍になっています。

・・・こんな感じでデータを取って、まとめたものが以下の表です。

※以下全てドル建ての名目GDP、株式時価総額になります。

上記データより主要17ヶ国の名目GDP増加率と株式時価総額の増加率の相関係数を算出しました。

結果は、0.80。

強い正の相関が認められます。

※一般に0.7以上の相関係数は「強い正の相関」になるようです

その散布図です。単位は<倍>です。

この期間において、例えば韓国のように、名目GDPの増加率が大きければ株式時価総額の増加率も大きく、日本のように名目GDPの増加率が小さければ株式時価総額の増加率も小さい傾向が確認できます。

上記サンプルは、できるだけ「長い期間」でしたが、今度はできるだけ「多くのサンプル」を用いて調べてみます。

●期間・・・2004~2014年の10年間

●対象国・・・データを入手できた50ヶ国

●相関係数の求め方・・・50ヶ国の名目GDPと株式時価総額がそれぞれ10年間で何倍になったかを集計し、倍率同士の相関係数を求めました。

●例えば、2004~2014年の10年間で、

・米国の名目GDPは1.41倍、株式時価総額は1.61倍になっています。

・日本の名目GDPは0.99倍、株式時価総額は1.23倍になっています。

・イギリスの名目GDPは1.3倍、株式時価総額は1.43倍になっています。

・韓国の名目GDPは1.84倍、株式時価総額は2.83倍になっています。

・インドネシアの名目GDPは3.19倍、株式時価総額は5.76倍になっています。

・・・こんな感じでデータを取って、まとめたものが以下の表です。

上記データより50ヶ国の名目GDP増加率と株式時価総額の増加率の相関係数を算出しました。

結果は、0.77。

強い正の相関が認められます。

その散布図です。単位は<倍>です。

余談になりますが、この10年、中国がGDPと株式時価総額の増加率の面で、いかに飛び抜けていたかが見て取れます。一見して、このペースは持続しがたいと思えるくらい、飛び抜けています。

<この項目のまとめ>

①1990~2015年の25年間、17ヶ国のサンプルで名目GDP増加率と株式時価総額の増加率の相関係数を求めました。

②2004~2014年の10年間、50ヶ国のサンプルで名目GDP増加率と株式時価総額の増加率の相関係数を求めました。

③結果は①が「0.80」、②が「0.77」と、ともに強い正の相関を示す結果でした。

④二つの調査からは、名目GDPの増加率と株式時価総額の増加率の間には強い正の相関が存在する可能性が示唆されます。つまり、長期的には、

●名目GDPの増加率が高い国の株式時価総額(=株数×株価)の増加率は高く、株価の上昇率も高くなる傾向がある。

●名目GDPの増加率が低い国の株式時価総額の増加率は低く、株価の上昇率も低くなる傾向がある。

と考えてよいかもしれません。

※ここでの名目GDPは「自国通貨建て」ではなく「ドル建て」の名目GDPです。激しいインフレで自国通貨建ての名目GDPや株式時価総額が非常に大きくなっても、他国通貨で換算すると、むしろ大きく価値が落ちている可能性があります

③理屈で考えるGDPと株式時価総額の一般的な関係性

では、ここで、上記の二つの仮説

①「ある国の名目GDPの大きさ」と「その国の株式時価総額の大きさ」の間には強い正の相関が認められる。

②長期的には、ある国の名目GDPの増加率と株式時価総額の増加率の間に、強い正の相関が認められる。

が正しいと仮定して、なぜそうなるかを考えてみます。

①「ある国の名目GDPの大きさ」と「その国の株式時価総額の大きさ」の間には強い正の相関が認められるのはなぜか?

GDPはある国で1年間で生み出されたモノやサービスの付加価値・利益の合計です。

GDPが大きいということは、その国で生み出された利益が多いということです。

そして、利益を生み出す主体は企業です。

よって、GDPが大きい国の企業は、多くの利益を上げていると考えられます。

株価は主に企業利益とその将来見通しを反映しますので、多くの利益を上げている企業の株価は高くなり、株式時価総額(=株数×株価)も大きくなる傾向があるのではないかと考えられます。

ある国のGDPが大きい

⇒その国で生み出される利益が多い

⇒その国の企業の株価が高い

⇒その国の株式時価総額が大きい

※GDPを生み出す主体は企業

※株価の決定要因は主に企業利益

②長期的には、ある国の名目GDPの増加率と株式時価総額の増加率の間に、強い正の相関が認められるのはなぜか?

①の場合とほぼ同じ考え方になります。

GDPはある国で1年間で生み出されたモノやサービスの付加価値・利益の合計です。

GDPの増加率が大きいということは、その国で生み出された利益の増加率が大きいということです。

そして、利益を生み出す主体は企業です。

よって、GDPの増加率が大きい国の企業は、利益の増加率が大きいと考えられます。

株価は主に企業利益とその将来見通しを反映しますので、長期的には、利益の増加率が高い企業の株価上昇率は高くなり、株式時価総額(=株数×株価)の増加率も大きくなる傾向があるのではないかと考えられます。

ある国のGDP増加率が大きい

⇒その国で生み出される利益の増加率が大きい

⇒その国の企業の株価上昇率が高い

⇒その国の株式時価総額の増加率が大きい

※GDPを生み出す主体は企業

※株価は主に企業利益を反映

わたしは、上記のような理屈で長期的には、

ある国の名目GDPの増加率と株式時価総額の増加率の間に、強い正の相関が認められる

という仮説にさほど無理はないのではないかと考えています。

まとめ

以上をまとめると、以下のようになります。

1990年~2015年の限られたデータからの解釈・分析ですが、

●「ある国の名目GDPの大きさ」と「その国の株式時価総額の大きさ」の間には強い正の相関が認められます。

名目GDPが大きい国の株式時価総額は大きい傾向があり、名目GDPが小さい国の株式時価総額は小さい傾向があります。

●長期的には、ある国の名目GDPの増加率と株式時価総額の増加率の間に、強い正の相関が認められます。

長期的に名目GDPの増加率が高い国の株式時価総額の増加率は高く、株価の上昇率も高くなる傾向があります。

そして、名目GDPの増加率が低い国の株式時価総額の増加率は低く、株価の上昇率も低くなる傾向があります。

●また一般的な理屈からも、GDP(の大きさと増加率)と株式時価総額(の大きさと増加率)に正の相関が認められることに、特に不自然な点はないと考えられます。

最後に、上記の結論から、

①長期投資するなら、できるだけ今後長期的な経済成長が期待できる国へ行うのが合理的。

過去の実績よりも、今後の経済成長率がより重要かもしれない。

過去の日本、1990年以前の日本は非常に高い成長率とハイペースな時価総額の増加を実現していたものの、1990年以降は低成長であり、時価総額の増加率も明らかに低いのが一つの例。

過去の栄光は未来のパフォーマンスに必ずしも影響しない可能性もあると推測される。

②実体経済が低成長なのに株価が短期的に暴騰しているような相場は、どこか不自然であると思うべきかも。

投資家心理や金融政策、為替レート、信用状態などの影響で、実力以上の株価が形成され、割高な株をつかまされてしまう可能性が高くなると考えるのが、健全な用心深さ、かもしれない。

③GDP成長率は長期的には堅調なのに、例えば金融危機などで株価が急落し、長期的なGDPと株式時価総額の関係性から大きく逸脱している場合、それは5年~10年に一度のバーゲン期間かもしれず、積極的な投資を行うべきタイミングととらえ、投資を検討してみる。

④時価総額÷名目GDP=バフェット指標。

バフェット指標は時価総額と名目GDPの動向を観察するのに優れた指標であり、長期投資のタイミングを探る上で役立つ可能性があると思われる

などの長期投資の知恵が生まれると思います。

<データ出所>

株式時価総額 グローバルノート

散布図 データをもとに管理者作成

※この記事のデータはごく限られたデータです。学問的にはもっと長期で、もっと多くの国で検討しないといけないことだと思われ、データの取り方で結論も大きく変わってくるかもしれません。あくまでわたしの好奇心の充足のために調べたことで、一般的に正しいかどうかはわかりませんので、ご了承ください。

<関連記事です>

バフェット指標の一つ、全世界のバフェット指標の説明と使い方を紹介しています