株高をよそにあいかわらずさえない動きのJリート、10月末のデータからその割安割高を探ってみます。

TOPIXと東証リート指数

上記グラフはここ1年の東証リート指数とTOPIXの値動きを比較したものです。

2017年4月頃から、両者のかい離が激しいです。

1年で株価は25%超の上昇、Jリートは-5%以下の下落。

一年前、

株は割高、リートは割安

という判断で

株は売りポジション、リートは買いポジション

でロングショートを作っていたら、悲惨なことになっています。

スポンサーリンク

Jリートの割安割高

Jリートの割安割高の判断の目安の一つとしてわたしはJリートスプレッドを確認しています。

Jリートスプレッドは

「Jリートの平均利回り-日本国債利回り(10年物)」

のことで、クレジットスプレッドと同じような発想で、「Jリートの利回り」と「長期国債の利回りの差」が

・大きいほどJリートは割安

・小さいほどJリートは割高

とみなす指標です。

※「Jリートスプレッド」は一般的な用語ではありません

※クレジットスプレッドについてはコチラ↓

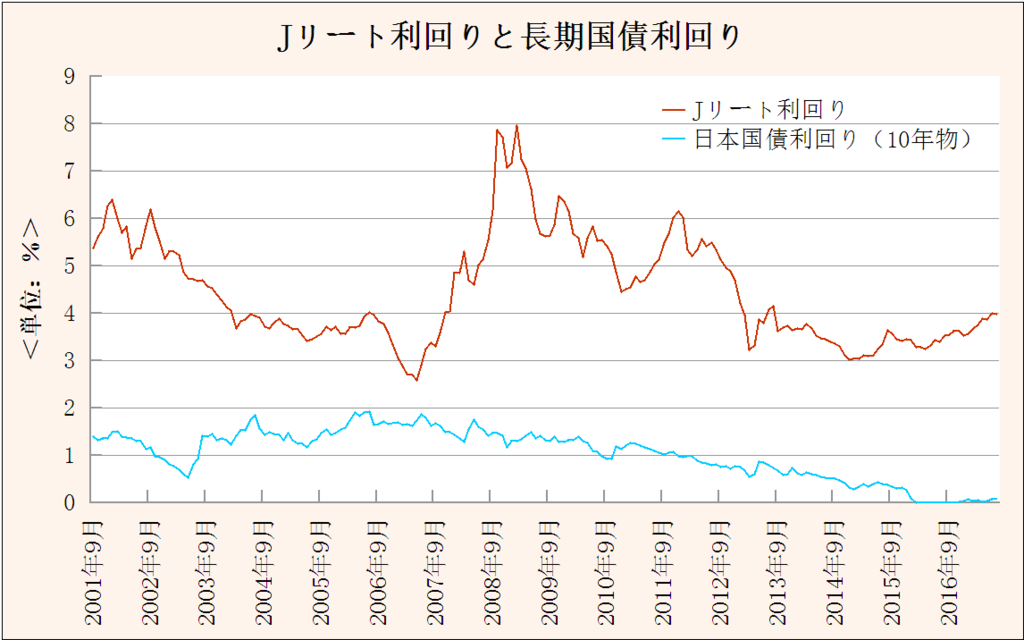

下記グラフは2001.9月末~2017.7月末のJリートと長期国債の利回りの推移を示したものです。

※出所:JAPAN-REIT.COM、日本 10年 債券利回りのデータより管理者作成 ※国債の長期金利がマイナスの時期は「0%」で表示

Jリートの平均利回りは

・ITバブル崩壊後:約6%

・リーマンショック後:約8%

まで上昇しています。

平均

で6%とか8%です。

リーマンショック後は銘柄によっては利回り10%を超えて12~13%のものもありました。

株式に劣らず、リートを割安時期に買えれば、後々大きな収益が期待はできます。

割安時期に十分な投資資金があるかどうか、そこが問題ですが。

次にJリートスプレッド、

【Jリートの平均利回り-日本国債10年物の利回り】

の推移を確認してみます。

期間は2001.9月~2017.10月末です。

※出所:JAPAN-REIT.COM、日本 10年 債券利回りのデータより管理者作成

この期間の長期平均は「3.2」です。

個人的には割安時期の経験的な目安を概ね「5.0以上」としています。

2017.10月末の値は「4.2」でした。

・Jリートの平均利回り:4.24%

・日本国債10年物の利回り:0.06%

9月末は「4.1」だったので、割安方向に進んでいそうです。

「4.2」は平均値「3.2」を上回るも「5.0」には届かない値であり、個人的には

少し~まあまあ割安?

と推測。

株式市場が盛況の中、Jリートがさえない理由の一部として、

●地銀を中心とした金融機関(日銀除く)によるJリート売り

●Jリートに関わる毎月分配型投信の販売自粛

などの特殊要因がからんでいると推測されます。

詳しくはコチラ↓

個人的にはJリートスプレッドが「5.0」を超える時期の

・NAV倍率が低い銘柄(現時点ですでに「0.9」以下の銘柄が15あります)

・財務、物件の収益性がそこそこ以上の銘柄

・できれば物件が関東に集中しすぎていない銘柄(地域分散の意味で)

・分配金利回りが高い銘柄(例えば8%とか)

などに魅力を感じますが、今は見送り。

引き続き毎月1回程度記事にしていく予定です。

関連記事です。米国のクレジットスプレッドの具体例。