株式に比べて最近「安定感」のあるJリート。

11月末のデータからJリートの割安割高を探ってみます。

TOPIXと東証リート指数

※出所:SBI証券

上記グラフはここ1年の東証リート指数とTOPIXの値動きを比率で比較したものです。

東証リート指数はここ1年では株価に対しては10%以上の差をつけて上昇傾向。

今年の株式市場は総じて不安定になり、急落シーンもあり、難しい局面が増えていますが、Jリートは安定的に上昇傾向にあるように見えなくもない。

<東証リート指数とTOPIXの値動き比較:ここ5年>

<東証リート指数とTOPIXの値動き比較:ここ10年>

<東証リート指数とTOPIXの値動き比較:ここ10年>

※出所:SBI証券

※出所:SBI証券

ただ、5年、10年の両者の差を観察してみると

2016年以降、それまで高かった両者の相関が大きく崩れ、2017年は株高、2018年はリート高。

今現在は一時的に仲たがいした両者がそこそこしっくりくるに立ち位置に歩み寄り、落ち着いてきただけ?

という印象も受けます。

チャートは見る時期によって受ける印象が大きく変化。

スポンサーリンク

Jリートスプレッド

Jリートの割安割高の判断の目安の一つとしてわたしはJリートと日本の長期国債利回りの差(スプレッド)を確認しています。

本記事では

「Jリートの平均利回り-日本国債利回り(10年物)」

のことを「Jリートスプレッド」とします。

クレジットスプレッドと同じような発想で、「Jリートの利回り」と「長期国債の利回りの差」が

・大きいほどJリートは割安

・小さいほどJリートは割高

とみなす指標です。

※「Jリートスプレッド」は一般的な用語ではありません

※クレジットスプレッドについてはコチラ↓

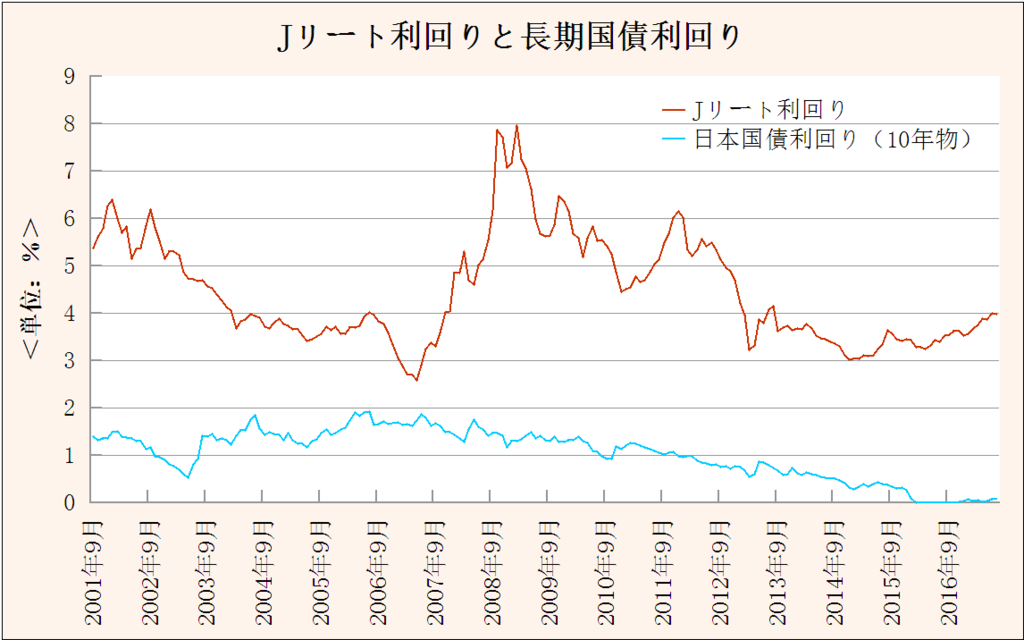

過去の利回り「Jリート」と「日本10年国債」

少し古いデータですが、過去の推移の確認です。

下記グラフは2001.9月末~2017.7月末のJリートと長期国債の利回りの推移を示したものです。

※出所:JAPAN-REIT.COM、日本 10年 債券利回りのデータより管理者作成 ※国債の長期金利がマイナスの時期は「0%」で表示

Jリートの平均利回りは

・ITバブル崩壊後:約6%

・リーマンショック後:約8%

まで上昇しています。

欧州債務危機の2011~2012年頃も5%以上の利回りをつけており、リート収益は株式に比べて比較的安定している点から、リート利回りは

リスクオフ時、株安時期の一つの目安

になりやすい指標の一つと思われます。

経験則に過ぎませんが、リートが叩き売られている時期は、株式などのリスク資産も過小評価され、割安になっている可能性があります。

最新のJリートスプレッド

次にJリートスプレッド

●【Jリートの平均利回り-日本国債10年物の利回り】

の推移を確認してみます。

期間は2001年9月~2018年11月末です。

※出所:JAPAN-REIT.COM、日本 10年 債券利回りのデータより管理者作成

この期間の長期平均は「3.3」です。

個人的には割安時期の経験的な目安を概ね「5.0以上」としています。

2018年11月末の値は「4.0」でした。

・Jリートの平均利回り:4.05%

・日本国債10年物の利回り:0.09%

2018年10月末は「4.1」だったので、スプレッドはやや縮小し11月月間ではリスクオン傾向。

「4.0」は平均値「3.3」を上回るも「5.0」には届かない値であり

少し~まあまあ割安?

と推測。

個人的には次の不況を待ってもっと割安に買いたいので、引き続き静観。

2017年6月以降1年以上、このスプレッドは

3.9%~4.2%

のレンジ。

引き続きあまり動きません。

あとがき

以下、個人的に気にしているJ-リートの利回り。

※()内は約1ヶ月前の利回り

・日本アコモデーションファンド投資法人【3226】:3.34%(3.62%)

・フロンティア不動産投資法人【8964】:4.62%(4.61%)

・日本ロジスティクスファンド投資法人 【8967】:4.11%(4.08%)

・福岡リート投資法人 【8968】:4.24%(4.27%)

前月より【3226】の利回りが急落し、割安感が大幅に低下。

残り3つは著変なし。

※データ元

★JAPAN-REIT.COM (2018.12.5時点)

さてJリートの「安定感」は本物か?

もちろんそれは分からないのですが、

もちろんそれは分からないのですが、

「今安定しているからといって将来も安定が続くかどうかはわからない」

ということははっきりしています。

一例を出せば昨年の米国株は年間を通して安定上昇していました。

個人的には相場における「安定感」への「過信」や「過度の安心」は危険というのが基本スタンス。

まして徐々に一般に「世界景気の減速」が危惧され出している現状では普段より一層「過信は禁物」

と感じるところ。

※出所:SBI証券より作成

※出所:SBI証券より作成

関連記事