最新の世界景気をCLIとPMIの観点から観察してみます。

最新の世界景気をCLIとPMIの観点から観察してみます。

スポンサーリンク

①CLI(OECD全体)

※出所:- Composite leading indicator (CLI) - OECD Dataより管理者作成

※出所:- Composite leading indicator (CLI) - OECD Dataより管理者作成

景気指標の一つ、Composite leading indicator (CLI。OECD景気先行指数)の2017年1月~2018年11月の推移です。

上記はOECD全体のCLIであり、世界全体の名目GDPの6割以上を占める国を網羅した景気指数です。

「100」が「ふつうの景気水準」、数字が大きいほど好況、小さいほど不況を示唆します。

先日更新された2018年11月のデータは「99.32」(前月比-0.13)。

2017年11月:100.46

が直近のピークとなっており、ピークから12ヶ月連続で減速トレンドが続いています。

景気水準自体も

悪い

といえそう。

市場にとってはネガティブ要因と推測。

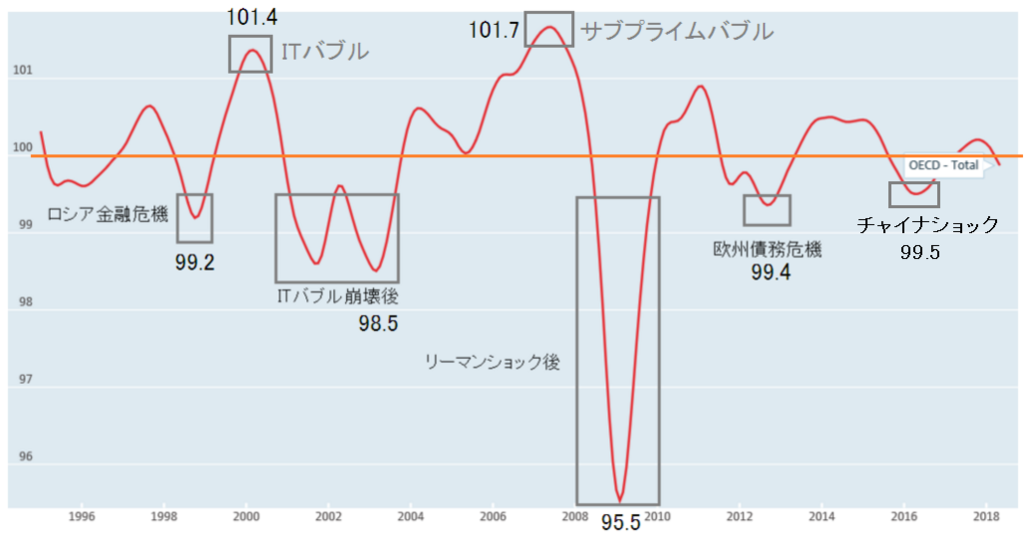

<参考:近年のCLIと経済イベント>

※出所:- Composite leading indicator (CLI) - OECD Dataより管理者作成 ※数値は概算

1995年1月~2018年5月のCLIの推移と経済イベントです。

あくまで過去の経験則ですがCLIが「99.5」を下回る時期は世界的に不景気で悲観が満ちており、株価は割安なことが多かったと推測されます。

2018年11月時点で約「99.3」のこの指標、「チャイナショック(99.5)」「欧州債務危機(99.4)」の頃の数値を下回る水準になっています。

チャイナショックや欧州債務危機は

米国の景気後退

をともなっていない景気減速期です。

いつになるかはわかりませんが、「米国の景気後退」をともなう世界的な景気減速期には、「ITバブル崩壊後」や「リーマンショック後」のような、厳しい状況が訪れる可能性は否定できないかも。

※最近の数値は随時修正されます

※CLIについて詳しくコチラ↓

●トレンドは回復~少し停滞? ~OECD全体の景気先行指数 2017年11月データ~ - ユキマツの「長期投資のタイミング」

②グローバル製造業PMI

「購買担当者指数」は「PMI」とも呼ばれる景気指標の一つです。

世界の多くの国で採用されており、毎月更新される即時性の高い便利な指標です。

50が分岐点であり、

●50より大きい⇒景気拡大

●50より小さい⇒景気後退

と判断します。

製造業PMIは「製造業購買担当者指数」のことで、製造業全般の景気を示唆します。

グローバル製造業PMIは「全世界の製造業の景気状況」を示唆する指数です。

グローバル製造業PMIの推移を見てみます。

※グローバル製造業PMIについて、詳しくはコチラ(英語サイト、PDF)

https://www.markiteconomics.com/Public/Home/PressRelease/6e311b37f1a64f46b2189640ce78cdae

※出所:上記PDFサイト

2018年12月は「51.5」でした。

2017年12月をピークに、ゆるやかながらCLIと同じく、12ヶ月続く下落トレンド。

●2018年2月:54.1

●2018年3月:53.3

●2018年4月:53.5

●2018年5月:53.1

●2018年6月:53.0

●2018年7月:52.7

●2018年8月:52.6

●2018年9月:52.2

●2018年10月:52.1

●2018年11月:52.0

●2018年12月:51.5

こちらはCLIと違って節目の50は超えており、世界的な景気拡大を示唆しており、

引き続き、数値の低下トレンドが続くかどうか、要経過観察というところ。

このままもし節目の「50」を下回れることになれば、世界的な景気減速、欧州債務危機(2011~2012年頃)以来のことになります。。

※PMIについて詳しくコチラ↓

●中日独の景気動向 2017年11月データ - ユキマツの「長期投資のタイミング」

③主要国製造業PMI

最後に主要4ヶ国(米中日独)の国別の製造業PMIを確認します。

期間は2016年1月~2018年12月です。

※出所:「https://jp.investing.com/search?q=製造業購買担当者指数 PMI」のデータより管理者作成

※出所:「https://jp.investing.com/search?q=製造業購買担当者指数 PMI」のデータより管理者作成

直近のピークは

●中国:2017.9月

●ドイツ:2017.12月

●日本:2018.1月

●米国:2018.4月

であり、今のところ

「中国⇒ドイツ⇒日本⇒米国」

の順にピークアウトしています。

12月の数値変動は

●中国・ドイツ・米国:低下

●日本:上昇

となっています。

米国の数値が大きめに下がったのは「ISM製造業購買担当者指数」が12月に大幅に下げたのと整合的。

ざっくりした印象ですが

ざっくりした印象ですが

●米国・日本・中国:穏やかな下落トレンド?

●ドイツ:下落トレンドが鮮明

12月の中国の値は「49.4」で節目の「50」を下回りました。

当局の景気刺激策が時間差で効いてくるかどうか?

3月以降の新たな関税は発動するかどうか?

注目度の高い中国。

また、12月に大きめの低下をみせたことから、この指標では米国の「下落トレンド感」も強くなりました。

現時点で米国のピークは2018.4月。

おわりに

<CLI(OECD全体)と世界の時価総額の推移>

※出所:https://www.world-exchanges.org/、Leading indicators - Composite leading indicator (CLI) - OECD Dataより作成 ※期間:1995.1~2018.11

※出所:https://www.world-exchanges.org/、Leading indicators - Composite leading indicator (CLI) - OECD Dataより作成 ※期間:1995.1~2018.11

現在は2000年以降で5回目の世界的な景気減速期、かもしれません。

一つの経験則に過ぎませんがこの期間においては、CLIが明確な減速トレンドにある時期、総じて株価は伸びにくい傾向にあります。

2000年以降の4回の景気減速期は1年半程度で終了したり、1年半程度で「一時的な景気拡大トレンド」に転換することが多かったです。

今のところCLIの数値低下の勢いはとどまることを知りませんが、今年半ば頃には何らかのトレンド変化がみられるか、気になるところ。

総じてリスクのとりにくい難しい時期と推測。

<参考記事>

関連記事