<米国ETF【IYR】と米10年債の利回り差>から米国リートの割高、割安を探ってみます。

<米国ETF【IYR】と米10年債の利回り差>から米国リートの割高、割安を探ってみます。

※IYR:ダウ・ジョーンズ米国不動産指数に連動する投資成果を目指す米国上場ETF

【IYR】【米10年債】の利回り差

<【IYR】【米10年債】の利回り差>はクレジットスプレッドと同じような発想で、「IYRの利回り」と「米10年債の利回りの差」が

・大きいほどIYRは割安

・小さいほどIYRは割高

とみなす、一つの割安・割高の目安です。

例えば、

A:【IYR】の利回り

B:米10年債の利回り

とします。

①「A:6%」で「B:3%」のとき「A-B=3%」です。

②「A:3%」で「B:3%」のとき「A-B=0%」です。

①の方が②のときより【IYR】は割安と判断します。

※クレジットスプレッドについてはコチラ↓

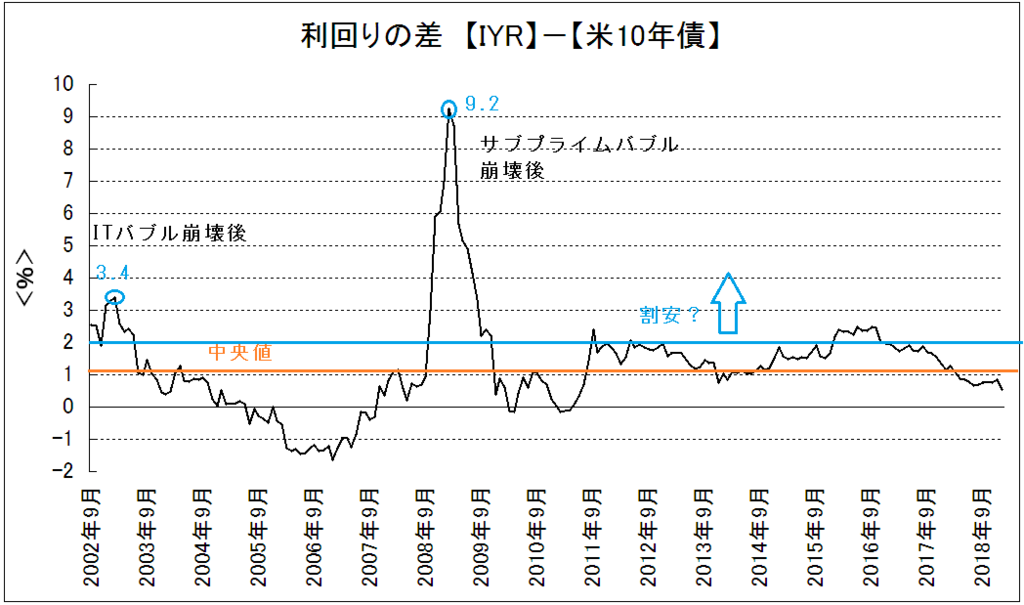

2019年1月末:【IYR】と【米10年債】の利回り差からの推測

※出所:IYR Historical Prices Yahoo Finance、アメリカ 10年 | アメリカ 10年 債券利回りのデータより管理者作成

※出所:IYR Historical Prices Yahoo Finance、アメリカ 10年 | アメリカ 10年 債券利回りのデータより管理者作成

2019年1月末のスプレッドは「0.5%」でした。

米国債との利回り差がたった「0.5%」程度しかない、という状況。

・IYRの利回り:3.17%

・米10年債の利回り:2.63%

2018年12月末は「0.9%」だったので、月間でスプレッドは大幅に縮小。

1月の1ヶ月でIYRの株価は「+11.5%」。

さらに2018年12月の分配金が少なかったことが影響しています。

「0.5」はこの期間の中央値「1.1」を下回る値であり、

少し割高?(割安ではなさそう)

と推測。

※IYRの利回り:過去一年(4回)分の分配金とIRY値から算出

参考データ①

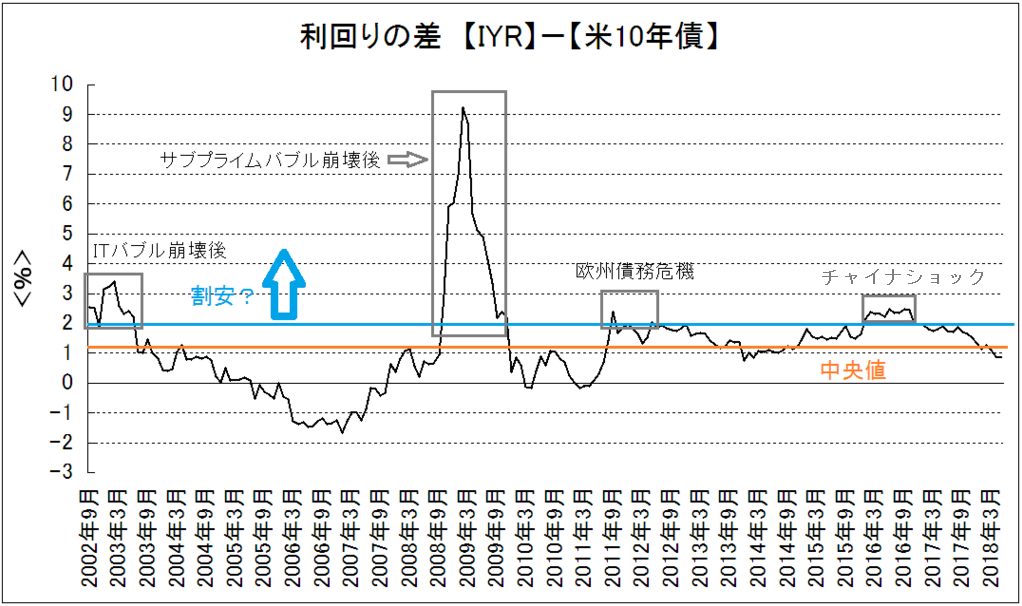

※出所:IYR Historical Prices Yahoo Finance、アメリカ 10年 | アメリカ 10年 債券利回りのデータより管理者作成 ※期間:2002.9月~2018.5月末

この期間で利回り差が3%を超えているのは2002~2003年頃(ITバブル崩壊後)と2008~2009年(サブプライムバブル崩壊後)だけです。

2%を超えているのは2011~2012年頃(欧州債務危機)と2015~2016年(チャイナショック)頃。

2%を超える時期に比較的IYRは割安な傾向がありそうで、個人的には割安時期の経験的な目安を概ね「2.0以上」としています。

※適当な目安なので再現性があるかは不明

※主に「割安な時期を知る目安」として利用。割高な時期のスプレッドはブレが大きい印象

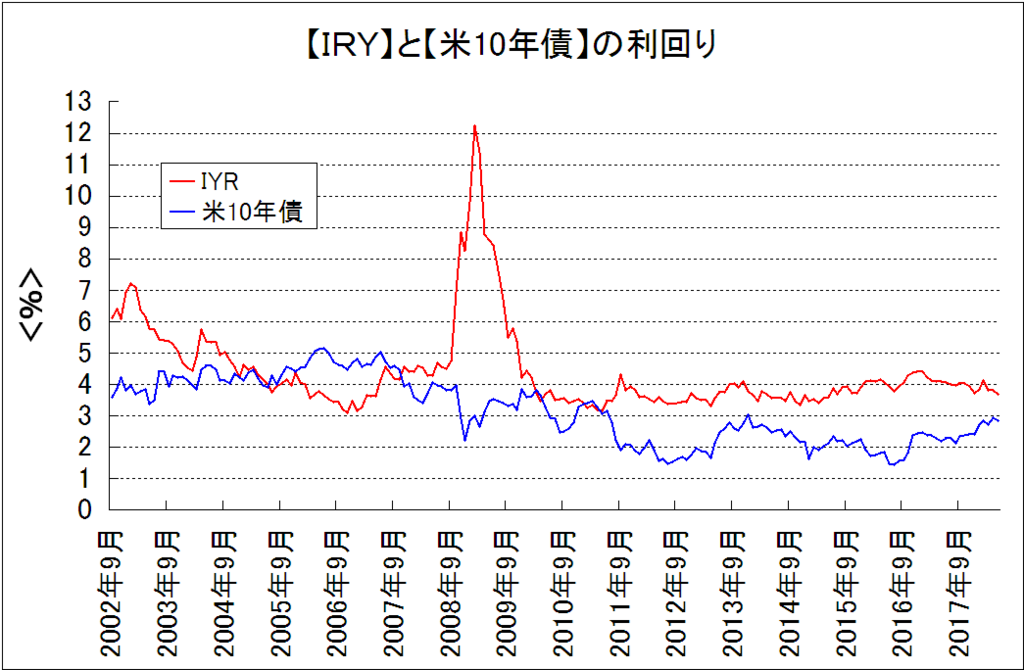

参考データ②過去の利回り:「IYR」と「米10年債」

下記グラフは2002年9月末~2018年5月末のIYRと米10年債の利回りの推移を示したものです。

※IYRの利回り:過去一年(4回)分の分配金とIRY月末値から算出

※出所:IYR Historical Prices Yahoo Finance、アメリカ 10年 | アメリカ 10年 債券利回りのデータより管理者作成

IYRの利回りは

・ITバブル崩壊後:約7%

・リーマンショック後:約12%

まで上昇しています。

Jリート平均の利回りピークは

・ITバブル崩壊後:約6%

・リーマンショック後:約8%

なので、似たような傾向はあります。

あとがき

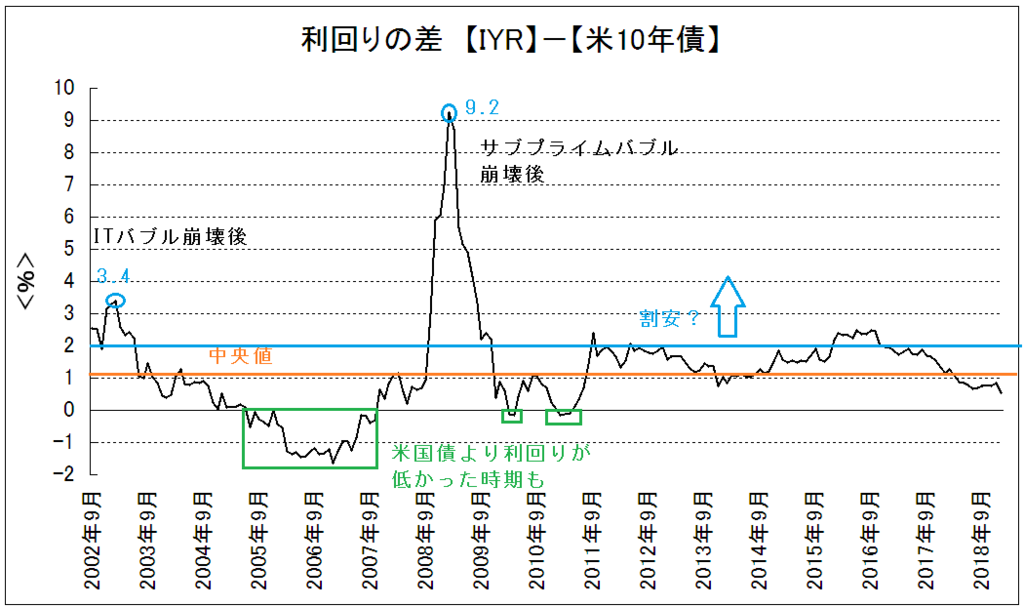

最新のスプレッド動向。

2019.2.6の<米国ETF【IYR】と米10年債の利回り差>は

<3.17%-2.70%

≒0.5%>

であり、スプレッドは2019年1月末「0.5%」と変わらず。個人的には「割安で魅力的」とは感じない水準。

サブプライムバブルの頃や2010~2011年の一時期は米国債よりも利回りが低かったこともある銘柄、大騒ぎする水準でもないですが・・・

※出所:IYR Historical Prices Yahoo Finance、アメリカ 10年 | アメリカ 10年 債券利回りのデータより管理者作成

※出所:IYR Historical Prices Yahoo Finance、アメリカ 10年 | アメリカ 10年 債券利回りのデータより管理者作成

関連記事