米国債の長短金利差に着目し、米国の景気動向、株式市場の動向を推測する記事です。

米国債の長短金利差に着目し、米国の景気動向、株式市場の動向を推測する記事です。

米国債の長短金利差を確認するメリット

米国の景気・株式市場の動向を探る役に立つかも?

※当ブログでは「長短金利差」

【米10年国債利回り-米2年国債利回り】

とします。

長短金利差について、詳しくはコチラをどうぞ↓

●米国債 長短金利差 <2017.12.22> - ユキマツの「長期投資のタイミング」

スポンサーリンク

直近の長短金利差

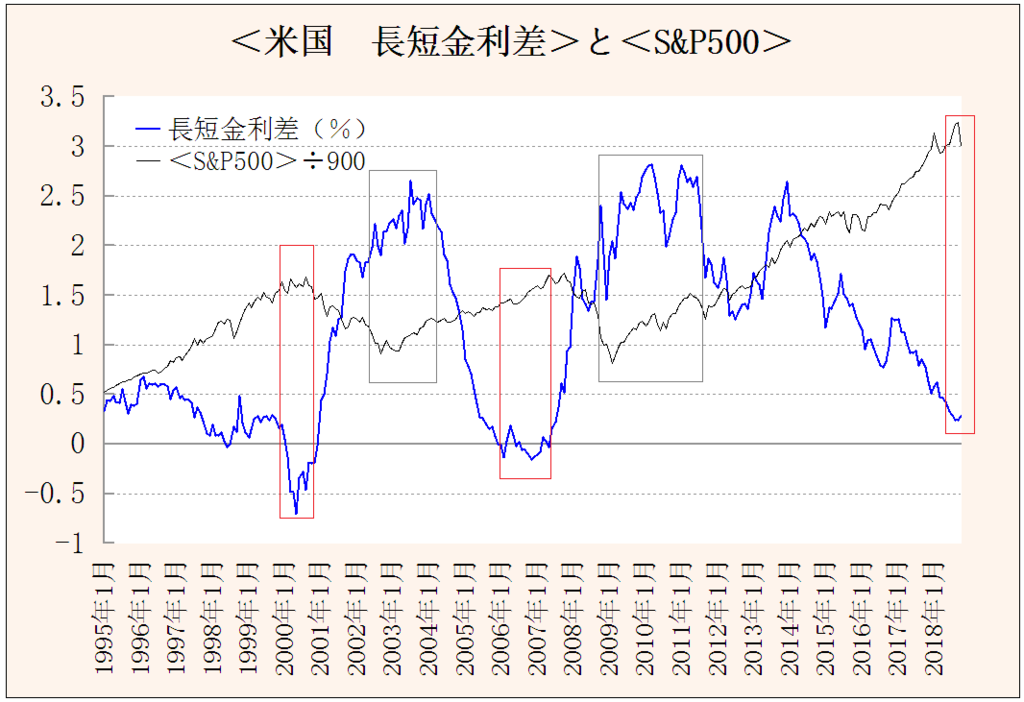

※出所:アメリカ 10年 債券利回り、アメリカ 2年 債券利回りのデータより管理者作成 ※期間:1995年1月末~2019年4月末

※出所:アメリカ 10年 債券利回り、アメリカ 2年 債券利回りのデータより管理者作成 ※期間:1995年1月末~2019年4月末

2019年4月末は「0.24%」。

前月末より拡大(3月末:0.14%)。

直近のピークは2010年3月の「2.81%」。

月末値でみると2019年3月末まで9年長短金利差の縮小トレンドが続いていましたが、4月は拡大。

2019.5.23現在、長短金利差は、0.16%であり、4月末(0.24%)と比べて縮小。

※2.33%-2.17%=0.16%

※データ:米国債・金利 - Bloomberg

1995年以降の長短金利差と株価の関係

※出所:アメリカ 10年 債券利回り、アメリカ 2年 債券利回り、^GSPC : Summary for S&P 500 - Yahoo Finance のデータより管理者作成 ※期間:1995年1月~2019年4月

※出所:アメリカ 10年 債券利回り、アメリカ 2年 債券利回り、^GSPC : Summary for S&P 500 - Yahoo Finance のデータより管理者作成 ※期間:1995年1月~2019年4月

1995年以降の長短金利差と株価(【S&P500】を900で割ったもの)の推移グラフです。

2019年4月末は3月末に比べて

・長短金利差⇒拡大

・株価⇒上昇

し、両者のグラフ上の差はやや拡大。

このグラフでは、タイムラグはありますが、長期のトレンドとして概ね

●株価上昇期⇔金利差縮小トレンド

●株価下落期⇔金利差拡大トレンド

が確認できます。

また、この時期のデータに限れば、どちらかといえば

●金利差が大きい時期⇒株式は比較的割安?

●金利差が小さい時期⇒株式は比較的割高?

ともいえそうです。

※長い目でみた一つの傾向、経験則

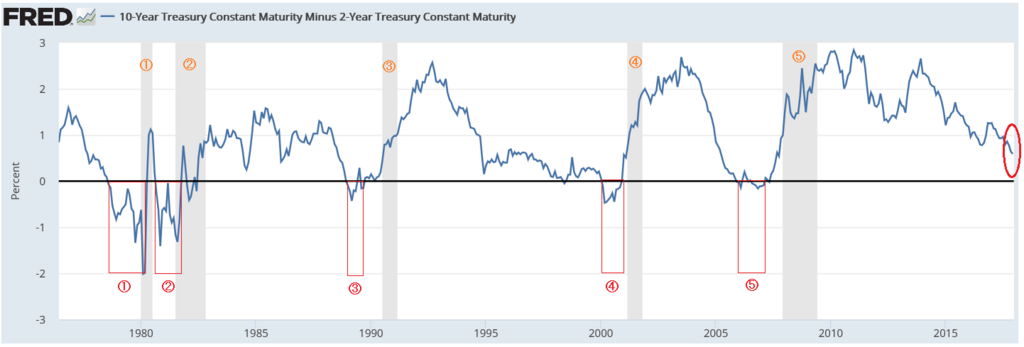

参考データ:1980年以降の逆イールドと景気後退

※出所:FRED | St. Louis Fedのグラフより管理者作成 ※期間:1976年~2017.11月

1976年~2017.11月の長短金利差のグラフです。

5回の逆イールド期(短期金利>長期金利の時期)とその後の景気後退期(グレーラインの時期)を示しています。

5回とも景気後退期の前に逆イールドが生じており、景気後退期には株価は大きく下げる傾向があります。

長短金利差が小さいだけでなく、逆イールドになる時期は、景気や株式市場にとって不吉な兆候ではあると思われます。

※参考:米長短金利の逆転は懸念=ダラス連銀総裁 | ロイター

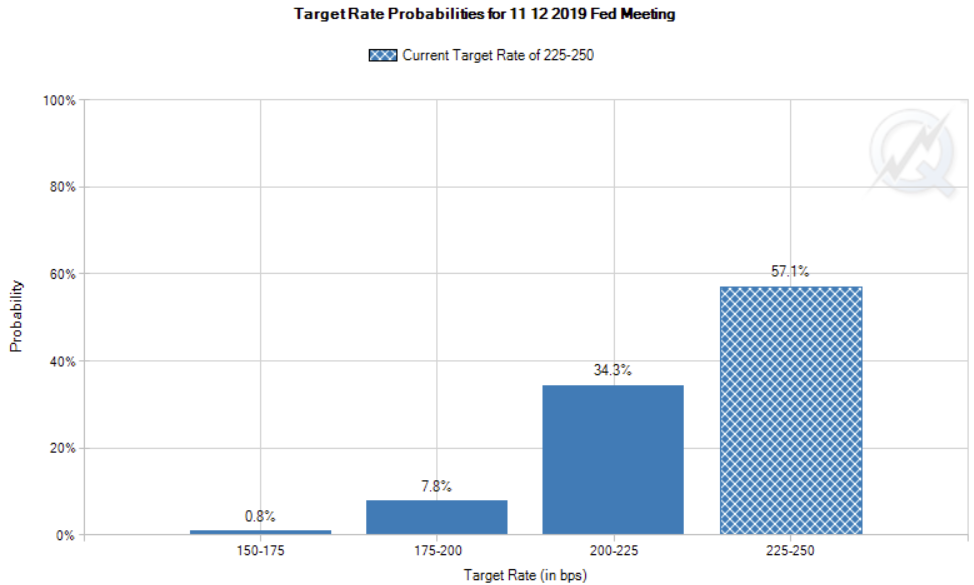

FRB利上げ、利下げ予測

●Countdown to FOMC: CME FedWatch Tool

上記サイトによれば

年内は

・利上げはない(30.7%)

あるいは

・1回以上の利下げ(69.3%)

により、現在「2.25-2.50%」のFF金利は2019年12月に

・「2.25-2.50%」(利上げなし)

か

・「2.00-2.25%以下」

になる可能性が高いとの観測。

先月より大幅に利下げ派の勢いが増しています。

先月より大幅に利下げ派の勢いが増しています。

<先月の記事時点での状況> ※出所:Countdown to FOMC: CME FedWatch Tool

※出所:Countdown to FOMC: CME FedWatch Tool

あとがき

※出所:10-Year Treasury Constant Maturity Minus 3-Month Treasury Constant Maturity | FRED | St. Louis Fed

※出所:10-Year Treasury Constant Maturity Minus 3-Month Treasury Constant Maturity | FRED | St. Louis Fed

米国債「10年物-3ヶ月物」の利回り差の長期グラフ。

※出所:米国債・金利 - Bloomberg ※2019.5.23時点

米国債「10年物-3ヶ月物」と「10年物-6ヶ月物」の利回り差はマイナスで逆イールド状態。

・債券市場は総じて将来の景気動向に悲観的

・将来の利下げ折り込み

を示唆しているか。

こんな記事