2021年4月末のデータからJリートの割安割高を探ってみます。

スポンサーリンク

Jリートスプレッド

Jリートの割安割高の判断の目安の一つとしてわたしはJリートと日本の長期国債利回りの差(スプレッド)を確認しています。

本記事では

「Jリートの平均利回り-日本国債利回り(10年物)」

のことを「Jリートスプレッド」とします。

クレジットスプレッドと同じような発想で、「Jリートの利回り」と「長期国債の利回りの差」が

・大きいほどJリートは割安

・小さいほどJリートは割高

とみなす見方です。

※「Jリートスプレッド」は一般的な用語ではありません

※クレジットスプレッドについてはコチラ↓

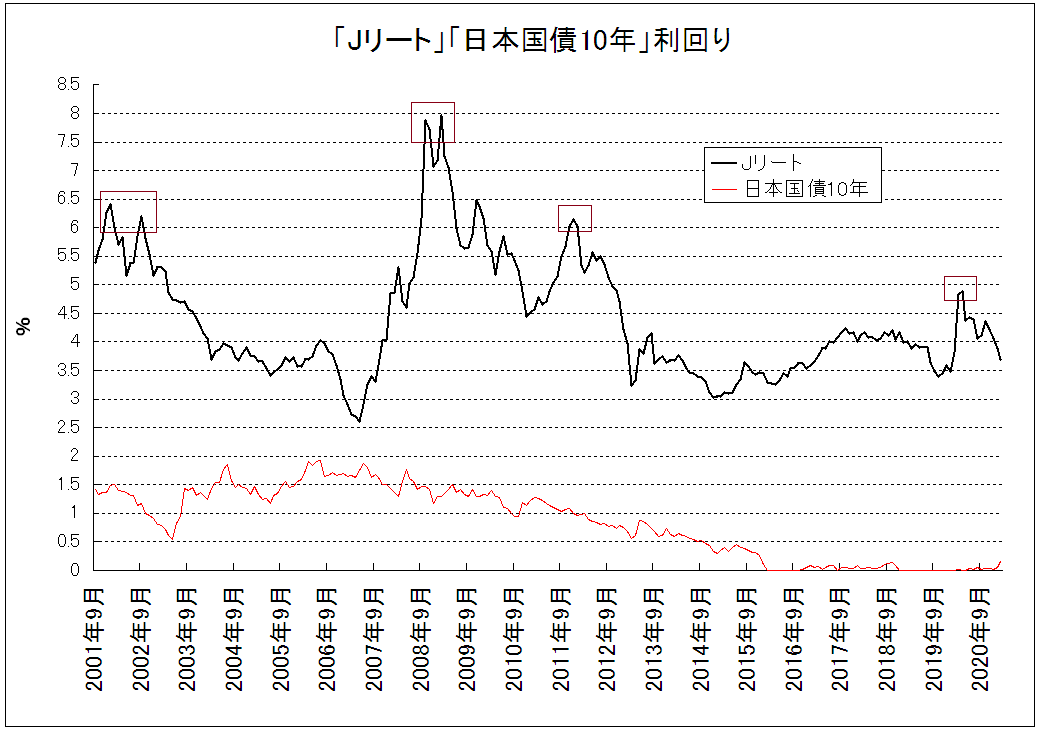

過去の利回り:「Jリート」と「日本10年国債」

下記グラフは2001年9月末~2021年2月末のJリートと日本長期国債の利回りの推移を示したものです。

※出所:JAPAN-REIT.COM、日本 10年 債券利回りのデータより管理者作成 ※国債の長期金利がマイナスの時期は「0%」で表示

Jリートの平均利回りは月末値では

・ITバブル崩壊後:約6%

・リーマンショック後:約8%

・欧州債務危機:約6%

・コロナショック:約5%

まで上昇しています。

経験則に過ぎませんが、リートが叩き売られている時期(利回りが急上昇している時期)は、株式などのリスク資産全般も過小評価され、割安になっている可能性があります。

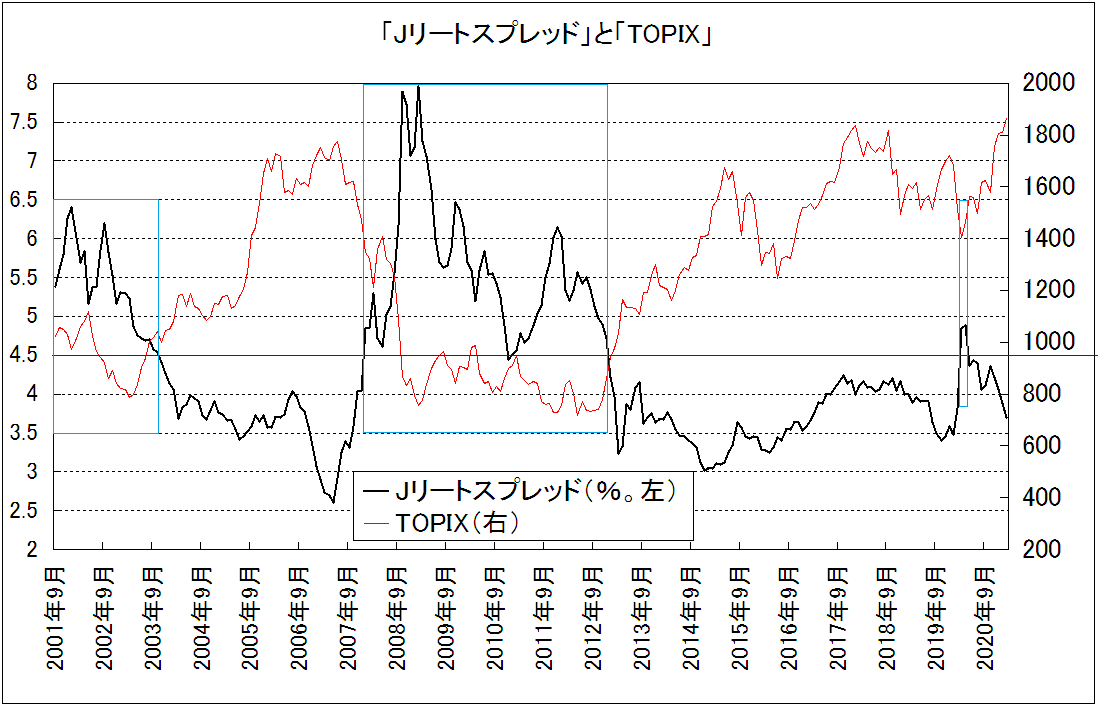

最新のJリートスプレッド

次にJリートスプレッド

●【Jリートの平均利回り-日本国債10年物の利回り】

の推移を確認してみます。

期間は2001年9月~2021年4月末です。

※出所:JAPAN-REIT.COM、日本 10年 債券利回りのデータより管理者作成

2001年9月以降の中央値は約「3.6%」。

個人的には「割安な時期」の経験的な目安を概ね「4.5~5%以上」としています。

2021年4月末の値は約「3.4%」でした。

・Jリートの平均利回り:3.46%

・日本国債10年物の利回り:0.09%

※マイナス金利は「0%」で計算

2021年3月末のスプレッドは約「3.5%」だったので、4月にスプレッドは縮小。

4月末の「3.4%」は長期中央値「3.6%」をやや下回り、水準としては

ふつう~やや割高?

と推測。

コロナ前の直近の最小値、2019年10月の「3.4%」とほぼ同水準。

参考:JリートスプレッドとTOPIXの推移

※出所:JAPAN-REIT.COM、日本 10年 債券利回り、TOPIX【998405】:国内指数 - Yahoo!ファイナンスより作成 ※期間:2001.9~2021.2

あくまで近年の経験則ですが、Jリートスプレッドが概ね4.5%以上の時期にTOPIXは低迷し、割安であったことが多いもよう。

2020年3月のコロナショックでは瞬間的に6.7%程度まで拡大。

一気に買わず2、3回に分けて買おうとしたわたしは結局少ししか買えませんでしたが、今のところあの時期はいい投資タイミングだったと思われます。

利回りの差をとるだけ、というごくシンプルな見方ですが、大雑把な相場の体温測定の手法としては(特に割安な時期)、そこそこ実績のある見方だと思われます。

あとがき

2021.5.11のJリートスプレッドは約3.4%で4月末とあまり変わらず。

この指標では割安感はなし。

すごく割高な感じもしない、どっちにも転びそうな水準。

とりあえずコロナ前の水準は回復済みか。

こんな記事も