2020~2023年、世界の暮らしに影響を与えたコロナも下火となり、非常時であったコロナ期が終了し日常が戻るとともに、「試練」ともいえるイベント発生もちらほら。

2020~2023年、世界の暮らしに影響を与えたコロナも下火となり、非常時であったコロナ期が終了し日常が戻るとともに、「試練」ともいえるイベント発生もちらほら。

日本では「燃料油価格激変緩和補助金」の引き下げ、「ゼロゼロ融資」今月から返済が本格化

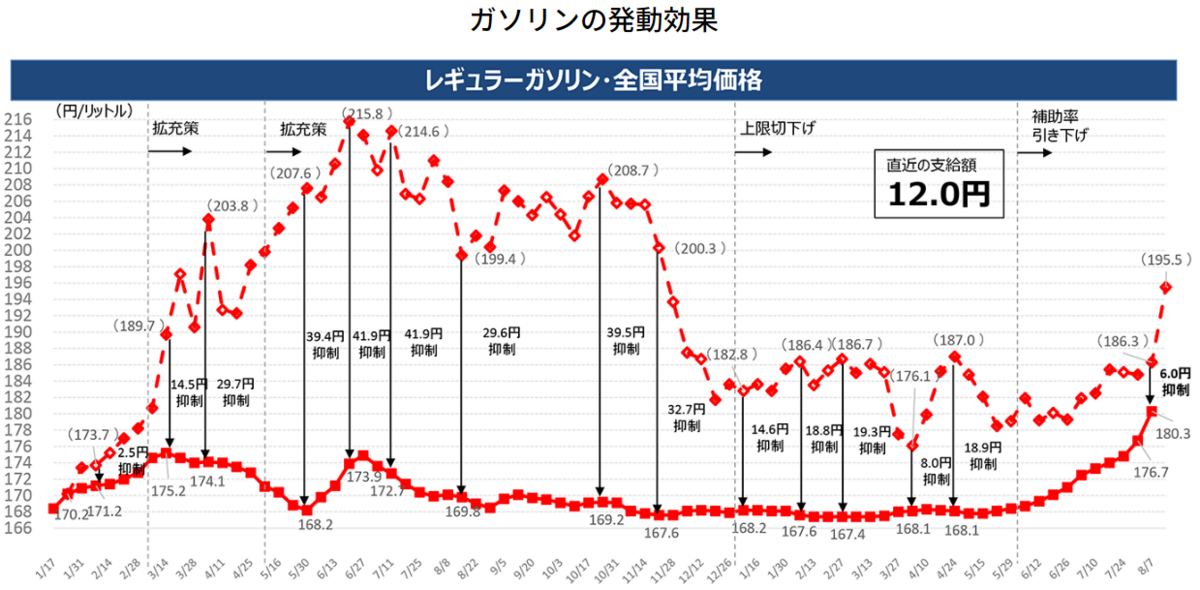

<ガソリン補助金額の引き下げ>

※出所:燃料油価格激変緩和補助金|経済産業省 資源エネルギー庁

燃料油価格激変緩和補助金、いわゆるガソリン補助金が6月以降段階的に引き下げられ、円安や原油価格の上昇もあって市中のガソリン価格が上昇中。

コロナ対策が終了していく過程の一場面。

ガソリン価格上昇は日本景気にとってネガティブ要因。

<「ゼロゼロ融資」7月から返済が本格化>

コロナ禍で売り上げが大きく減少した中小企業の資金繰りを支援するため2020年3月に始まった制度「ゼロゼロ融資」。

上記記事によれば融資総額はおよそ43兆円。

その返済が2023年7月以降、本格化。

大盤振る舞いで膨張させた信用の一部をしぼませる動きであり、コロナ対策が終了していく過程の一場面。

ゼロゼロ融資返済は日本景気にとってネガティブ要因。

アメリカでは、学生ローン返済の再開

上記2記事によれば、コロナ対策の一環として実施されていた米国学生ローンの返済は2023年10月から再開するもよう(9月からローン利息が発生)。

大盤振る舞いのコロナ対策が終了していく過程の一場面。

米国学生ローン返済再開は米国景気にとってネガティブ要因。

中銀の金融引き締め

今後の見通しははっきりしませんが2022年以降、とりあえずFRB、ECBは利上げ、量的引き締めの動きをみせています。

これはコロナ禍での利下げ、量的緩和の反動でもあり、市場にとってネガティブ要因。

1年以上2%以上の物価上昇が続いてもいまだマイナスの政策金利(-0.10%)でひたすら緩和を継続し、世界に金融緩和をまき散らし続けている日銀。

今後もし日銀が利上げに踏み切るようなことがあれば、とても大きな反動的な動きと言え、市場にとって大きなネガティブ要因。

そんなことが起きるかは不明ですが、円安が止まらないなら検討される可能性も。

コロナ明けのサービス業界の好況とその反動

中国や日本の「コロナ明け」は欧米に比べて遅く、主に2023年に入ってからのこと。

欧米中銀の金融引き締め等で製造業に関してはぱっとしない景気指標が多くみられるのに対し、サービス業に関しては、堅調な景気動向が示唆される状況が2022~2023年にかけて続きました。

一般に製造業の景気動向はサービス業のそれに先行し、景気動向の先読みには製造業の景況指標が使用されることが多く、株価動向は比較的製造業の景気指標と連動してきました。

しかし「コロナ明け」という特殊な状況においてはサービス業界の大幅な景気改善が経済全体を引っ張り、株価を押し上げ、過去の経験を重視し、さえない製造業の指標にこだわると、大いに株価動向を見誤る、という事態になっている、のが現状。

問題は今後。

コロナが再びパンデミックを引き起こさない場合、「コロナ明け」現象は何度も何度もやってくるイベントではなく、基本的には一回限りのボーナスタイム。

前年比でみた場合、日本や中国の来年のGDPは好調になりそうな今年に比べ、低く出やすい、かも。

この視点では日本や中国の来年は「試練」かも。

おわりに

2022年11月の上記動画、10分25秒あたりで米投資界の重鎮ハワード・マークス氏は

「この3年間に起きたことは周期的な出来事ではない」

「経済以外の外生的事象に支配された歴史の中でも珍しい期間だった」

と指摘されています。

もしその指摘が妥当であれば、今後の好不況のサイクルは、引き続き過去の経験が役立ちにくいものとなる可能性も高く、同時に中銀のかじ取りに大きく依存するものになるかもしれません。

本記事では<コロナ後の「試練」>をテーマにネガティブ要因ばかりを書きましたが、一方で2023~2024年という時期にはポジティブ要因もありそうで、また近々記事にしてみる予定。