先週の米国市場を株式の割安割高を判断する目安になると思われる指標などで概観してみます。

簡単な米国市場の概観

<S&P500>

※出所:米S&P 500インデックス(SPX - Investing.com

直近値は「5234」で前週比「+2.3%」。

3月月間では今は「+2.7%」。

2022年1月の最高値「4818」より「+8.6」%水準。

<米国10年国債利回り>

直近値は「4.20%」(前週は「4.31%」)。

先週は

★株価⇒上昇

★債券利回り⇒低下

★ドル指数⇒上昇

という動きでした。

定点観測

以下の4つで定点観測してみます。

★恐怖指数<米国市場。S&P500の変動性>

★ジャンク債スプレッド<米国市場。クレジットスプレッドの一つ>

★S&P500のPBR<米国の代表的な株価指数のPBR>

★シラーPER

恐怖指数

<ここ5年>

直近値は「13.06」(前週は「14.41」)。

1990年以降の長期中央値は「18.0」(月末値データ)。

米国の市場心理は

やや安心~安心?

と推測。

※参考:2018年以降の高い値(場中含む。概算値)

・2018.2月:「50」

・2018.12月:「36」

・2020.3月:「85」

・2020.10月:「41」

・2022.1月:「39」

<恐怖指数について詳しくはコチラ↓>

www.yukimatu-value.com

スポンサーリンク

米債券スプレッド

本記事の米債券スプレッドとは

①米債券スプレッド

=米国の社債(格付け:Baa)の利回り-米国債(10年物)の利回り

②米債券スプレッドが大きい⇒株式は割安傾向

③米債券スプレッドが小さい⇒株式は割高傾向

④3.0%以上のスプレッドの時期に株価は概ね割安か?

推移グラフと現在の状況判断

3.21の米債券スプレッド(%。格付けBaa)は「1.53」(前週は「1.53」)。

スプレッドの長期中央値は「2.18」で今は中央値より約-29%水準。

投資家心理は

楽観

か。

<ジャンク債スプレッドについて詳しくはコチラ↓>

www.yukimatu-value.com

S&P500のPBR

※出所:S&P 500 Price to Book Value

1999年末~直近のS&P500のPBR推移。

直近の推計値は「4.86」倍(前週は「4.75」倍)。

長期の中央値「2.83」を72%ほど上回っており、株価水準は

割高

か。

※最近のS&P500の高PBR

①2018年1月:3.60倍(直近で世界景気がよかった時期)

②2018年9月:3.51倍(直近で米国の経済成長率が最も高かった時期)

③2020年1月:3.76倍(コロナ前、2019年9月以降の世界景気拡大期のピーク)

④2021年12月:4.73倍(コロナ後)

⑤2024年3月:4.86倍(コロナ後2回目)

※出所:S&P 500 Price to Book Value

<S&P500のPBRについて詳しくはコチラ↓>

シラーPER

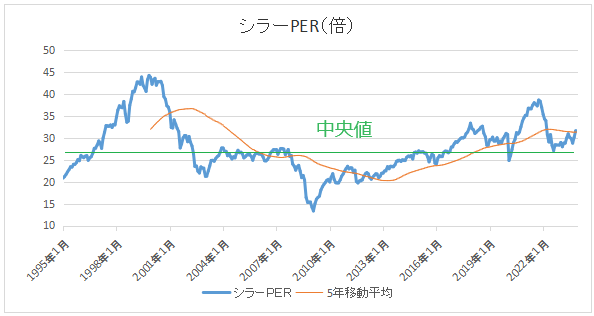

※出所:Shiller PE Ratioより作成 ※期間:1995.1~2023.12

1995年以降のシラーPERの推移。

1995年以降の中央値は「26.7」倍。

2023年12月までの5年移動平均は「31.3」倍。

直近値は約「35.0」倍(前週は「34.2」倍)。

長期の中央値より約31%高く、5年移動平均より約12%高い水準。

株価水準は

やや割高~割高?

と推測。

※出所:Shiller PE Ratio

※参考:シラーPER(CAPEレシオ)とは|金融経済用語集 - iFinance

現時点での米国市場の割高割安、4つの指標からの推測、まとめ

あくまで経験的な判断ですが、現時点で各指標が示唆する株式の割安、割高の判断をまとめます。

★恐怖指数⇒割安ではない?

★ジャンク債スプレッド⇒割高?

★S&P500のPBR⇒割高?

☆シラーPER⇒やや割高~割高?

長期的には米国株の水準は

割高?

と推測。

※個人の直感、感想です。先のことは不明。投資は自己判断、自己責任で

近年のバブル期と「現在」のデータ比較

※表のデータ出所 ・OECD景気先行指数:OECD Data ・米国失業率:US Unemployment Rate ・実質経済成長率:BEA National Economic Accounts ・マージンデット:Margin Statistics | FINRA.org ・長短金利差:米国債・金利 - Bloomberg

・恐怖指数:安心感強い

・シラーPER、ジャンク債スプレッド、S&P500のPBR:割高か

・マージンデット前年同月比:2024年2月は+19.1%(前月は+9.5%)と大幅上昇

2018年との金利、物価、株価比較

前回FRBの「量的引き締め+利上げ」がセットで実施され、株式市場が大きく崩れ出したのが2018年10月頃。

当時と今の比較。()内は前週値。概算値。

FRBの利上げは11回、量的引き締めは2022年6月に開始。

②は先週低下、2018年より「1.1%」高い水準。

③は先週変わらず、2018年より「2.0%」高い状態。

④の2024年2月データは1月より上昇。2018年より「0.7%」高い状態。

⑤は上昇に転じ、S&P500の上昇幅は現在約「+9%」。

※データ出所

●アメリカ 10年 債券利回り - Investing.com

●30-Year Fixed Rate Mortgage Average in the United States (MORTGAGE30US) | FRED | St. Louis Fed

●S&P500 インデックス(SPX) - Investing.com

金融ストレス指数(1994年~)

※出所:St. Louis Fed Financial Stress Index (STLFSI4) | FRED | St. Louis Fedより作成

直近値は「-0.93」(前週は「-0.77」)。

ストレスが極めて少なく株高になりやすい状況。

※金融ストレス指数について

⇒金融ストレス指数とは|インデックス(指数)用語集|iFinance

おわりに

<S&P500:ここ1年>

※出所:マーケット|SBI証券

緑ラインは200日移動平均線。

直近値は200日線から「+13.8%」水準(前週は+11.8%)。

<恐怖指数:1990年~>

引き続き恐怖指数は長期的にみて低い水準。

<米社債スプレッド:1986年~>

直近の米社債スプレッド(%。格付けBaa)も1986年以降での最低水準(楽観サイドに債券市場が偏っている)。

<金融ストレス指数:1994年~>

※出所:St. Louis Fed Financial Stress Index (STLFSI4) | FRED | St. Louis Fedより作成

さらに金融ストレス指数も1994年以降の下限に近い水準。

<S&P500500のPBR:2000年~>

※出所:S&P 500 Price to Book Valueより作成

S&P500のPBRもITバブル以来の高水準。

<シラーPER:1871年~>

※出所:Shiller PE Ratio - Multplより作成

しつこく加えればシラーPERは節目の35倍に到達。

35倍より高いのは2000年頃のITバブルと2021年のみ。

引き続き割高感満載ながら世界景気はおそらく拡大中で株高が続くこともあり、先行きは不明。

長期投資用資金をがっつりぶち込むには不適な時期という印象。