Jリートの割安割高を探る記事。

スポンサーリンク

Jリートスプレッド

Jリートの割安割高の判断の目安の一つとして本ブログではたまに「Jリート」と「日本の長期国債」の利回り差(スプレッド)を確認します。

ここでは

「Jリートの平均利回り-日本国債利回り(10年物)」

のことを「Jリートスプレッド」とします。

クレジットスプレッドと同じような発想で、「Jリートの利回り」と「長期国債の利回りの差」が

・大きいほどJリートは割安

・小さいほどJリートは割高

とみなす見方。

※「Jリートスプレッド」は一般的な用語ではありません

※クレジットスプレッドについてはコチラ↓

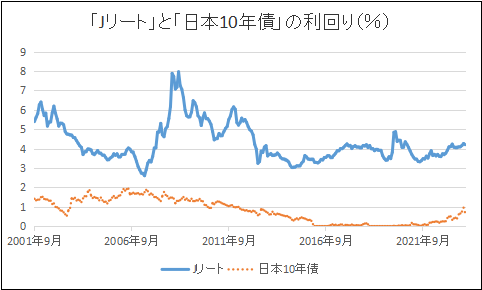

過去の利回り:「Jリート」と「日本10年国債」

下記グラフは2001年9月末~2023年11月末のJリートと日本長期国債の利回りの推移を示したもの。

※出所:JAPAN-REIT.COM、日本 10年 債券利回りのデータより管理者作成 ※国債金利がマイナスの時期は「0%」で表示

Jリートの平均利回りは月末値では

・ITバブル崩壊後:約6%

・リーマンショック後:約8%

・欧州債務危機:約6%

・コロナショック:約5%

まで上昇。

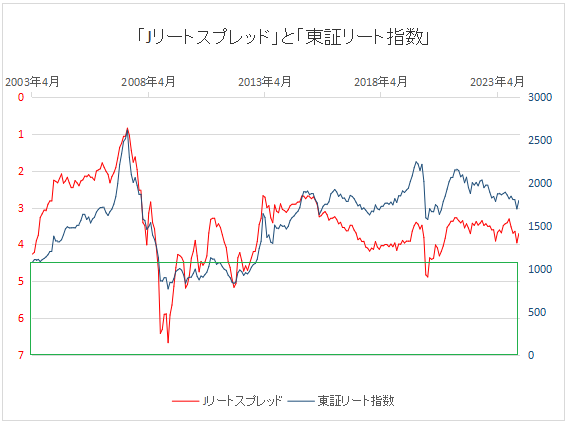

最新のJリートスプレッド

次にJリートスプレッド

●【Jリートの平均利回り-日本国債10年物の利回り】

の推移を確認。

期間は2001年9月~2024年8月末。

※出所:JAPAN-REIT.COM、日本 10年 債券利回りのデータより管理者作成

2001年9月以降の長期の中央値は約「3.5%」。

リート市場が「割安な時期」の経験的個人的目安は概ね「4.5%以上」。

2024年8月末の値は約「3.8%」。

・Jリートの平均利回り:4.67%

・日本国債10年物の利回り:0.90%

8月末の「3.8%」は長期中央値「3.5%」よりやや大きく、Jリートの水準としては

やや割安?

と推測。

Jリートスプレッド、2003年以降の「割安」水準の目安

リート市場が「割安な時期」の経験的個人的目安は概ね「4.5%以上」。

※出所:JAPAN-REIT.COM、日本 10年 債券利回りのデータより管理者作成

※期間:2003.4~2024.3

最近では2020年のコロナショックの時期にJリートスプレッドは4.5%を超えました。

その前は2008~2012年の世界金融危機、その後の欧州債務危機にかけて4.5%を超えていました。

あくまで経験的な目安ですが。

あとがき

8月月初はリスクオフ。

Jリートスプレッドは3.9~4.0%となり割安度合いが進行する場面もありましたが、相場の落ち着きとともに今は3.8%前後に戻したところ。

<Jリート指数とTOPIX比較:ここ2ヵ月>

※出所:マーケット|SBI証券

円安株高ブームの波に全く乗れてなかったJリートは、TOPIXが一瞬20%以上下落した場面でもわずか5%程度しか下落しておらず、8月始めの日本株急落は、この視点からも、

リスク資産 総悲観!!!

といった場面ではなく、

円売りバブル崩壊に伴う瞬間的な日本株売りショック

との表現が合いそう。

コロナショックの際、東証リート指数は直近高値から-50%水準まで下落したものですが、この8月はさほど動かず、世界的に重大なリスクオフ局面ではなかった雰囲気。

ちなみに直近ピークはコロナ後2021年7月の「2200」で3年以上前のこと。

<東証リート指数:ここ5年>

※出所:マーケット|SBI証券より作成

日本10年債利回り上昇に苦しめられ続けている構図となりますが、今後はどうなりますか。

<日本10年債利回り:ここ5年>

※出所:マーケット|SBI証券より作成

こんな記事も