一般的に株式の割安割高をウンヌンするさいPER、PBR、配当利回りなどを確認することが多いようです。

本ブログではPERについては記事にしてきませんでしたので、市場全体のPERについて、記事にしてみます。

スポンサーリンク

PERとは

「PER」の意味と使い方を教えてください。 | 日本証券業協会

上記サイトからの引用です。

税引き後の利益を、その会社の発行済株式数(発行済株式総数-自己株式数)で割ると、1株当たりの利益が計算できます。この1株当たり利益に対し、株価が何倍まで買われているかを表したのが株価収益率(Price Earnings Ratio)です。

(中略)

東証一部全銘柄平均のPERは、株価の時価総額を利益総額で除しています

言わずもがなですが、一般的には

・PERが低い⇒割安

・PERが高い⇒割高

と判断。

・東証一部全銘柄平均のPER⇒東証一部全体の時価総額÷利益総額

市場全体のPERの具体例

世界各国のPER・PBR・時価総額(毎月更新) |ETF・インデックスファンドなら!『わたしのインデックス』

上記サイトのデータによれば2017.8月の実績PER(予想ではない)は

全世界 19.6倍

米国 22.2倍

日本 15倍

ロシア 6.9倍

となっています。

もしPERの判断が正しければ・・・

もしPERによる判断が妥当なら、相対的に8月時点では

ロシアは割安

米国は割高

ということになります。

さらに割安割高は長期的には平均回帰して修正される、と期待するなら、

・ロシア(日本)の株価指数⇒買い(ロング)

・米国(全世界)の株価指数⇒売り(ショート)

のポジションを作って、割安割高が解消されるまで同時に同じくらいの金額で長期保有するのは、合理的なポジション設定になるのかもしれません。

PERを絶対視すれば市場全体の変動リスクを低くした、絶対リターンを求めやすそうなロングショートのポジションですが、わたしは怖いのでやりません。

あまりPERを信用していないからです。

市場全体のPERはあまり当てにならない

市場全体のPERを信用しない理由①

再び下記サイトからの引用です。

「PER」の意味と使い方を教えてください。 | 日本証券業協会

東証一部全銘柄平均のPERは、株価の時価総額を利益総額で除していますが、時として何百倍といった異常に高い数値を示すことがあります。各銀行が不良債権の償却を行って巨額の赤字を計上したとき等、全銘柄の利益総額が低下してしまい、異常値が算出されるケースもあるからです。平均 PERは、個別銘柄でチェックできる損益状況がなかなか表面に現れず、数値自体が一人歩きしてしまいがちな危険性があります。

異常値が算出される・・・実際に見てみましょう。

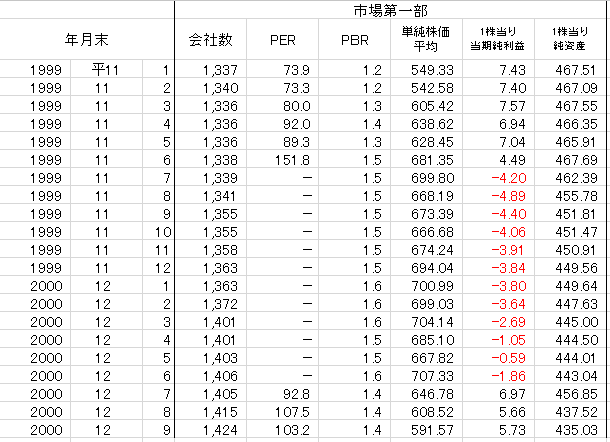

上記表は1999.1月~2000.9月までの東証一部のデータを示したものです。

PERは市場全体が赤字になると、そもそも算出できません。

また、「東証一部全銘柄平均のPER⇒東証一部全体の時価総額÷利益総額」なので、極端に利益が少なくなると、極端に大きな値を示します。

1999.6月は「151.8倍」です。

PERの隣のPBRはこの時期、ITバブルの時期、少し日本株が上がった時期に「1.5~1.6」という長期的に見てそこそこ妥当と思われる数値を示していますが、PERは全く判断材料になりません。

市場全体のPERを信用しない理由②

※出所: S&P 500 PE Ratio、Yahoo Financeのデータより管理者作成

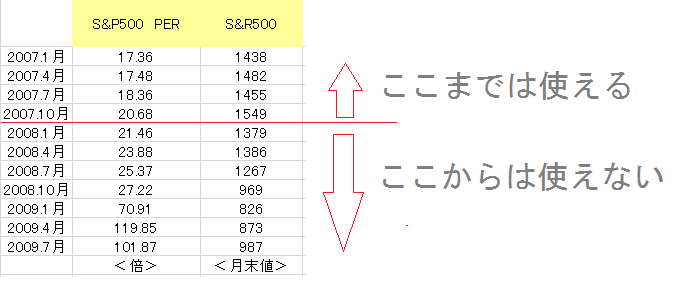

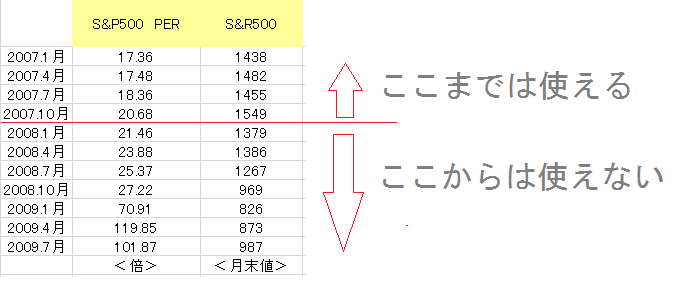

上記の表はS&P500とそのPERのデータです。

2007.1月~2009.7月までの3ヶ月刻みのデータです。

PERを市場全体の割安、割高を判断する材料にする場合、基本的に

株価が上がれば株式は割高になっていくので、PERは高くなっていく

株価が下がれば株価は割安になっていくので、PERは低くなっていく

なら指標として使えそうです。

実際どうだったか。

この表を見ると、2007.10月までは株価の上昇とともにPERも上がっていて問題なさそうですが、その後の暴落期には一貫してPERは上昇し、リーマンショック後の超割安時期に「異常値」を示してしまいます。

これではいざというとき敵前逃亡するようなもので、割安割高の指標としての信頼性は低いのではないかと思います。

逆にこの性質を利用して、

計器としてのPERが壊れてしまう時期に株価は割安である場合がある

と考えるのも一手かもしれませんが・・・

おわりに

米国はまだしも、日本の場合、もしきつい円高がやってくれば、東証一部上場企業全体の利益は激減し、PERは跳ね上がる可能性が高いです。

そして、円高が来ると仮定して、それがいつかはわからないので、日本株の現在のやや低いPERがいつ

・高PERに移行する

・あるいは算出不可な状態になる

かは、誰にもわからないような気がします。

※近年、東証一部のPERは「1999~2000年」「2002~2003年」「2009~2010年」にかけて、3回算出不可の状態になっています

以上のような理由で、長期的なデータを見る限り、

「株価の割安割高を探る指標としての、市場全体のPER」はあまり信用できない、使いにくい

とわたしは考えています。

※あくまで市場全体のPERの話であり、PERの考え方を否定している訳ではありません。個別銘柄ではわたしはよく使います

一方、長期的なデータからは、PBRはかなり参考になると思われます。

関連記事です。日米のPBRについて記事にしています