米国株式市場の割安、割高を判断する材料になりそうな指標、「マージンデット」と「マージンデット指数」の最新データの確認記事です。

マージンデットとマージンデット指数の説明は長くなっていましますので、初めに数値の確認と、結論部分、マージンデット指数による現状判断を書かせていただきます。

中ほどの説明はいつもと同じなので、面倒な方はすっ飛ばしてください。

※マージンデットについて、詳しくはコチラ↓

マージンデット、マージンデット指数の確認

★2017.8月末

★マージンデット:5509億ドル

★マージンデット指数:2.84

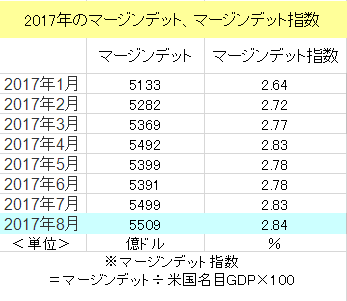

★2017年の推移

※出所:ニューヨーク証券取引所、世界経済のネタ帳のデータより管理者作成

マージンデット指数による米国市場の現状評価

2017.8月末のマージンデット指数は「2.84」でした。

マージンデット指数は1995年以降では過去最高の数値です。

マージンデット自体は史上最高額を更新中。

前月より10億ドル(1ドル=113円として1130億円)増えました。

単なるわたしの経験的な判断に過ぎませんが、マージンデット指数が

「2.4」以上の時期は米国株は割高圏の可能性が高い

とわたしは考えており、現在の米国株は少なくとも割安な状況ではなさそうです。

スポンサーリンク

以下、「マージンデット」と「マージンデット指数」の説明です。

前回記事と同様なので、面倒な方はあとがきまでとばしてください。

マージンデットとは

マージンデット(Margin Debt)は、米国の株式市場(ニューヨーク証券取引所)が公表しているデータです。

マージンデットは「証拠金債務」のことであり、わかりやすくいえば、

「アメリカの投資家が株の売買ために金融機関から借りているお金の総額」

のことです。

※マージンデットのデータはコチラ ⇒ ニューヨーク証券取引所

マージンデット(指数)を知るメリット

★長期的な観点から米国株式市場の割安割高を探る材料になると思われます

マージンデットの長期推移グラフ

1995年1月末~2017.3月末のマージンデットの長期推移をグラフにしてみてみます。

※出所:ニューヨーク証券取引所データより管理者作成

大きな山が、

ITバブル(2000年)

サブプライムバブル(2007年)

2015、2017年

にあります。

大きな谷が、

ITバブル後の低迷期(2002~2003年)

リーマンショック後(2008~2009年)

にあります。

非常にわかりやすく、バブル期とその後の暴落、低迷期を示していることが見て取れます。

マージンデットの問題点

このままマージンデットだけの分析で結論に向かうのには問題があります。

マージンデットだけでは、ある程度の傾向はつかめても、長期的な投資家心理や信用状態の変動を、的確に把握し続けることが困難だからです。

再度グラフを見ればわかるように、マージンデッドは1995年以降、長期的には右肩上がりになっています。

※出所:ニューヨーク証券取引所データより管理者作成

したがって、マージンデットの大きさだけを見ていても、過去のバブルや暴落期との比較ができません。

そこで相関関係に着目します。

「マージンデット」と「株式時価総額(米国)」

の間には、強い相関があります。

また、長期的には、

ある国の株式時価総額と名目GDPの間には強い相関がある

と考えられます。これらの関係性を根拠に、

★マージンデットは、長期的には名目GDP(米国)に大きく影響を受け、GDPの変動次第で大きくぶれてしまう値である

★したがって、マージンデットだけでなく、GDPの動きも同時に見れば、長期的に米国の信用状態や投資家心理を的確にとらえ続けることが可能になるのではないか

と考えます。

そして、マージンデットだけでなく、GDPの動きも同時にとらえるために、マージンデットをアメリカの名目GDPで割って100をかけた値を算出します。

この処理をすることで、GDPの変動要因を除いた、米国市場の長期的な投資家心理や信用状態を把握しやすくなるのではないかと考えます。

そして、この値を本ブログでは便宜的に「マージンデット指数」と呼びます。

マージンデット指数とは

マージンデット指数は、マージンデットを名目GDP(米国)で割って、100をかけた数値です。

マージンデット指数=マージンデット÷名目GDP(米国)×100

※「マージンデット」は一般的な名称ですが、「マージンデット指数」はわたしが便宜的に名付けている名称なので、一般的ではありません。

マージンデット指数の長期推移グラフと主要データ

ここで1995年1月末以降の「マージンデット」と「マージンデット指数」の長期推移グラフを見てみます。二つのの推移グラフを比較してみてください。

※出所:ニューヨーク証券取引所、世界経済のネタ帳のデータより管理者作成

マージンデットだけでなく、GDPとの関係性を同時にとらえると、アメリカ市場のバブルと暴落の様子を、長期的な時間軸な中で、より客観的に、より鮮明にとらえることができている、ようにわたしには見えます。

※しつこいですが、この指標は一般的ではありません

※わたしの錯覚かもしれません。少なくとも経験則です

また、1995.1月~2017.8月のマージンデット指数の

平均値(幾何平均):1.73

中央値:1.69

なので、便宜的にこの期間の

平均値:1.70

とします。

マージンデット指数の使い方

<長期平均との比較>

1995.1月~2017.6月の長期平均は1.70です。

この値より

●大きい⇒米国株は割高傾向?

●小さい⇒米国株は割安傾向?

と推測します。

※出所:ニューヨーク証券取引所、世界経済のネタ帳のデータより管理者作成

<割高圏、割安圏の目安>

そして、この期間における経験則に過ぎませんが、

●「マージンデット指数 1.3以下」⇒株式は割安圏?

●「マージンデット指数 2.4以上」⇒株式は割高圏?

と考えてもよいかもしれません。

マージンデット指数とS&P500のグラフを並べてみます。

※出所:ニューヨーク証券取引所、世界経済のネタ帳のデータより管理者作成

※出所:ニューヨーク証券取引所、世界経済のネタ帳のデータより管理者作成

※出所:ヤフーファイナンスのデータより管理者作成

マージンデット指数の問題点

マージンデット指数はあくまで、1995年以降の経験則に過ぎません。

ITバブル、サブプライムバブル、それぞれのバブルとその崩壊の推移を非常に端的に示しているため、わたしが個人的に参考にしている指標です。

また、未来を予知する指標ではありませんし、一般的な指標ではないので、ご参考程度に。

データの出所は以下の二つです。

ニューヨーク証券取引所(マージンデット)、世界経済のネタ帳(米国名目GDP)

あとがき

マージンデット、マージンデット指数、ともに記録更新となりました。

日本では信用買い残はそれほど増えていませんが、今の米国市場では、恐怖指数も10程度、ジャンク債スプレッドも極めて低い水準、市場に安心感があって

借金して株式のポジションを増やしても大丈夫、その方が効率がいい、そんなに落ちないし、少し待ってればまた上がる

というモードが強いのかもしれません。

<ここ1年のS&P500>

※出所:^GSPC Interactive Stock Chart | S&P 500 Stock - Yahoo Finance

「過熱感」というより「安心感」が強そうな印象。

ほんとに最近大きく下がらない上に、少し落ちてもすぐ戻ります。

S&P500は8月末で「2472」、9.27で「2507」と9月も今のところ大きく下がらずに少し上がるという安定した状況が続いています。

<関連記事です>

マージンデットとS&P500の相関についての記事です↓

信用収縮、信用膨張、クレジットサイクルに関する記事です↓