米国投資家のリスク許容度は2018年1月を境に低下してきている雰囲気。

クレジットスプレッドの一つ、「米国社債スプレッド」関する記事です。

クレジットスプレッドとは

★信用力の差⇒利回りの差=クレジットスプレッド

★クレジットスプレッド=信用力の低い債券利回り-信用力の高い債券利回り

たとえば、債券が償還されるまでの期間が同じ社債と国債があり、社債の利回りが5%、その国の国債利回りが2%であった場合、

5%-2%=3%

がクレジットスプレッドです。

クレジットスプレッドの一つの使い方に

★クレジットスプレッドが縮小するとき(小さくなるとき)

⇒投資家心理は安心・楽観傾向、リスク許容度は高い

⇒株式などのリスク資産は割高傾向

★クレジットスプレッドが拡大するとき(大きくなるとき)

⇒投資家心理は不安・悲観傾向、リスク許容度は低い

⇒株式などのリスク資産は割安傾向

があります。

詳しくは下記リンクを参照ください。

【米国社債スプレッド】とは

本ブログにおける米国社債スプレッドは、

「米国の社債(ムディーズ格付けBaa。中等度のリスク)」と「米国債(10年物)」の利回りの差

とします。

例えば、米国社債の利回りが5%、米国債の利回りが3%なら

5%-3%=2%

が米国社債スプレッドになります。

※わたしの個人的な理解、使い方なので、一般的ではない可能性があります

※「米国社債スプレッド」は一般的な名称ではありません

【米国社債スプレッド】の推移

※出所:https://fred.stlouisfed.org/series/BAA10Yのデータより管理者作成 ※単位:%

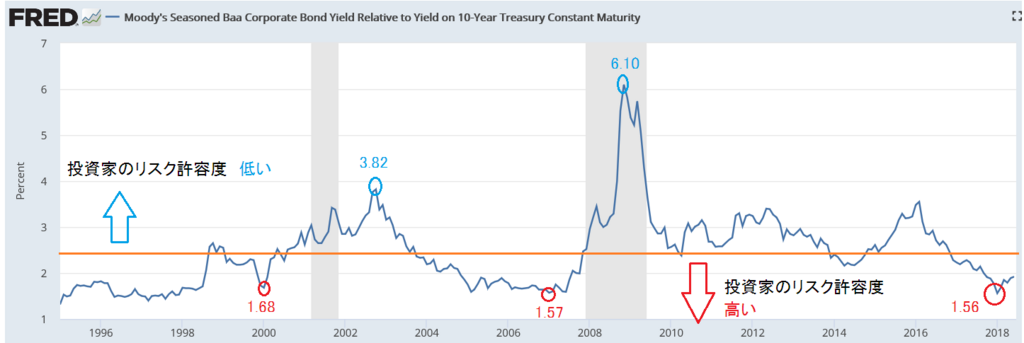

上記グラフは<1995年1月~2018年4月>の月末の米国社債スプレッドの推移を示したものです。

時期にずれはありますが、2000年以降のバブル期とその崩壊後に、当スプレッドはピークとボトムをつけている傾向があります。

●ITバブル期のボトム:1.68%(2000.1月)

●サブプライムバブル期のボトム:1.57%(2007.1月)

●ITバブル崩壊後のピーク:3.82%(2002.10月)

●サブプライムバブル崩壊後のピーク:6.10%(2008.11月)

●直近のボトム:1.56%(2018.1月)

2000年以降では、「世界の時価総額」のボトム・ピークとともに、このスプレッドのボトム・ピークも相場の転換期を探る材料になる可能性は高いとわたしは考えます。

※出所:WFEのデータより管理者作成

【米国社債スプレッド】の主要データ

<期間:1995.1月末~2018.5月末の月末データより>

★平均値(幾何平均):2.36

★中央値:2.45

直近の【米国社債スプレッド】

※出所:https://fred.stlouisfed.org/series/BAA10Yより管理者作成

2018.6.21は「1.95」。

5月末は「1.89」なので、6月はやや上昇傾向。

直近のボトムは2018年1月の「1.56」(2000年以降の最低値)。

1月をボトムに徐々に上昇してきており、投資家のリスク許容度は下がってきているように感じられます。

<ここ1年の推移>

※出所:https://fred.stlouisfed.org/series/BAA10Yより管理者作成

ただ、直近の「1.95」は長期平均「2.4」よりは低い値であり、まだまだ株式が割安っぽい時期は遠そうです。

近年の経験的には「3.5」以上で割安っぽいタイミング。

※出所:https://fred.stlouisfed.org/series/BAA10Yのデータより管理者作成 ※単位:%

【米国社債スプレッド】の弱点

この指標は割高圏の時期に関しては、あまり精度が高い情報ではなさそうです。

2000年以前の「1995~1998年頃」や「2005~2006年頃」スプレッドはとても小さくなっていますが、結果的に株価はさほど割高ではなかった。

どちらかというと、割安圏を判断する上でより力を発揮してくれる指標のような気がします。

「割安圏を判断するのに便利」という意味で、恐怖指数や信用評価損益率、東証一部PBRと似た傾向を持つ指標かもしれません。

関連記事

「株式が割安な時期」を判断するのが得意と思われる指標