株式に比べて最近「安定感」のあるJリート。

株式に比べて最近「安定感」のあるJリート。

2018年12月末のデータからJリートの割安割高を探ってみます。

TOPIXと東証リート指数

※出所:SBI証券

※出所:SBI証券

上記グラフはここ1年の東証リート指数とTOPIXの値動きを比率で比較したものです。

東証リート指数は2018年12月の急落でもそれほど下げなかったので、TOPIXに対してここ1年で20%以上の差をつけています。

★リート指数:買い

★TOPIX:売り

のロング・ショートのポジションがはまったであろう1年。

わたしは実行できていませんが。

スポンサーリンク

Jリートスプレッド

Jリートの割安割高の判断の目安の一つとしてわたしはJリートと日本の長期国債利回りの差(スプレッド)を確認しています。

本記事では

「Jリートの平均利回り-日本国債利回り(10年物)」

のことを「Jリートスプレッド」とします。

クレジットスプレッドと同じような発想で、「Jリートの利回り」と「長期国債の利回りの差」が

・大きいほどJリートは割安

・小さいほどJリートは割高

とみなす指標です。

※「Jリートスプレッド」は一般的な用語ではありません

※クレジットスプレッドについてはコチラ↓

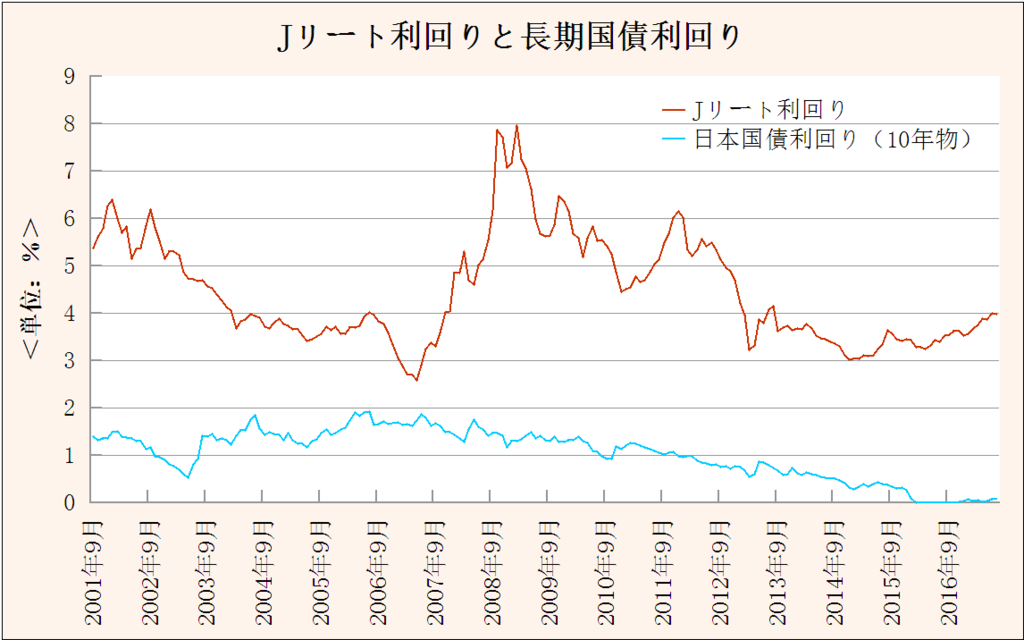

過去の利回り「Jリート」と「日本10年国債」

少し古いデータですが、過去の推移の確認です。

下記グラフは2001.9月末~2017.7月末のJリートと長期国債の利回りの推移を示したものです。

※出所:JAPAN-REIT.COM、日本 10年 債券利回りのデータより管理者作成 ※国債の長期金利がマイナスの時期は「0%」で表示

Jリートの平均利回りは

・ITバブル崩壊後:約6%

・リーマンショック後:約8%

まで上昇しています。

欧州債務危機の2011~2012年頃も5%以上の利回りをつけており、リート収益は株式に比べて比較的安定している点から、リート利回りは

リスクオフ時、株安時期の一つの目安

になりやすい指標の一つと思われます。

経験則に過ぎませんが、リートが叩き売られている時期は、株式などのリスク資産も過小評価され、割安になっている可能性があります。

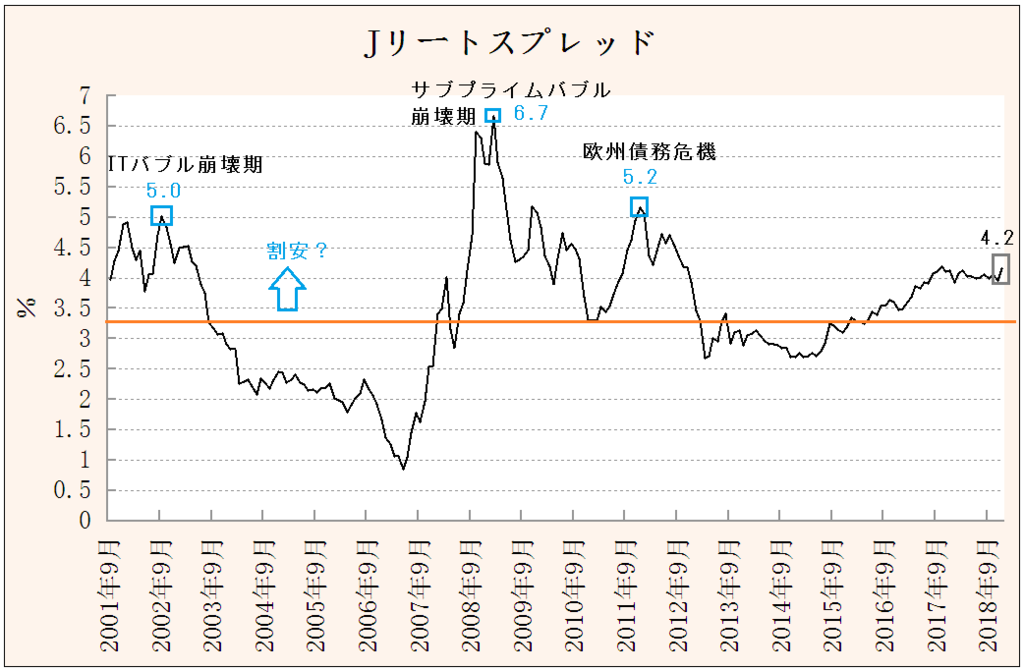

最新のJリートスプレッド

次にJリートスプレッド

●【Jリートの平均利回り-日本国債10年物の利回り】

の推移を確認してみます。

期間は2001年9月~2018年12月末です。

※出所:JAPAN-REIT.COM、日本 10年 債券利回りのデータより管理者作成

※出所:JAPAN-REIT.COM、日本 10年 債券利回りのデータより管理者作成

この期間の長期平均は「3.3」です。

個人的には割安時期の経験的な目安を概ね「5.0以上」としています。

2018年12月末の値は「4.2」でした。

・Jリートの平均利回り:4.16%

・日本国債10年物の利回り:0.00%

2018年11月末は「4.0」だったので、スプレッドは拡大、12月の月間ではリスクオフ傾向。

「4.2」は平均値「3.3」を上回るも「5.0」には届かない値であり

まあまあ割安?

と推測。

悪くない水準と感じますが、個人的には次の不況を待ってもっと割安に買いたいので、引き続き静観。

2017年6月以降1年以上、このスプレッドは

3.9%~4.2%

のレンジ。

今後、久々に「4.2%」以上のスプレッドになるか、またレンジ内に収まるか。

あとがき

以下、個人的に気にしているJ-リートの利回り。

※()内は約1ヶ月前の利回り

・日本アコモデーションファンド投資法人【3226】:3.50%(3.34%)

・フロンティア不動産投資法人【8964】:4.88%(4.62%)

・日本ロジスティクスファンド投資法人 【8967】:4.08%(4.11%)

・福岡リート投資法人 【8968】:4.25%(4.24%)

前月より【3226】【8964】の利回りが上昇。

残り2つは著変なし。

※データ元

★JAPAN-REIT.COM (2018.1.10時点)

関連記事