最新の世界景気をCLIで観察してみます。

スポンサーリンク

①CLI(OECD全体)

※出所:- Composite leading indicator (CLI) - OECD Dataより管理者作成

景気指標の一つ、Composite leading indicator (CLI。OECD景気先行指数)の2017年1月~2019年10月の推移です。

上記はOECD全体のCLIであり、世界全体の名目GDPの6割以上を占める国を網羅した景気指数です。

「100」が「ふつうの景気水準」、数字が大きいほど好況、小さいほど不況を示唆します。

最新値、2019年10月のデータは「99.12」(前月比+0.01)。

2017年12月:100.77

が直近のピークで、その後21ヶ月連続で減速トレンドが続いていましたが、2019年9月をボトムに反転兆し。

景気水準自体は

悪い

といえそう。

グローバル製造業PMIは2019.7月をボトムに反転しており、CLIも同様の傾向となるか。

<参考:近年のCLIと経済イベント>

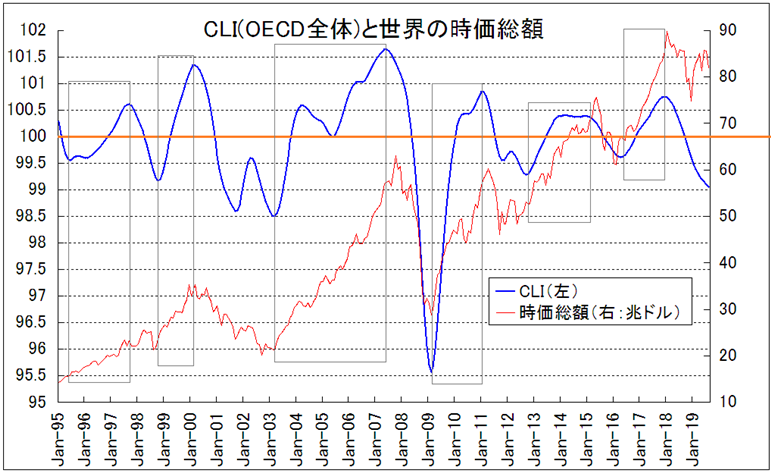

※出所:- Composite leading indicator (CLI) - OECD Data、https://www.world-exchanges.org/より作成

※期間:1995.1~2019.8

近年の「CLI」と「世界全体の時価総額」の推移と経済イベントです。

近年の好況、不況の時期、その際の時価総額の動向が端的に確認できます。

※CLIについて詳しくコチラ↓

●トレンドは回復~少し停滞? ~OECD全体の景気先行指数 2017年11月データ~

②主要国CLI

主要4ヶ国(米中日独)の国別のCLIを確認します。

期間は2016年1月~2019年10月です。

※出所:- Composite leading indicator (CLI) - OECD Dataより管理者作成

※出所:- Composite leading indicator (CLI) - OECD Dataより管理者作成

<赤:日本 オレンジ:ドイツ 紫:米国 青:中国>

最近では<中国⇒日本⇒ドイツ⇒米国>の順にピークアウト。

10月に関して日本以外、すべて上昇。

中国に関しては2019年2月頃をボトムに反転。

米国、ドイツは2019年9月をボトムに反転、日本は低下トレンド継続。

<参考>主要国製造業PMI:2016.1~2019.11

※出所:「https://jp.investing.com/search?q=製造業購買担当者指数 PMI」のデータより管理者作成

2016年1月~2019年11月までの景気動向を示唆する指標、製造業PMIの主要4国の最近の推移です。

「50」を節目に「景気拡大」「景気減速」を示唆。

こちらは「中国⇒ドイツ⇒日本⇒米国」の順にピークアウト。

2019.11月の数値変動は

●米国・ドイツ、日本、中国:上昇

すべて上昇。

※PMIについてはコチラ

参考データ:CLI(OECD全体)と世界の時価総額の比較

<近年の主な世界景気減速期における世界の時価総額>

※出所:https://www.world-exchanges.org/、Leading indicators - Composite leading indicator (CLI) - OECD Dataより作成 ※期間:1995.1~2019.8

<近年の主な世界景気拡大期における世界の時価総額>

※出所:https://www.world-exchanges.org/、Leading indicators - Composite leading indicator (CLI) - OECD Dataより作成 ※期間:1995.1~2019.8

「ストレスを抑えて比較的心地よく投資できる可能性が高い」のは世界景気の減速期ではなく、拡大期か?

おわりに

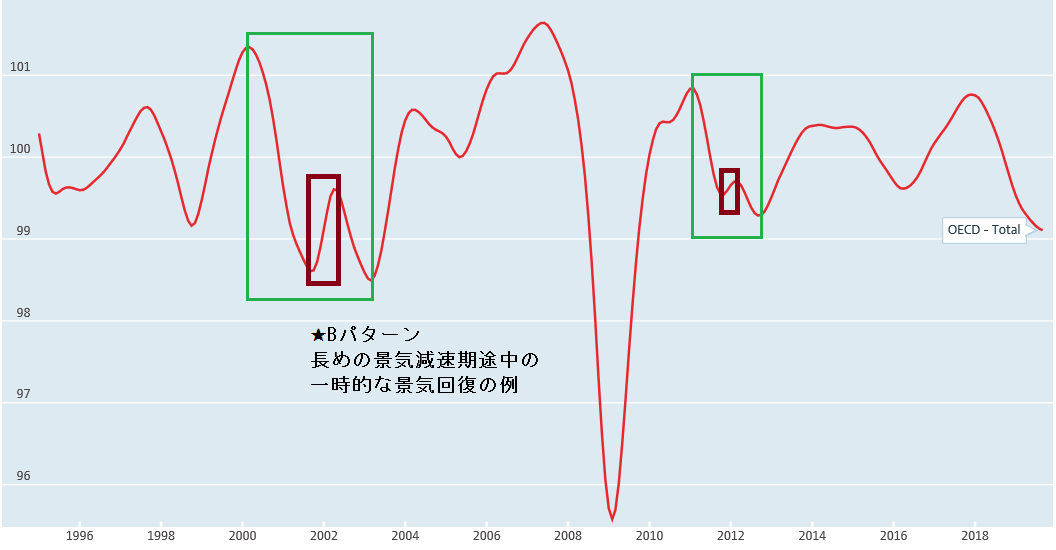

先月時点のCLI(OECD全体)の今後のイメージ。

<A:今後、また数値低下ペースが加速する>

<B:今後、いったん半年程度回復して、その後また落ち込む>

<C:本格的な回復モードに>

先行きはさっぱりわからず、現時点の何となくの勘は

A:30%?

B:40%?

C:30%?

のような感じ?

としていました。

10月データから、とりあえずAの可能性は低くなり、BかCパターンの可能性が上昇。

今のところBをメインシナリオ。

<ITバブル後や欧州債務危機時の一時的な景気回復時期の例(赤四角)。Bに近いシナリオ>

Cパターンもある程度想定。

万が一のAパターンは頭の片隅に。

こんな記事も