米国景気後退期に米国労働市場で起こってきたことの確認。

①失業率が急上昇する

<米国失業率:1948年~:グレーは景気後退期>

※出所:Unemployment Rate (UNRATE) | FRED | St. Louis Fedより作成

※出所:Unemployment Rate (UNRATE) | FRED | St. Louis Fedより作成

1948年以降の景気後退期には必ず失業率が急上昇しています。

直近のボトム3.5%。

今は3.7%で少し上がってはいますが、急上昇とはいいがたい状態。

個人的には4.0%が景気後退を疑う水準。

関連記事

②失業保険継続受給者が急増する

<失業保険継続受給者:1967年~:グレーは景気後退期>

※出所:Continued Claims (Insured Unemployment) (CCSA) | FRED | St. Louis Fedより作成

※出所:Continued Claims (Insured Unemployment) (CCSA) | FRED | St. Louis Fedより作成

1967年以降の景気後退期には必ず失業保険継続受給者が急増しています。

直近のボトムは131万人ほど。

今は167万人くらいで、増加はしていますが急増とはいいがたい状態。

近年の経験では250~290万人程度で景気後退が始まっていることが多く、個人的には250~290万人が景気後退を疑う水準。

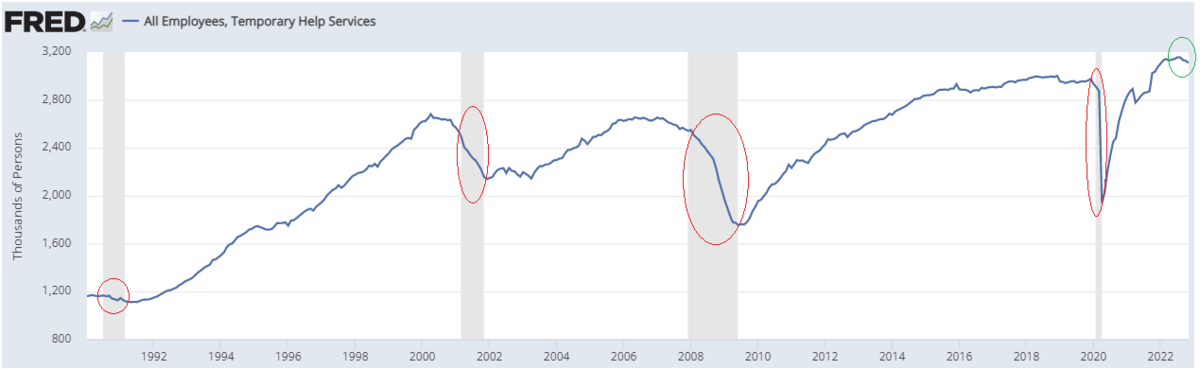

③臨時ヘルプサービスが急減する

<米国:臨時ヘルプサービス:1990年~:グレーは景気後退期>

※出所:All Employees, Temporary Help Services (TEMPHELPS) | FRED | St. Louis Fedより作成

1990年以降の景気後退期には必ず臨時ヘルプサービスが急減しています。

臨時ヘルプサービスはいわゆる「人材派遣サービス」で、景気変動に敏感に反応。

景気がよければ人材派遣は増加、悪ければ人材派遣は減少。

臨時ヘルプサービスの直近のピークは316万人ほど。

今は311万人くらいで、減少はしていますが急減とはいいがたい状態。

2001年からの景気後退ではピークから約7%

2007年からの景気後退ではピークから約4%

減少したときに景気後退が始まっており、今はまだ1.6%程度の減少。

一つの目安に過ぎませんが個人的には294~303万人が景気後退を疑う水準。

まとめ

米国労働市場を3つの視点で確認。

失業率は上がり、失業保険継続受給者は増え、臨時ヘルプサービスは減り、いずれの指標も景気後退に向かっている傾向は確認できますが、まだその程度はマイルド。

2023年の米国景気後退確率は高いと個人的には感じていますが、どうなるかはわかりません。

なので、景気後退期には必ず起こってきた事実を追っていくのは、景気後退に向かっているかを知る意味でベターな手段かと。

※単なる経験則で今回どうなるかは不明ではありますが

一方で

想定以上に急速に物価が下がり

早期に中銀が緩和に転じてもさほど物価が上がらず

これら労働市場の動きもさほど悪化しない

ようなら、企業業績を大幅に悪化させるような景気後退とはならないというシナリオも当然あるわけで、そうなれば株式市場への早めの資金投入が吉と出る可能性も高く、そういった意味でも、米国労働市場確認は有用か。

同様な意味合いで、米国実質個人消費(GDPより速報性が高い)、ユーロ圏失業率なども気にしていく予定。