最新の世界景気をCLIで観察してみます。

スポンサーリンク

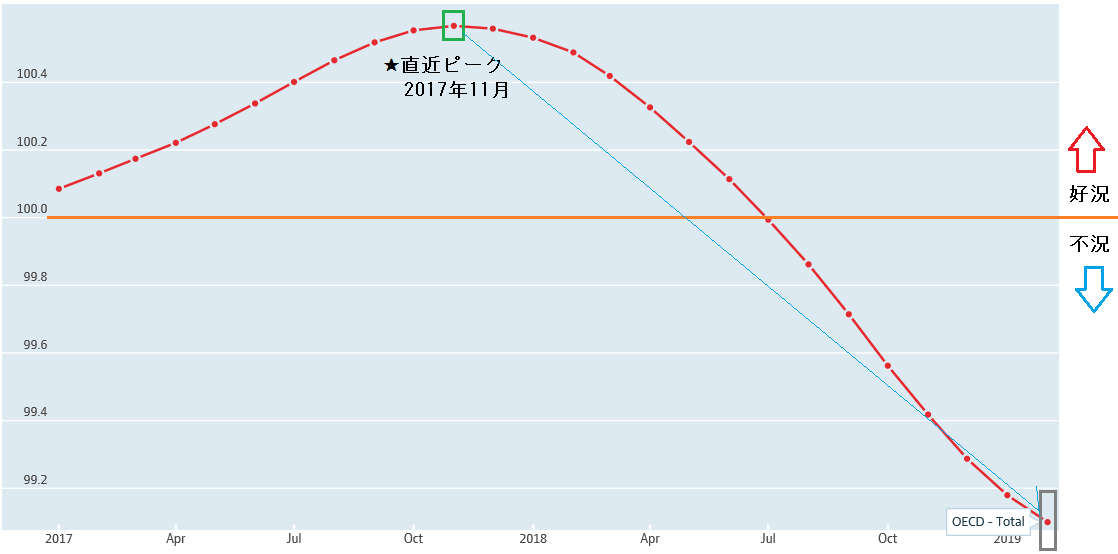

①CLI(OECD全体)

※出所:- Composite leading indicator (CLI) - OECD Dataより管理者作成

※出所:- Composite leading indicator (CLI) - OECD Dataより管理者作成

景気指標の一つ、Composite leading indicator (CLI。OECD景気先行指数)の2017年1月~2019年2月の推移です。

上記はOECD全体のCLIであり、世界全体の名目GDPの6割以上を占める国を網羅した景気指数です。

「100」が「ふつうの景気水準」、数字が大きいほど好況、小さいほど不況を示唆します。

先日更新された2019年2月のデータは「99.10」(前月比-0.08)。

2017年11月:100.57

が直近のピークとなっており、ピークから15ヶ月連続で減速トレンドが続いています。

景気水準自体も

悪い

といえそう。

2月時点のデータであり、どこで反転するかはわかりませんが、とりあえず市場にとってはネガティブ要因と推測。

若干数値の低下ペースが鈍化してきているのはポジティブ要因か。

とりあえず「景気の見通しが悪い時期に無理しない」が個人的なスタンス。

中長期的には

景気悪化⇒企業業績の悪化⇒株価の下落

という傾向を警戒。

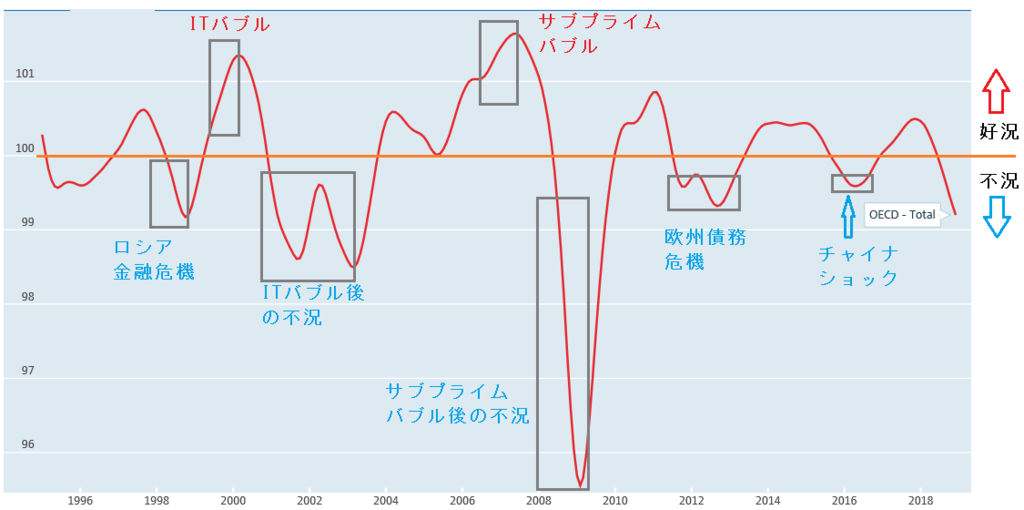

<参考:近年のCLIと経済イベント>

※出所:- Composite leading indicator (CLI) - OECD Dataより管理者作成 ※数値は概算

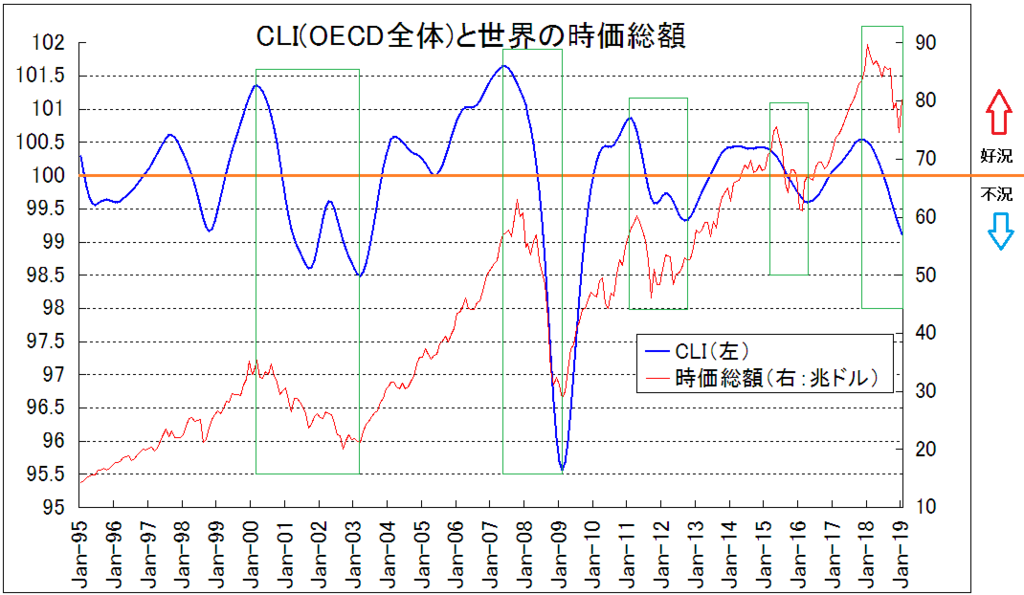

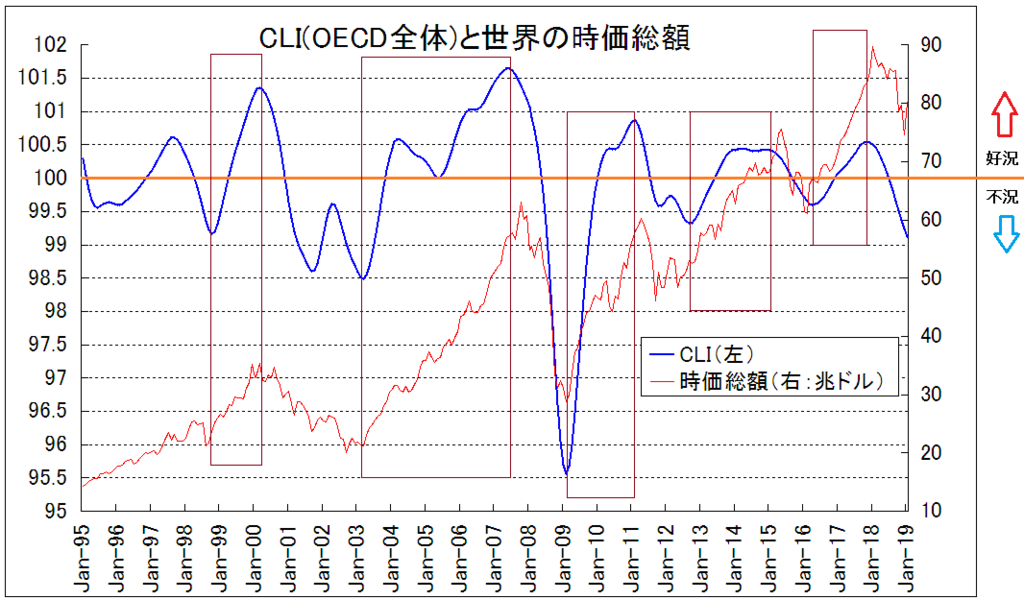

1995年1月~2018年12月のCLIの推移と経済イベントです。

2019年2月時点で約「99.1」のこの指標、「チャイナショック」「欧州債務危機」の頃の数値を下回る水準。

ITバブル後(2001~2003年頃)、サブプライムバブル後(2008~2009年頃)の低水準に次ぐ水準。

※数値は随時修正されます

※CLIについて詳しくコチラ↓

●トレンドは回復~少し停滞? ~OECD全体の景気先行指数 2017年11月データ~

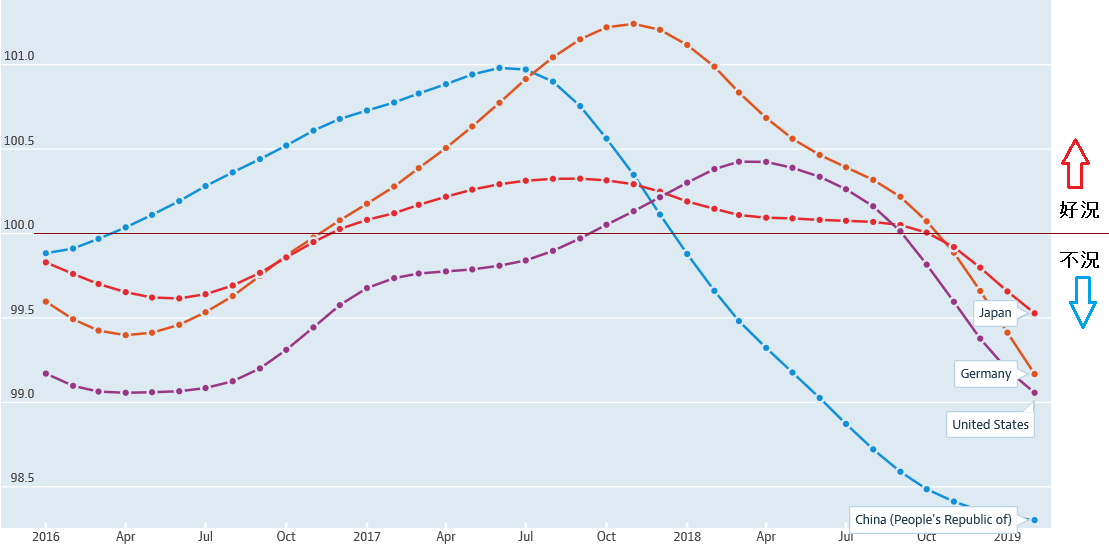

②主要国CLI

主要4ヶ国(米中日独)の国別のCLIを確認します。

期間は2016年1月~2019年2月です。

※出所:- Composite leading indicator (CLI) - OECD Dataより管理者作成

※出所:- Composite leading indicator (CLI) - OECD Dataより管理者作成

<赤:日本 オレンジ:ドイツ 紫:米国 青:中国>

最近では<中国⇒日本⇒ドイツ⇒米国>の順にピークアウト。

2月に関してはすべて下げています。

中国のトレンドは下げ止まりそうな雰囲気もあり。

PMIのようにポジティブな数値となるか、3月の数値が気になるところ。

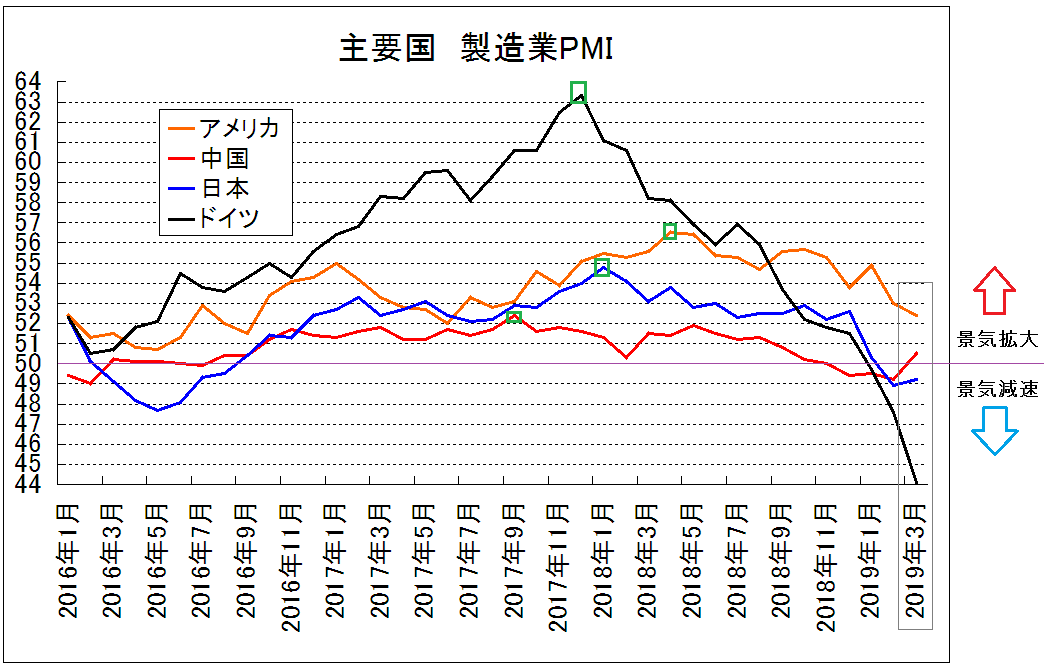

<参考>主要国製造業PMI:2016.1~2019.3

※出所:「https://jp.investing.com/search?q=製造業購買担当者指数 PMI」のデータより管理者作成

※出所:「https://jp.investing.com/search?q=製造業購買担当者指数 PMI」のデータより管理者作成

2016年1月~2019年3月までの景気動向を示唆する指標、製造業PMIの主要4国の最近の推移です。

「50」を節目に「景気拡大」「景気減速」を示唆。

こちらは「中国⇒ドイツ⇒日本⇒米国」の順にピークアウト。

3月はドイツと米国で数値が低下。

日本はやや持ち直し。

中国は大きく反発しています。

※PMIについてはコチラ

参考データ:CLI(OECD全体)と世界の時価総額の比較

<近年の主な世界景気減速期における世界の時価総額>

※出所:https://www.world-exchanges.org/、Leading indicators - Composite leading indicator (CLI) - OECD Dataより作成 ※期間:1995.1~2019.1

※出所:https://www.world-exchanges.org/、Leading indicators - Composite leading indicator (CLI) - OECD Dataより作成 ※期間:1995.1~2019.1

<近年の主な世界景気拡大期における世界の時価総額>

※出所:https://www.world-exchanges.org/、Leading indicators - Composite leading indicator (CLI) - OECD Dataより作成 ※期間:1995.1~2019.1

相対的に投資していてストレスが少なく楽しい可能性が高いのは世界景気の減速期ではなく、拡大期か?

おわりに

2019年2月のCLIの数値は引き続き低下傾向。

3月はどうなるか、気になるところ。

こんな記事も