先週の米国市場を

先週の米国市場を

「米国株式の割安割高を判断する目安」

になると思われる指標などで概観してみます。

ごく簡単な米国市場の概観

<先週のS&P500>

※出所:米S&P 500インデックス(SPX - Investing.com

※出所:米S&P 500インデックス(SPX - Investing.com

12.28は「2486」。前週比+2.9%の上昇。

前週の−7.0%から反発しています。

11月末は「2760」だったので、12月は−9.9%と大幅な下落。

今年の月間での最大の下げ幅。

最高値は2018年9月の「2941」で今は高値から「-15.5%」の水準。

<先週の米国10年国債利回り>

12.28は「2.72%」。

先々週末は「2.79%」だったので、週間で利回りは大きく低下。

昨年末は「2.41%」で今年は約「0.3%」上昇しました。

最も高かった時期は約「3.2%」。

※出所:アメリカ 10年 | アメリカ 10年 債券利回り - Investing.comより作成

※出所:アメリカ 10年 | アメリカ 10年 債券利回り - Investing.comより作成

定点観測

以下の4つで定点観測してみます。

★恐怖指数<米国市場。S&P500の変動性>

★ジャンク債スプレッド<米国市場。クレジットスプレッドの一つ>

★S&P500のPBR<米国の代表的な株価指数のPBR>

★米国バフェット指標 <米国の時価総額÷米国の名目GDP>

恐怖指数

<ここ半年>

<先週>

12.28は「28.34」。前週の「30.11」より低下。

2月は一気に「50」程度まで急騰しましたが、12月は「36」ほどがピークでした。

水準としては長期平均(「19.3」)より高く、米国の市場心理は

不安?

と推測。

目安の「30」以下であり、株価は割安ではなさそう。

※出所:S&P 500 VIXインデックスより作成

<恐怖指数について詳しくはコチラ↓>

www.yukimatu-value.com

スポンサーリンク

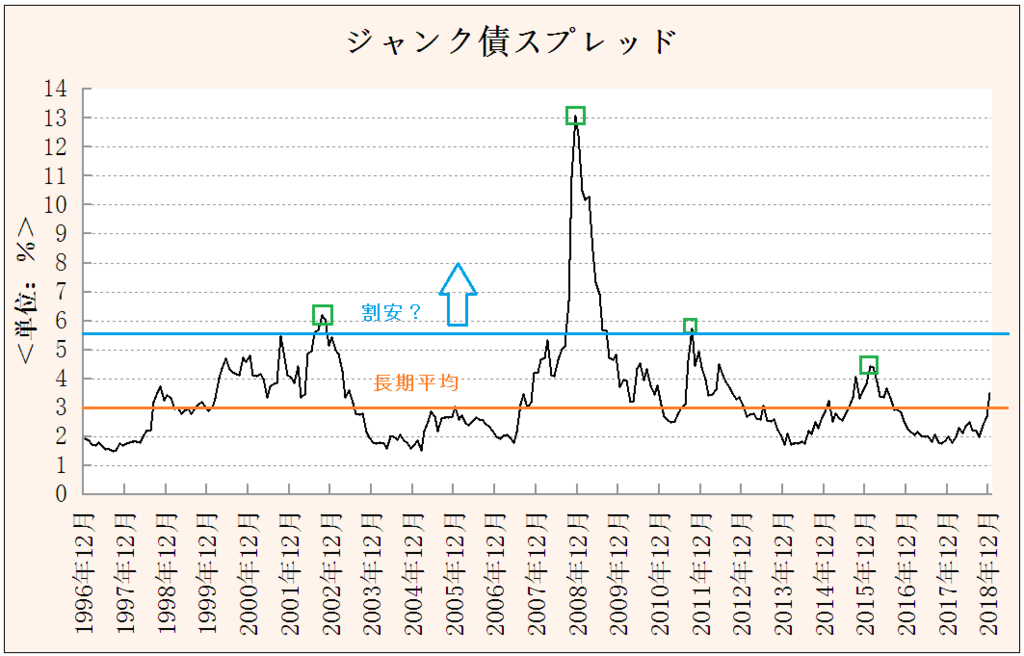

ジャンク債スプレッド

ジャンク債スプレッドとは

①ジャンク債スプレッド

=米国のハイ・イールド債の利回り-米国債(10年物)の利回り

②ジャンク債スプレッドが大きい⇒株式は割安傾向

③ジャンク債スプレッドが小さい⇒株式は割高傾向

④★平均値(幾何平均):3.0

★中央値:3.0

<期間:1996.12月~2018.11月の月末>

推移グラフと現在の状況判断

※出所:◎St. Louis Fed◎米国 10年 債券利回りのデータより管理者作成 ※期間:1996.12月末~2018.12月末

※出所:◎St. Louis Fed◎米国 10年 債券利回りのデータより管理者作成 ※期間:1996.12月末~2018.12月末

12.27時点のジャンク債スプレッドは「3.5」で、前週の「3.3」より拡大。

「リスクの大きいジャンク債からマネーが逃避。リスクの低い米国債に流入?」

という事態が続いているのかもしれません。

先週株式市場はいったん上昇しましたが、上記の債券市場は落ち着かない状況。

※ジャンク債利回り「6.27%」、米国債(10年物)の利回り「2.77%」

スプレッドは長期平均「3.0」より大きく、投資家心理はやや不安?か。

株価水準としては

ふつう~やや割安?

と推測。

現在のスプレッドは3.5%ですが、かつてのリスクオフ時の概算は

★チャイナショック:4.5%

★欧州債務危機・ITバブル崩壊期:5.5~6.0%

★リーマンショック後:13%

でした。

<最近の推移>

※出所:◎St. Louis Fed◎米国 10年 債券利回りのデータより管理者作成 ※期間:2016.1月~2018.12月(12月は27日のデータ)

※出所:◎St. Louis Fed◎米国 10年 債券利回りのデータより管理者作成 ※期間:2016.1月~2018.12月(12月は27日のデータ)

<ジャンク債スプレッドについて詳しくはコチラ↓>

S&P500のPBR

※出所:S&P 500 Price to Book Value

※出所:S&P 500 Price to Book Value

1999年末~直近のS&P500のPBRの推移です。

12.28時点の推計値は「2.97」。前週の「2.89」から大幅上昇。

水準としては

★ITバブルの頃のピーク(5.06)

より小さく

★サブプライムバブルの頃のピーク(2.91)

は上回る水準。

長期平均の「2.79」は上回っており、現在は

割安な水準ではなさそう

です。

※出所:S&P 500 Price to Book Value

※出所:S&P 500 Price to Book Value

<S&P500のPBRについて詳しくはコチラ↓>

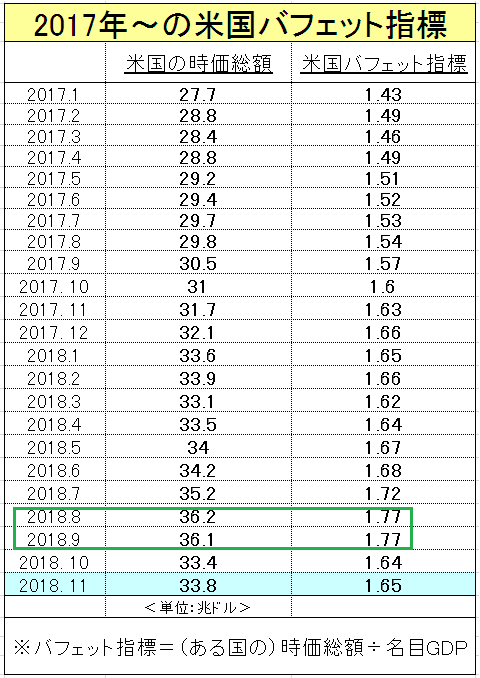

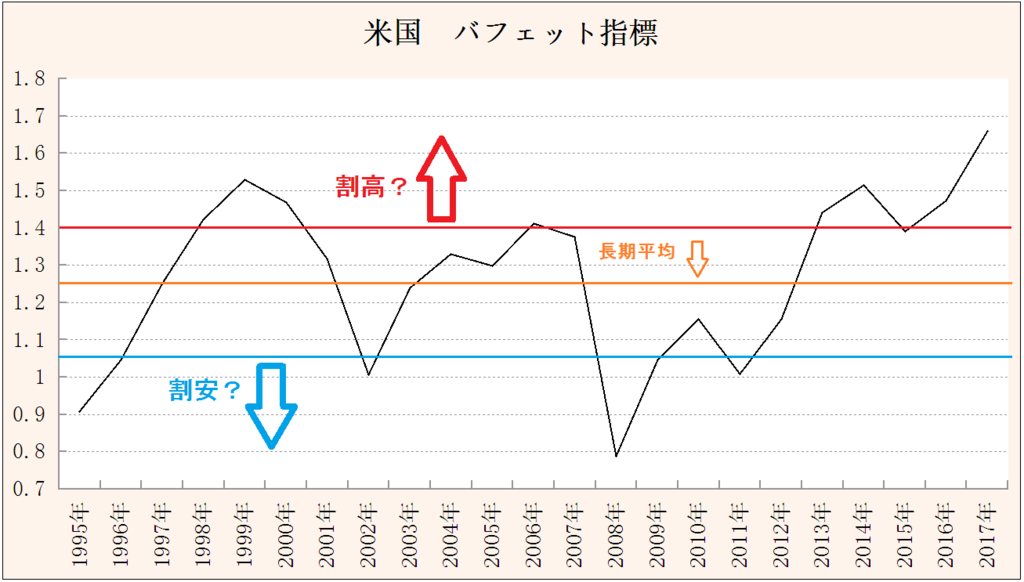

米国バフェット指標

米国バフェット指標とは

①米国バフェット指標=米国の時価総額÷米国の名目GDP

②米国株式の割安割高を判断する目安

③1995~2017年の各年末のデータから、

★平均値:1.25

★中央値:1.32

④近年の経験則の域を出ませんが

★1.05以下は株式は割安圏?

★1.40以上は株式は割高圏? と推測⑤米国の時価総額=NYSE+Nasdaqで計算

推移グラフと現在の状況判断

米国の時価総額は2018年11月末で約「33.8兆ドル」(前月末は「33.4兆ドル」)。

前月より微増。

2018年11月末の米国バフェット指標は「1.65」(前月末は「1.64」)。

2017年末のバフェット指標は「1.66」だったので、今年は11ヶ月経過時点でわずかに数値が低下。

現在、割高圏の目安「1.4」を上回っていると推測され、11月末時点の米国株式は

割高圏?

と推測。

12月の様子をみると、2018年末は2017年末の数値を大きく下回ることになりそう。

直近米国時価総額のピークは2018年8~9月頃となるか。

※データ出所:https://www.world-exchanges.org/、世界経済のネタ帳のデータより作成

※2018年米国名目GDP:20.41兆ドル(IMF推計)。2017年は19.39兆ドル

米国バフェット指標について詳しくはコチラ↓

現時点での米国市場の割高割安、4つの指標からの推測、まとめ

あくまで経験的な判断ですが、現時点で各指標が示唆する株式の割安、割高の判断をまとめます。

★恐怖指数⇒割安ではなさそう

★ジャンク債スプレッド⇒ふつう~やや割安?

★S&P500のPBR⇒割安ではなさそう

★米国バフェット指標 ⇒割高圏?

総合的に判断すると、わたしは米国株式は

やや割高傾向?

と推測。

現時点での米国株の長期投資のタイミングとしては

①リスク資産の資産配分が大きくなりすぎていれば、所定の配分に戻す

②資産配分において、株式の配分比率を減らす

③資産配分において、現金の配分比率を増やす

④長期投資を一時やめる(投資をやめる機会を探している場合)

のに適す時期だと考えています。単なる経験則ですが。

※概ね10年以上を想定した長期投資に関する一つの判断です。短期、中期的な投資には役立たない可能性が高いです

※基本的にできるだけ「割高な時期に株を売り、割安な時期に株を買う」という判断に基づいています

※単なる個人の感想です。未来は誰にも予知できません。投資は自己判断、自己責任で

ITバブル、サブプライムバブル、現在のデータ比較

※表のデータ出所 ・世界のバフェット指標:GLOBAL NOTE、https://www.world-exchanges.org/ ・OECD景気先行指数:OECD Data ・シラーPER:Shiller PE Ratio ・失業率:US Unemployment Rate ・実質経済成長率:BEA National Economic Accounts ・長短金利差:米国債・金利 - Bloomberg

「S&P500のPBR」「S&P500のCAPEレシオ」は2007年の水準と同じくらい。

「S&P500のPBR」「S&P500のCAPEレシオ」は2007年の水準と同じくらい。

長短金利差は先週拡大傾向。

あとがき

S&P500は

★昨年末:2674

★今年の終値:2486

であり、今年は7%ほど下落して終了しました。

※出所:https://www.world-exchanges.org/、Global Noteのデータより管理者作成

※出所:https://www.world-exchanges.org/、Global Noteのデータより管理者作成

上記は「1991~2017年」の世界の時価総額の年次変動率を示したもの。

27年で減少したのは7回、増加は20回。

変な話、ここ30年近くにおいてはこの時期、

「来年も総じて世界的に株価は堅調でしょう・・・」

そうコメントしておけば4回に3回くらいは「当たる」という経験則がありましたが、

2018年は

ハズレの1回が来た

というところ。

2019~2020年頃の米国景気の失速を危ぶむ声は大きくなってきており、世界景気のトレンドなどをみる限り、わたしは中長期的には悲観的(アップダウンを繰り返しつつ落ちていく?)ですが

●意外に持つのか

●やはり失速するのか

来年の今頃、どうなっているでしょうか。

関連記事

※出所:

※出所: