先週の米国市場を

先週の米国市場を

「米国株式の割安割高を判断する目安」

になると思われる指標などで概観してみます。

ごく簡単な米国市場の概観

<先週のS&P500>

※出所:米S&P 500インデックス(SPX - Investing.com

※出所:米S&P 500インデックス(SPX - Investing.com

4.26は「2940」。前週末比「+1.2%」。

2019年3月末は「2834」だったので、4月月間では+3.7%。

2018年末は「2507」で、今年は「+17.3%」。

最高値は2018年9月の「2941」で今は高値から「±0%」の水準。

ほぼ最高値。

<先週の米国10年国債利回り>

4.26は「2.50%」。

前週末は「2.56%」だったので、利回りは下落。

金利も下がり株価も上がった一週間。

今年の最低値は3月の「2.34%」。

昨年末は「2.69%」で今年は利回りが低下。

2018年で最も高かったのは10月の「3.26%」。

2018年の平均値は「2.91%」。

定点観測

以下の4つで定点観測してみます。

★恐怖指数<米国市場。S&P500の変動性>

★ジャンク債スプレッド<米国市場。クレジットスプレッドの一つ>

★S&P500のPBR<米国の代表的な株価指数のPBR>

★米国バフェット指標 <米国の時価総額÷米国の名目GDP>

恐怖指数

<ここ1年>

<先週>

<先週>

4.26は「12.73」。前週の「12.09」よりやや上昇。

昨年8~10月頃と似た低位水準が継続。

水準としては長期平均(「19.3」)より低く、米国の市場心理は

安心?

と推測。

目安の「30」以下であり、株価は割安ではなさそう。

※参考:2018年のピークの概算値

・2月:「50」

・10月:「29」

・12月:「36」

<恐怖指数について詳しくはコチラ↓>

www.yukimatu-value.com

スポンサーリンク

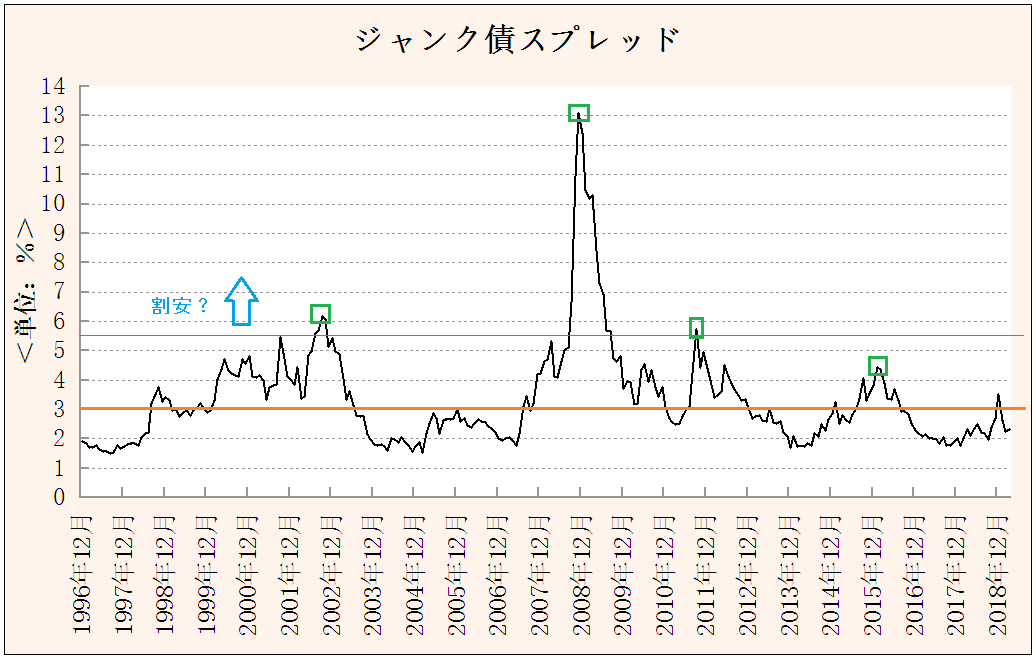

ジャンク債スプレッド

ジャンク債スプレッドとは

①ジャンク債スプレッド

=米国のハイ・イールド債の利回り-米国債(10年物)の利回り

②ジャンク債スプレッドが大きい⇒株式は割安傾向

③ジャンク債スプレッドが小さい⇒株式は割高傾向

④★平均値(幾何平均):3.0

★中央値:2.9

<期間:1996.12月~2019.3月の月末>

推移グラフと現在の状況判断

※出所:◎St. Louis Fed◎米国 10年 債券利回りのデータより管理者作成 ※期間:1996.12月末~2019.3月末

※出所:◎St. Louis Fed◎米国 10年 債券利回りのデータより管理者作成 ※期間:1996.12月末~2019.3月末

4.25時点のジャンク債スプレッドは「2.1」で、前週の「2.1」と同水準のスプレッド。

※ジャンク債利回り「4.63%」、米国債(10年物)の利回り「2.53%」

スプレッドは長期平均「3.0」より小さく、投資家心理は安心?か。

株価水準としては

やや割高?

と推測。

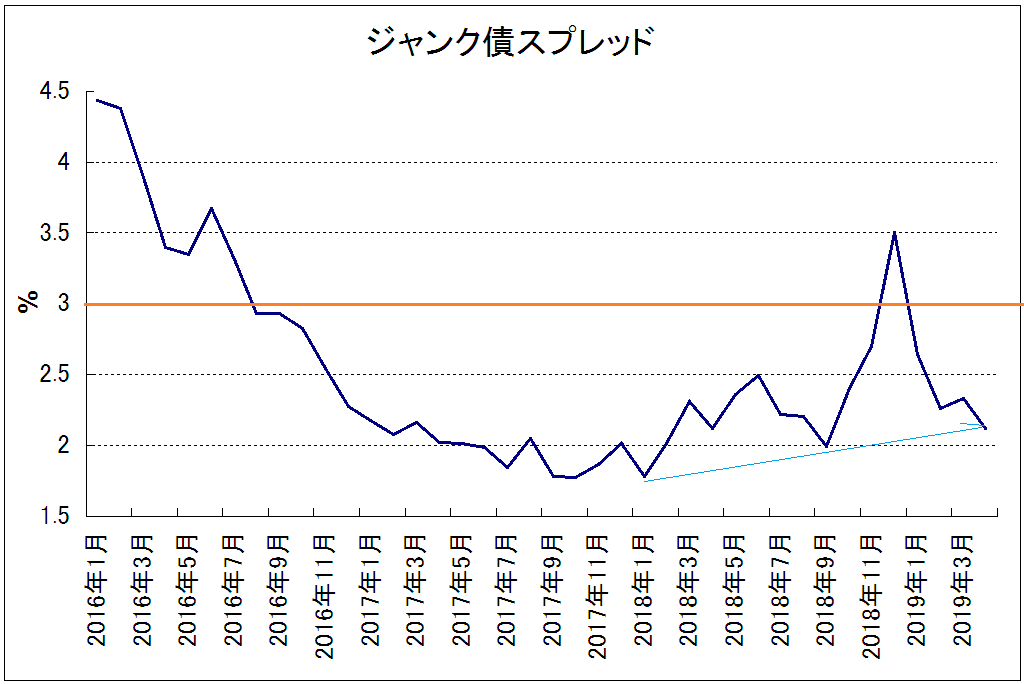

<最近の推移>

※出所:◎St. Louis Fed◎米国 10年 債券利回りのデータより管理者作成 ※期間:2016.1月~2018.4月(4月は25日のデータ)

※出所:◎St. Louis Fed◎米国 10年 債券利回りのデータより管理者作成 ※期間:2016.1月~2018.4月(4月は25日のデータ)

<ジャンク債スプレッドについて詳しくはコチラ↓>

www.yukimatu-value.com

S&P500のPBR

※出所:S&P 500 Price to Book Value

※出所:S&P 500 Price to Book Value

1999年末~直近のS&P500のPBRの推移です。

4.26時点の推計値は「3.45」。前週の「3.41」より上昇。

株高だった2018.9.30の「3.45」ほぼ同水準。

★ITバブルの頃のピーク(5.06)

より小さく

★サブプライムバブルの頃のピーク(2.91)

は上回る水準。

長期平均の「2.80」は上回っており、現在は

割安な水準ではなさそう

です。

※出所:S&P 500 Price to Book Value

※出所:S&P 500 Price to Book Value

<S&P500のPBRについて詳しくはコチラ↓>

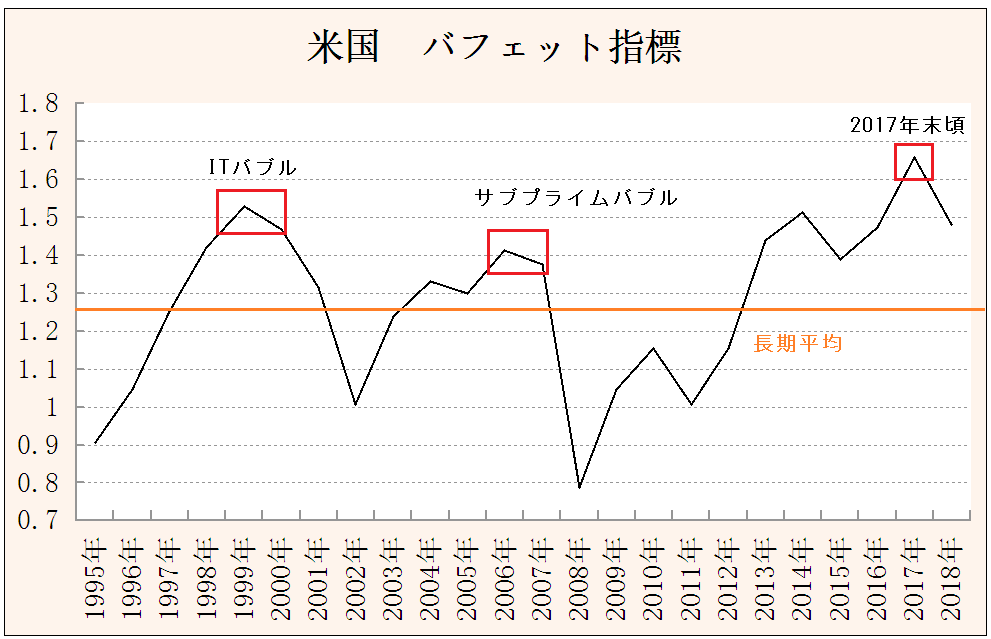

米国バフェット指標

米国バフェット指標とは

①米国バフェット指標=米国の時価総額÷米国の名目GDP

②米国株式の割安割高を判断する目安

③1995~2017年の各年末のデータから、

★平均値:1.26

★中央値:1.32

④近年の経験則の域を出ませんが

★1.05以下は株式は割安圏?

★1.40以上は株式は割高圏? と推測⑤米国の時価総額=NYSE+Nasdaqで計算

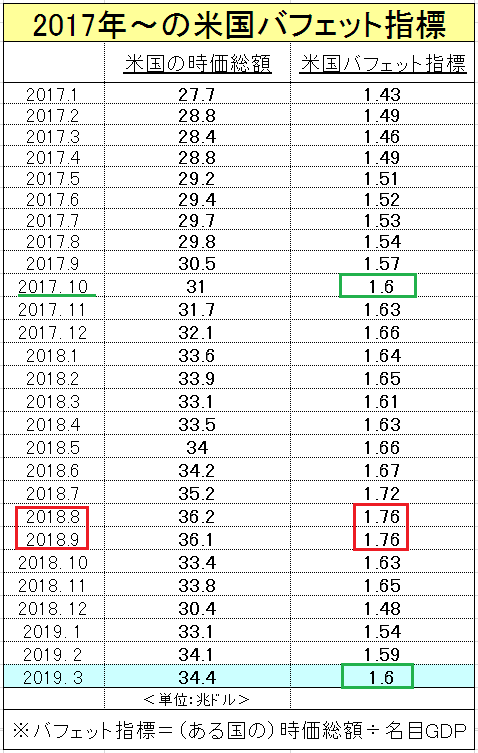

推移グラフと現在の状況判断

米国の時価総額は2019年3月末で約「34.4兆ドル」(前月末は「34.1兆ドル」)。

前月より増加。

2019年3月末の米国バフェット指標は「1.60」(前月末は「1.59」)。

現在、割高圏の目安「1.4」を上回っていると推測され、3月末時点の米国株式は

割高圏?

と推測。

この指標の水準としては2017年10月頃と同じくらいか。

※データ出所:https://www.world-exchanges.org/、世界経済のネタ帳のデータより作成

※2019年米国名目GDP:21.48兆ドル(IMF推計)。2018年は20.51兆ドル

米国バフェット指標について詳しくはコチラ↓

現時点での米国市場の割高割安、4つの指標からの推測、まとめ

あくまで経験的な判断ですが、現時点で各指標が示唆する株式の割安、割高の判断をまとめます。

★恐怖指数⇒割安ではなさそう

★ジャンク債スプレッド⇒やや割高?(割安ではなさそう)

★S&P500のPBR⇒割安ではなさそう

★米国バフェット指標 ⇒割高圏?

総合的に判断すると、わたしは米国株式は

割高?

と推測。

現時点での米国株の長期投資のタイミングとしては

①リスク資産の資産配分が大きくなりすぎていれば、所定の配分に戻す

②資産配分において、株式の配分比率を減らす

③資産配分において、現金の配分比率を増やす

④長期投資を一時やめる(投資をやめる機会を探している場合)

のに適す時期だと考えています。単なる経験則ですが。

※概ね10年以上を想定した長期投資に関する一つの判断です。短期、中期的な投資には役立たない可能性が高いです

※基本的にできるだけ「割高な時期に株を売り、割安な時期に株を買う」という判断に基づいています

※単なる個人の感想です。未来は誰にも予知できません。投資は自己判断、自己責任で

ITバブル、サブプライムバブル、現在のデータ比較

※表のデータ出所 ・世界のバフェット指標:GLOBAL NOTE、https://www.world-exchanges.org/ ・OECD景気先行指数:OECD Data ・シラーPER:Shiller PE Ratio ・失業率:US Unemployment Rate ・実質経済成長率:BEA National Economic Accounts ・長短金利差:米国債・金利 - Bloomberg

・S&P500のPBR、シラーPER:高位

・長短金利差(10y-2y):スプレッドはやや拡大傾向

おわりに

4/26に米国GDPの速報値が発表され2%台前半程度と予測されていた成長率は年率で3.2%。

前期(2.2%)より明らかに加速。

こんな記事も書いていましたが、杞憂に終わるかも。

「製造業PMIの好転」「与信(資金調達額)の急拡大」「工業利益の好転」など中国経済にも好材料は増えてきている状況。

こんな中FRBの利下げ予測が強まっている模様。

利上げでなく利下げ。

Countdown to FOMC: CME FedWatch Tool

上記サイトでは年内中に1回の利下げ可能性が40.8%。

利下げなし(36.2%)を上回る状況。※4/27時点

昨年末~今年1月頃に比べポジティブ材料が増えるなか、S&P500は最高値付近。

わたしは長期的にみて株価は割高と感じるので長期投資を始める予定はなく、今年は難しいとみて年初からポジションを小さくしています。

ただもしも日本株にも元気がでてくるようなら時期をみて(今は元気が感じられない)

「日本の中小型株買い+プット・オプションでのヘッジ」

のポジションを短期的にやや増やそうか、というところ。

ヘッジはきっちり目、何かあったら即撤収という臆病なポジション。

そもそも株価が崩れれば現状維持になると思いますが、休み明け、5月の展開はいかに。

こんな記事も