先週の米国市場を

「米国株式の割安割高を判断する目安」

になると思われる指標などで概観してみます。

ごく簡単な米国市場の概観

<先週のS&P500>

※出所:米S&P 500インデックス(SPX - Investing.com

5.21は「4156」。前週比「-0.4%」。

5月月間では「-0.6%」。

最高値は2021年5月の「4239」。

<先週の米国10年国債利回り>

5.21は「1.62%」。前週の「1.64%」からやや低下。

先週は

★株価⇒やや下落

★債券利回り⇒やや低下

★ドル指数⇒やや低下

という動きでした。

定点観測

以下の4つで定点観測してみます。

★恐怖指数<米国市場。S&P500の変動性>

★ジャンク債スプレッド<米国市場。クレジットスプレッドの一つ>

★S&P500のPBR<米国の代表的な株価指数のPBR>

★米国バフェット指標 <米国の時価総額÷米国の名目GDP>

恐怖指数

<先週>

5.21は「20.15」。前週の「18.81」より上昇。

水準としては長期平均(「19.3」)付近、米国の市場心理は

ふつう?

と推測。

割安時期の目安の「30」より低い水準。

※参考:2018年以降の高い値(場中含む。概算値)

・2018.2月:「50」

・2018.12月:「36」

・2020.3月:「85」

・2020.10月:「41」

<恐怖指数について詳しくはコチラ↓>

www.yukimatu-value.com

スポンサーリンク

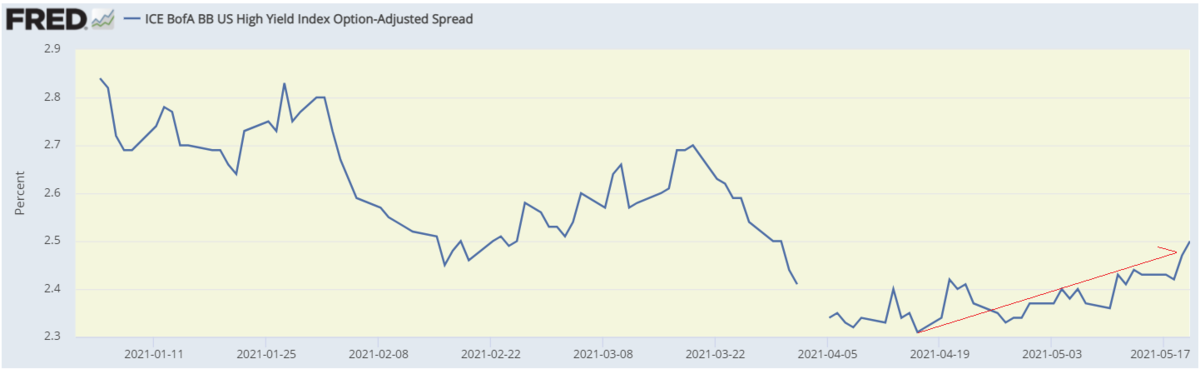

ジャンク債スプレッド

本記事のジャンク債スプレッドとは

①ジャンク債スプレッド

=米国のハイ・イールド債(格付け:BB)の利回り-米国債(10年物)の利回り

※本記事ではオプション調整後

②ジャンク債スプレッドが大きい⇒株式は割安傾向

③ジャンク債スプレッドが小さい⇒株式は割高傾向

④★平均値(幾何平均):3.3

★中央値:3.2

<期間:1997年1月~2021年4月の月末>

⑤5%以上のスプレッドの時期に株価は概ね割安か?

推移グラフと現在の状況判断

<1997年以降>

※出所:ICE BofAML US High Yield BB Option-Adjusted Spread (BAMLH0A1HYBB) | FRED | St. Louis Fedより作成 ※期間:1997.1月末~2021.5.20

5.20時点のジャンク債スプレッド(%。格付けBB、オプション調整後)は「2.50」で、前週の「2.44」より拡大。

※コロナ前のボトムは1.9%程度

※直近ボトムは21.4.16の「2.31%」

スプレッドの長期中央値は「3.2」で今は中央値より約22%低い水準。

投資家心理は

やや楽観?

か。

<ジャンク債スプレッドについて詳しくはコチラ↓>

www.yukimatu-value.com

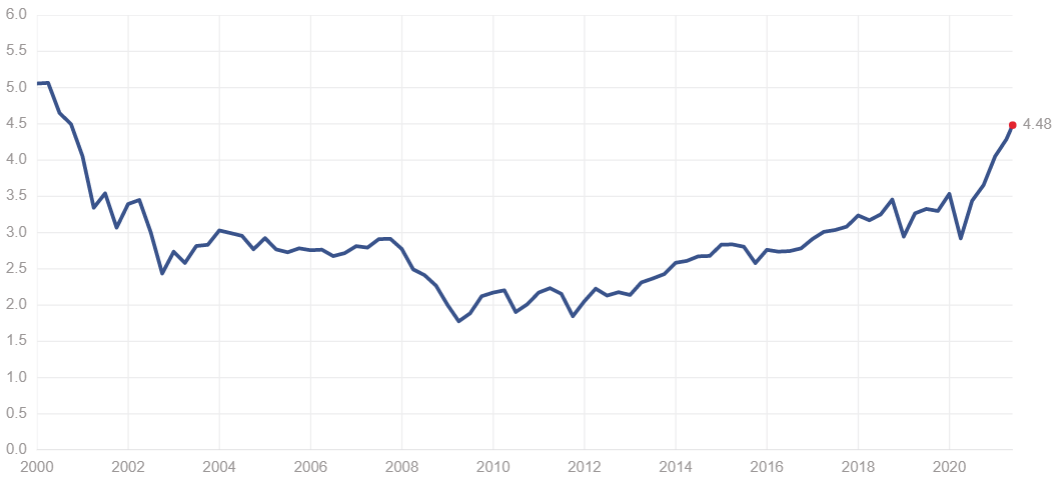

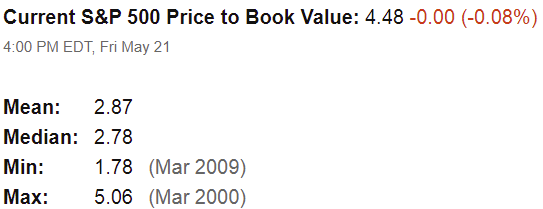

S&P500のPBR

※出所:S&P 500 Price to Book Valueより作成

※出所:S&P 500 Price to Book Valueより作成

1999年末~直近のS&P500のPBR推移。

5.21時点の推計値は「4.48」(前週は「4.50」)倍で前週より低下。

ITバブル以来の高水準。

コロナ後のピーク付近。

長期の中央値「2.78」を61%ほど上回っており、株価水準は

割高

か。

※最近のS&P500の高PBR

①2018年1月:3.60倍(直近で世界景気が最もよかった時期)

②2018年9月:3.51倍(直近で米国の経済成長率が最も高かった時期)

③2020年1月:3.76倍(コロナ前、2019年9月以降の世界景気拡大期のピーク)

④2021年4月:4.58倍(コロナ後)

※出所:S&P 500 Price to Book Value

<S&P500のPBRについて詳しくはコチラ↓>

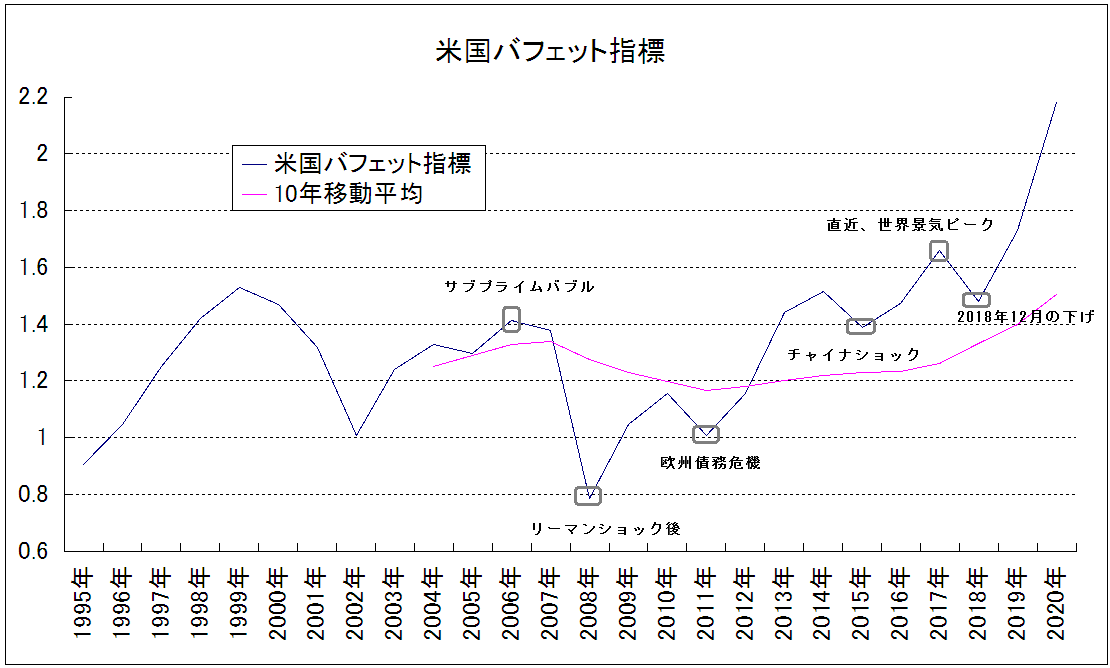

米国バフェット指標

米国バフェット指標とは

①米国バフェット指標=米国の時価総額÷米国の名目GDP

②米国株式の割安割高を判断する目安

③米国の時価総額=NYSE+Nasdaqで計算

推移グラフと現在の状況判断

米国の時価総額は2021年3月末で約「46.4兆ドル」。

米国バフェット指標は「2.05」。

米国バフェット指標の10年移動平均「1.50」より約37%高い水準。

今のS&P500は2021年3月末(3973)より5%ほど高い水準。

株価水準は

割高?

か。

※データ出所:https://www.world-exchanges.org/、世界経済のネタ帳、Gross Domestic Product (GDP) | FRED | St. Louis Fedのデータより作成

※2021年米国名目GDP推計値:22.68兆ドル

米国バフェット指標について詳しくはコチラ↓

現時点での米国市場の割高割安、4つの指標からの推測、まとめ

あくまで経験的な判断ですが、現時点で各指標が示唆する株式の割安、割高の判断をまとめます。

★恐怖指数⇒割安ではない?

★ジャンク債スプレッド⇒割安ではない?

★S&P500のPBR⇒割高?

★米国バフェット指標 ⇒割高?

以上から米国株の水準は

割高?

と推測。

現時点での米国株の投資タイミングに関しては

ややネガティブ~ネガティブ?

な印象。

※個人の直感、感想です。先のことは不明。投資は自己判断、自己責任で

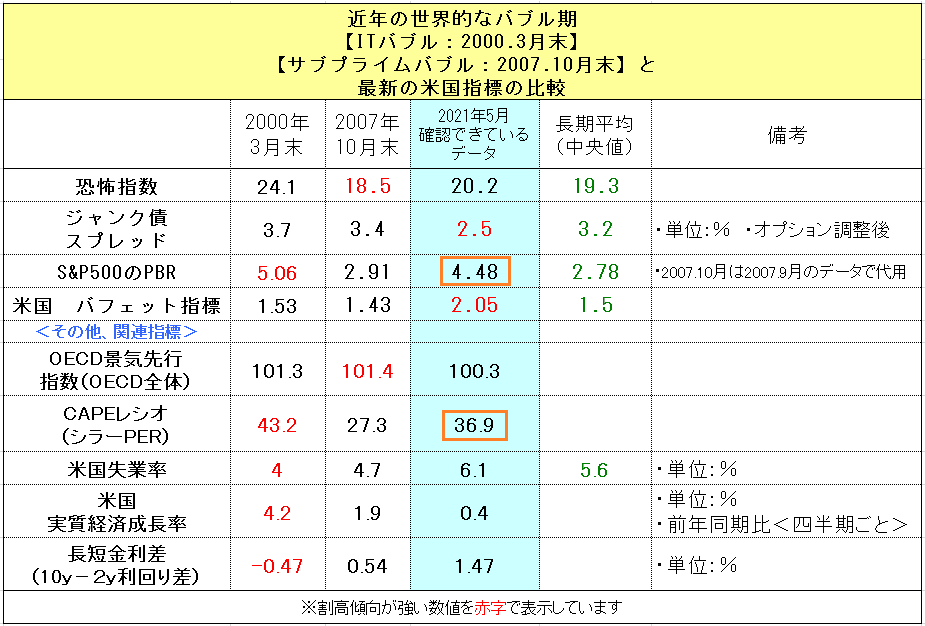

最近のバブル崩壊後の株価低迷期と現在のデータ比較

※表のデータ出所 ・世界のバフェット指標:GLOBAL NOTE、https://www.world-exchanges.org/ ・OECD景気先行指数:OECD Data ・シラーPER:Shiller PE Ratio ・失業率:US Unemployment Rate ・実質経済成長率:BEA National Economic Accounts ・長短金利差:米国債・金利 - Bloomberg ・かい離率:米S&P 500インデックス(SPX - Investing.com

引き続き割高っぽい状況。

・S&P500のPBR、シラーPER:高水準

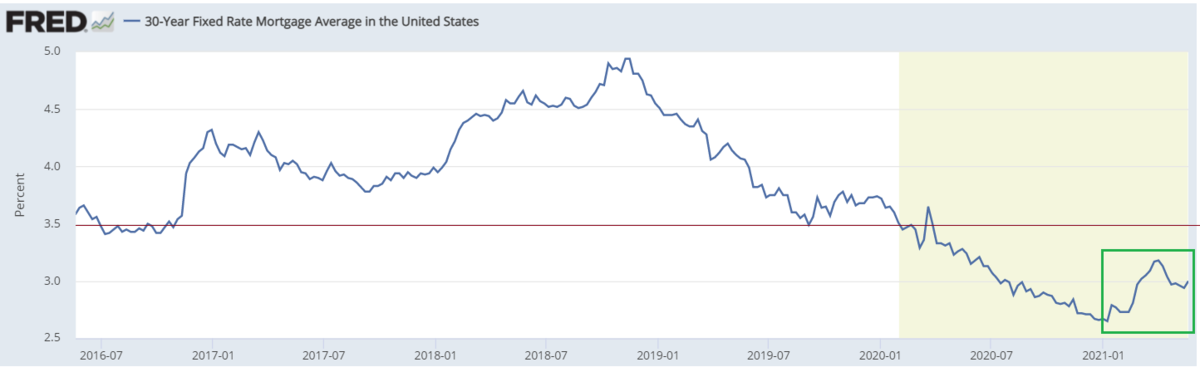

米国 30年物住宅固定金利

米国住宅市場に影響が大きそうな米国の30年物住宅固定金利。

5.20は「3.00%」(前週比+0.06%)。

直近ピークは2021.4.1の「3.18%」。

2021.1.7の直近ボトム「2.65%」と比べると「+0.35%」。

コロナ前の2020年1月頃は3.5%以上。

<米国 30年物住宅固定金利:ここ5年>

※出所:30-Year Fixed Rate Mortgage Average in the United States (MORTGAGE30US) | FRED | St. Louis Fedより作成

おわりに

直近のジャンク債スプレッドは「2.50%」と、4月中旬のボトム、「2.31%」(コロナ後の最小値)よりスプレッドが拡大傾向。

一時的なリスクオフかどうか、気になるところ。

※出所:ICE BofAML US High Yield BB Option-Adjusted Spread (BAMLH0A1HYBB) | FRED | St. Louis Fedより作成