最近気になるテーマをいくつか。

テスラ(TSLA)の株価(ここ5年)

※出所:https://jp.investing.com/equities/tesla-motors

先週週間では約「-4%」。

今は2021年11月のピーク「414.5」から約「-52%」水準。

エヌビディア (NVDA)の株価(ここ5年)

※出所:NVDA | Nvidia 株式-Investing.com

AIバブルの象徴っぽいエヌビディアの株価変動。

先週週間では約「-2%」。

今は2024年6月ピーク「140.8」から約「-26%」水準。

ビットコイン(ドル建て、ここ5年)

※出所:https://jp.investing.com/crypto/bitcoin/btc-usd

先週週間(8.2~8.9の終値)では約「-1%」。

今は2024年3月のピーク「73666」から2024.8.9終値は約「-17%」水準。

「ユーロ50の空売り」と「米国債(2621)の買い」の運用状況

2022年11月中旬、ユーロ50(ユーロ建て)を空売り。

今は約「-20.34%」の含み損(前週は-19.56%)。

2023年10月下旬、iシェアーズ 米国債20年超(H有)【2621】を買い。

今は約「+7.9%」の含み益(前週は+8.5%。分配金収益含まず)。

先週

☆ユーロ50売りの含み損はやや増加。

☆【2621】の含み益はやや減少。

米国 失業保険継続受給者(2022年1月~)

※出所:Continued Claims (Insured Unemployment) (CCSA) | FRED | St. Louis Fed

2022年1月以降の米国失業保険継続受給者の推移(週次)。

直近値は約188万人。

昨年7月頃から総じて180万人前後で横ばいでしたが直近では増加傾向。

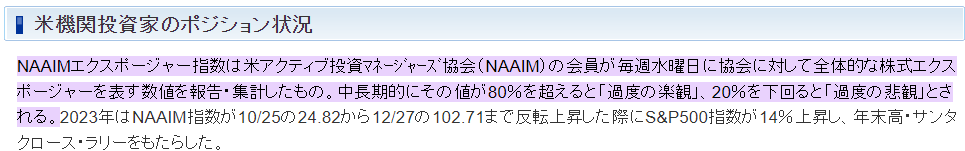

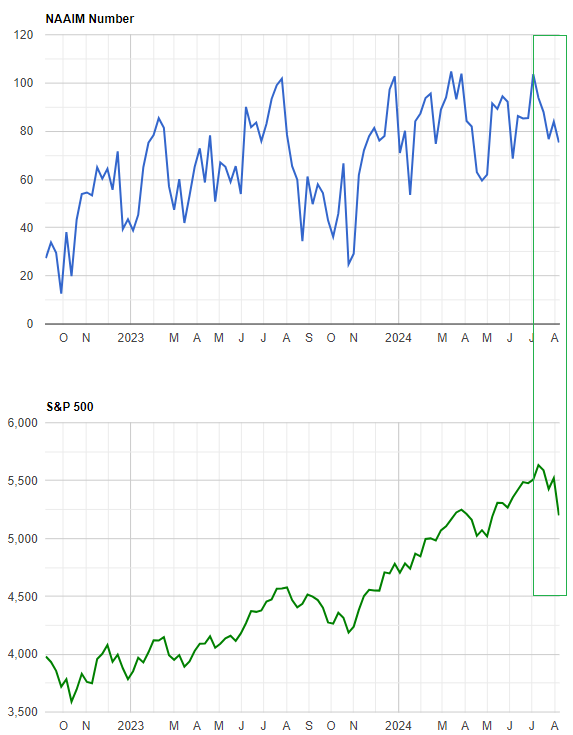

NAAIMエクスポージャー指数

※出所:NAAIM Exposure Index | NAAIM

NAAIMエクスポージャー指数は米機関投資家のポジション状況を示唆する指標。

数値が大きいほど米機関投資家は株に強気、小さいほど弱気。

8.7の最新値は「75.33」で前週「83.93」より低下。

☆2024年、月ごとの平均値

●2024年1月:「75.2」

●2024年2月:「88.3」

●2024年3月:「99.0」

●2024年4月:「72.2」

●2024年5月:「85.9」

●2024年6月:「84.1」

●2024年7月:「89.2」

であり、最新値の「75.33」はやや低めの水準。

※NAAIMエクスポージャー指数について↓

※出所:マーケット|SBI証券

おわりに

先週のテスラ、エヌビディア、ビットコイン3つの値動き。

☆テスラ:-4%

☆エヌビディア:-2%

☆ビットコイン:-1%

3つとも地味に下落。

エヌビディアは2024.6.20がピークで今はピークから約「-26%」水準。

NAAIMエクスポージャー指数は7.3に「103.66」を記録。

超強気状態で、最近の経験則では

100超え示現で株価失速

傾向が認められ(必ずではない)、今回も株価失速中。

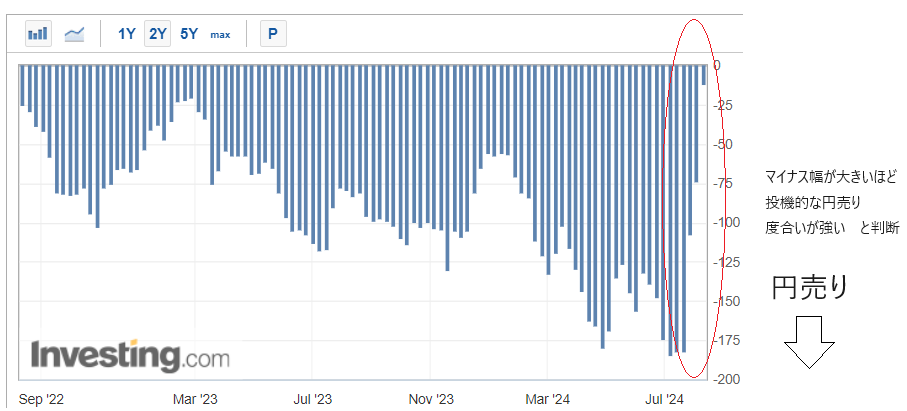

また最近の急速な円高にの一因として

投機的円売りポジションが大幅に解消されたため

と説明されることあり。

上記サイトで円の投機的ネットポジションのデータがわかりやすく公表されています。

データは週次。

☆数値のプラス幅が大きいほど 投機的な円買い 度合いが強い と判断

☆数値のマイナス幅が大きいほど 投機的な円売り 度合いが強い と判断

※出所:米国商品先物取引委員会 円 投機的ネットポジションより作成

ここ2年では総じて投機的円売り度合いが強く、特に

2024年7月

頃に円売りのピークに到達。

それがこの3週で急速に減少し、直近値はほぼフラットな水準に(-18.4万⇒-1.1万に減少)。

為替変動要因の一つとして「投機的なポジション形成」が挙げられることがありますが、今回の「円高+日本株安相場」の原因の一つは「投機的円売りポジションの崩壊、解消」なのかも。

面白いデータなので、週次で確認していく予定。