日本の株価や金利をごく簡単に確認し、その後、株式の「割安割高の目安」になりそうな5つの指標で定点観測し、日本市場の概況をみてみます。

今週の日経平均

※出所:日経平均インデックス(N225 - Investing.com

先週末比-0.9%。

地味に下落。

5月末は「22,202」だったので、6月は+0.5%でプラス確保。

月の前半は好調でしたが後半失速。

日経平均の直近の高値は2018.1月の「24,129」であり、今は高値から-7.6%の水準。

今週の日本10年債利回り

大きく変化なし。わずかに利回り低下。

今週のドル/円

※出所:USD JPY 証券株式相場 | ドル 円 相場 - Investing.com

週間ではやや円高傾向。

「1ドル=110円台」が普通になってきました。

スポンサーリンク

5つの指標

★日本バフェット指標 <日本の時価総額÷日本の名目GDP>

★信用買い残 <信用取引における買い方の残高>

★東証一部PBR <東証一部上場企業全体の株価純資産倍率>

★信用評価損益率 <日本市場。信用買いの損益>

★日経平均ボラティリティー・インデックス<日経平均版の恐怖指数>

日本バフェット指標

※出所:以下サイトデータより管理者作成 日本取引所グループ 世界経済のネタ帳 ※期間:1985年1月末~2018年5月末

6.29の日本バフェット指標は「1.21」でした。

5月末は「1.22」だったので6月はわずかに低下。

直近の月末値ピークは2018.1月の「1.28」。

6.29の時価総額は約「670.4兆円」(全市場の合計値)。

確認できている範囲では、2018.1.23の736.8兆円が現時点での最大値。

現在は最大値を9.0%下回っています。

1985年からの日本バフェット指標の長期平均は「0.76」です。

割高圏の目安「1.0」以上なので、長期的観点からは

日本株は割高圏?

と推測。

※出所:以下サイトデータより管理者作成 日本取引所グループ 世界経済のネタ帳

日本バフェット指標について詳しくはコチラ↓

★日本バフェット指標 <日本の時価総額÷日本の名目GDP>

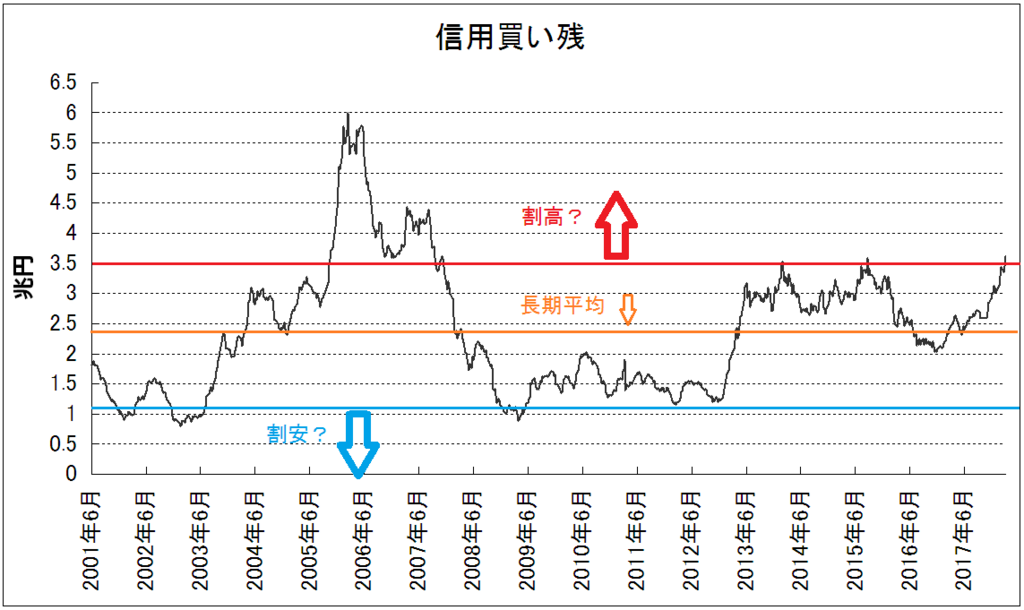

信用買い残

※出所:トレーダーズ・ウェブより管理者作成 ※期間2001年6月1日~2018年3月2日

2018.6.22 33,494億円(約3.3兆円)。

前週比約-31億円。

最近3.3~3.6兆円あたりでウロウロ、方向感がみえません。

経験的な判断ですが割高圏の目安「3.5兆円」に近い値であり、この指標からは

やや割高?

と推測。

<2017.10.27以降の推移・月末値と直近数値>

※出所:トレーダーズ・ウェブのデータより管理者作成

信用買い残について詳しくはコチラ↓

★信用買い残 <信用取引における買い方の残高>

東証一部PBR

※出所:その他統計資料 | 日本取引所グループのデータより管理者作成 ※グラフの期間:1999年1月末~2018年5月末

2018年5月末の東証一部PBRは「1.4」でした。

2018年2月以降、4ヶ月「1.4」です。

直近ピークは2018年1月末の「1.5」。

割安の目安「1.0」以上なので、割安ではなさそうと判断。

東証一部PBRについて詳しくはコチラ↓

★東証一部PBR <東証一部上場企業全体の株価純資産倍率>

信用評価損益率

※出所:トレーダーズ・ウェブのデータより管理者作成 ※グラフ期間:2001.6.1~2018.3.30

2018.6.22は「-11.48」でした。2018.6.15の「-9.77」からマイナス幅が拡大。

2018年3月以来、久々に「11」を超えました。

上記期間の長期平均は約「-11」であり、直近の値から

投資家心理はふつうの水準?

と推測。

割安の目安「-25」以上なので、割安ではなさそうと判断。

信用評価損益率について詳しくはコチラ↓

★信用評価損益率 <日本市場。信用買い残高の損益>

日経平均ボラティリティー・インデックス

★日経平均ボラティリティー・インデックスのメモ

1998年からの

・長期平均:25.3

・最低値:11.82(2017.7月)

・最大値:91.45(2008年10月)

・個人的には30以上で「株価の割安圏」を示唆しやすい指標と考えます。

<ここ3ヵ月のチャート>

※出所:恐怖指数(VIX 日経VI VSTOXX) 日経平均比較チャート

6.22は「19.40」。6.22は「17.55」だったので、やや上昇。

長期平均は「25.3」であり、今の値は平均値より小さく、投資家心理は

やや安心?

と推測。

割安の目安「30」より小さいので、「割安ではなさそう」と推測。

恐怖指数について詳しくはコチラ↓

現時点での日本市場の割高割安、5つの指標からの推測、まとめ

あくまで個人的な判断ですが、現時点で各指標が示唆する株式の割安、割高の判断をまとめます。

★日本バフェット指標⇒割高圏?

★信用買い残⇒やや割高?

★東証一部PBR⇒割安ではなさそう

★信用評価損益率⇒割安ではなさそう

★日経平均ボラティリティー・インデックス⇒割安ではなさそう

総合的に判断すると、わたしは日本株式は「割高圏?」と推測します。

現時点での日本株の長期投資のタイミングとしては

①リスク資産の資産配分が大きくなりすぎていれば、所定の配分に戻す

②資産配分において、株式の配分比率を減らす

③資産配分において、現金の配分比率を増やす

④長期投資を一時やめる(投資をやめる機会を探している場合)

のに適す時期だと考えています。単なる経験則ですが。

※長期投資に関する一つの判断です。短期、中期的な投資には役立たない可能性が高いです

※基本的にできるだけ「割高な時期に株を売り、割安な時期に株を買う」という判断に基づいています

※単なる個人の感想です。未来は誰にも予知できません。投資は自己判断、自己責任で

※指標ごとに、データ確認時期にタイムラグがありますので、必ずしもリアルタイムの判断ではありません

サブプライムバブル期と「今」のデータ比較

※出所:日経平均、TOPIX⇒Yahoo!ファイナンス、東証REIT指数⇒SBI証券、貸し出し態度判断DI⇒主要時系列統計データ表

信用評価損益率と日経平均VIが少し上がっていますが、平均水準か平均以下の穏やかな水準。

あとがき

<マザーズ指数、上海総合指数:ここ1年の比較チャート>

※出所:マーケット|SBI証券

※出所:マーケット|SBI証券

日経平均は1月の高値から「-7.6%」程度の水準ですが、マザーズ指数、上海総合指数は1月の高値から約20%下落しています。

マザーズは時価総額約6兆円の市場ですが、上海は約550兆円(約5兆ドル。1ドル=110円で計算。2018年5月末時点)の巨大市場です。

このくらい落ちると以前は「当局の介入」の流れになったりもしましたが、あまり騒がれないのが少し不思議。

年の後半、反発があるでしょうか。

関連記事