今週の日本の株価や金利をごく簡単に確認し、その後、株式の「割安割高の目安」になりそうな5つの指標で定点観測する記事。

今週の日本の株価や金利をごく簡単に確認し、その後、株式の「割安割高の目安」になりそうな5つの指標で定点観測する記事。

スポンサーリンク

TOPIX

※出所:マーケット|SBI証券

直近値は「1983」で前週比「+2.9%」。

1月月間では今のところ「+4.8%」。

直近最高値2021年9月の「2120」から約「-6.5」%水準。

日本10年債利回り(ここ1年)

直近値は約「0.48%」(前週末は「0.35%」)で前週より大きく上昇。

日銀設定の「0.50%」上限にトライしていましたが、日銀の「政策変更なし」でいったん大きく下がる。

と先週書いていましたが、再度上限ラインに接近中。

ドル/円(ここ1年)

※出所:USD JPY | アメリカドル 日本円 相場情報 - Investing.com

※出所:USD JPY | アメリカドル 日本円 相場情報 - Investing.com

直近値は1ドル「129.9」円。前週は「129.6」円でやや円安。

米ドル指数は前週「101.7」。

今週は「101.7」でほぼ変わらず。

1986年以降で3番目のドル高局面が終了しそうな雰囲気。

<米ドル指数:1985年~>

※出所:米ドル指数先物 - Investing.com 日本

5つの指標

★日本バフェット指標 <日本の時価総額÷日本の名目GDP>

★信用買い残 <信用取引における買い方の残高>

★東証一部PBR <東証一部上場企業全体の株価純資産倍率>

★信用評価損益率 <日本市場。信用買いの損益>

★日経平均ボラティリティー・インデックス<日経平均版の恐怖指数>

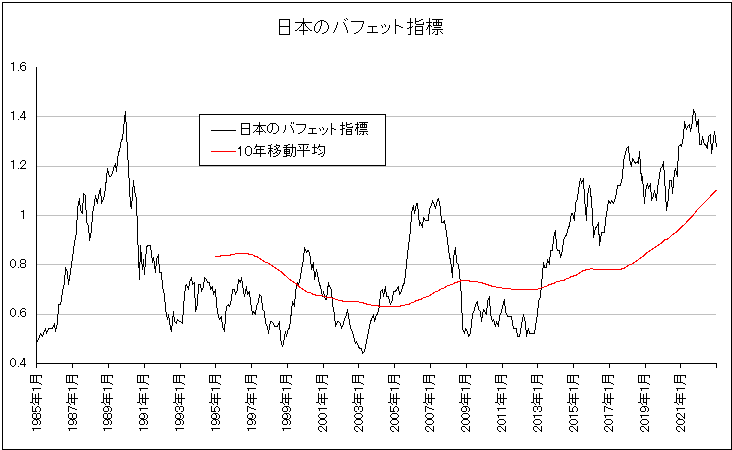

日本バフェット指標

※出所:以下サイトデータより管理者作成 日本取引所グループ 世界経済のネタ帳

※出所:以下サイトデータより管理者作成 日本取引所グループ 世界経済のネタ帳

※期間:1985年1月末~2022年7月末

直近の日本バフェット指標は「1.31」で前週(1.27)より上昇。

直近の10年移動平均は「1.10」で、今は移動平均より約19%高い水準。

一つの目安に過ぎませんが、長期的観点からは日本株は

やや割高?

と推測。

直近の日本の時価総額は約「737.0兆円」(全市場の合計値)。

過去最高は2021年9月の805.3兆円。

※出所:その他統計資料 | 日本取引所グループ、世界経済のネタ帳 より作成

日本バフェット指標について詳しくはコチラ↓

★日本バフェット指標 <日本の時価総額÷日本の名目GDP>

信用買い残

※出所:トレーダーズ・ウェブより管理者作成 ※期間2001年6月1日~2022年2月10日

※出所:トレーダーズ・ウェブより管理者作成 ※期間2001年6月1日~2022年2月10日

2022.1.20 32990億円(約3.3兆円)。

前週比-641億円。

水準としては長期平均の「2.4兆円」より多く、この指標から株価水準は

やや割高?

と推測。

<2020年1月以降の推移・月末の概算値と直近数値など>

※出所:トレーダーズ・ウェブのデータより管理者作成

信用買い残について詳しくはコチラ↓

★信用買い残 <信用取引における買い方の残高>

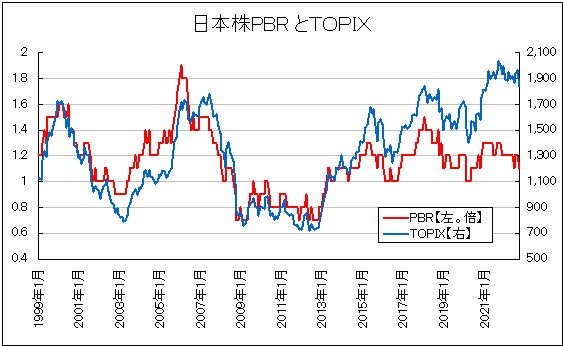

日本株PBR (TOPIX併記)

※出所:その他統計資料 | 日本取引所グループ、TOPIX【998405.T】:時系列 - Yahoo!ファイナンスデータより作成 ※グラフの期間:1999年1月~2022年9月

※日本株のPBRとして2022年4月からはプライム市場のPBRを使用。それ以前は東証一部のPBR

2022年12月の日本株のPBRは「1.1」倍(前月比-0.1)。

2021年以降、2022年6月、9月、12月を除いては「1.2~1.3倍」で推移。

直近ピークは2018年1月末の「1.5」。

長期平均は「1.1」で水準としては今は

ふつう?

と推測。

プライム市場のPBRについて詳しくはコチラ↓

★東証一部PBR <東証一部上場企業全体の株価純資産倍率>

信用評価損益率(2市場、買い方。TOPIX併記)

※出所:信用残の推移 | 信用・手口 | トレーダーズ・ウェブ、TOPIX【998405.T】:時系列 - Yahoo!ファイナンスより作成 ※2001.6~2022.10の月末値

※出所:信用残の推移 | 信用・手口 | トレーダーズ・ウェブ、TOPIX【998405.T】:時系列 - Yahoo!ファイナンスより作成 ※2001.6~2022.10の月末値

1.20は「-10.02」(前週は「-10.49」)で前週より改善。

上記期間の長期平均は約「-11」であり投資家心理は

ふつう~やや安心?

と推測。

信用評価損益率について詳しくはコチラ↓

★信用評価損益率 <日本市場。信用買い残高の損益>

日経平均ボラティリティー・インデックス

★日経平均ボラティリティー・インデックスのメモ

2000年11月からの

・長期平均:24.9

・長期中央値:23.4

・最低値:11.82(2017.7月)

・最大値:91.45(2008年10月)

・個人的には30以上で「株価の割安圏」を示唆しやすい指標と考えます。

<ここ2年のチャート:日経平均を併記>

※出所:恐怖指数(VIX 日経VI VSTOXX) 日経平均比較チャートより作成

※出所:恐怖指数(VIX 日経VI VSTOXX) 日経平均比較チャートより作成

直近値は「17.00」。前週の「17.37」より低下。

日経平均VIの長期中央値は「23.3」であり、投資家心理は

安心?

と推測。

※参考:最近のリスクオフ局面の最大値(概算値)。

2018.2月:38

2018.10月:31

2018.12月:33

2020.3月:61

恐怖指数について詳しくはコチラ↓

現時点での日本市場の割高割安、5つの指標からの推測、まとめ

あくまで個人的な判断ですが、現時点で各指標が示唆する株式の割安、割高の判断をまとめます。

★日本バフェット指標⇒やや割高?

★信用買い残⇒やや割高?

★東証一部PBR⇒ふつう?

★信用評価損益率⇒割安ではない?

★日経平均ボラティリティー・インデックス⇒割安ではない?

上記から日本株式の水準は

「やや割高?」

と推測。

日本株の投資タイミングに関して「ややネガティブ」か。

リスク資産への配分をごく控えめにしたポートフォリオで、ちょこちょこリバランスしながら投資継続が無難か。

※個人の直感、感想です。先のことは不明。投資は自己判断、自己責任で

バブル期と「今」のデータ比較

※出所:日経平均、TOPIX⇒Yahoo!ファイナンス、東証REIT指数⇒SBI証券、貸し出し態度判断DI(中小企業)⇒主要時系列統計データ表

※出所:日経平均、TOPIX⇒Yahoo!ファイナンス、東証REIT指数⇒SBI証券、貸し出し態度判断DI(中小企業)⇒主要時系列統計データ表

●日本バフェット指標、日本の時価総額、信用買い残:やや割高水準か

●日経平均VI:わりと低い水準

ドル建て日経平均

<ドル建て日経平均:ここ5年>

※出所:ドル建て日経平均 (日経平均 ドル換算)より作成 ※数値は概算値

※出所:ドル建て日経平均 (日経平均 ドル換算)より作成 ※数値は概算値

直近のドル建て日経平均は約「211」で前週(206)より上昇。

コロナ前のピークは約「219」。

コロナ後のピークは約「289」(2021年2月)で今はピークから約「-27%」水準。

日欧米株価指数、直近ピークからの水準

☆TOPIX直近高値「2120」(2021年9月)

⇒現在約-7%水準(前週は-9%。これまでのボトム、2022.3月の-17%)

☆欧州株、ユーロ・ストックス50直近高値「4415」(2021年11月)

⇒現在約-5%水準(前週は-7%。これまでのボトム、2022.9月の-26%)

☆S&P500直近高値「4819」(2022年1月)

⇒現在約-16%水準(前週は-18%。これまでのボトム、2022.10月の-28%)

※すべて現地通貨建て

週間で日本株、米国株、欧州株、すべて上昇。

欧州株は2022.9月の「-26%」水準から「-5%」水準まで、4ヶ月で大きく上昇。

TOPIXと200日移動平均(ここ1年)

※出所:マーケット|SBI証券

※出所:マーケット|SBI証券

ここ1年のTOPIXと200日移動平均線。

直近200日移動平均線の向きは「やや上向き」に転換。

直近値は移動平均から約「+3.3%」(前週+0.4%)水準。

1/20以降6営業日連続でプラス圏。

2022.3月以降で移動平均の上に連続でいたのは

☆2022.3月:6営業日(ピークは+1.5%)

☆2022.6月:2営業日(ピークは+0.9%)

☆2022.7~8月:9営業日(ピークは+1.5%)

☆2022.8月~9月:21営業日(ピークは+3.9%)

☆2022.9月:8営業日(ピークは+3.2%)

☆2022.10~12月:34営業日(ピークは+5.6%)

☆2023.1月:6営業日(ピークは+3.3%)

おわりに

結局黒田総裁が何をしようが、今年の前半に何らかの形で日銀の政策は一部修正され、

「日本の長期金利上昇+円高+日本株安」

が待っているのか、また異なるシナリオとなるか。

と先週書いていましたが、とりあえず今週日本10年国債利回りは「0.48%」程度まで上昇中し、上限の「0.50%」まで再接近中。

0.5%の利回り防衛のために日銀が国債を買い占めるパターンが繰り返されるのかどうか。

日経平均VIは「17」まで低下。

昨年12月には一時「16」まで、昨年11月にも「17」まで下げていますが、けっこう最近では低い水準。

TOPIXの株価は直近高値から「-7%」水準。

市場が単に油断しているのか、昨年10月頃であく抜けし出しているのか、面白い局面。

個人的にはどちらかというと「油断」派。