米国の景気動向、株価動向を【米国の失業率】と【景気循環】で探る記事です。

米国の景気動向、株価動向を【米国の失業率】と【景気循環】で探る記事です。

米国の失業率を知るメリット

「失業率」と「景気」は関連が強く、「景気」と「株価動向」にも関連があり、「失業率」は長期的な「株価動向」を探る材料になり得る、と思われます。

失業率 ⇔ 景気 ⇔ 株価

最新の失業率

2019年4月の失業率は「3.6%」(前月比-0.2%)でした。

この数値は

・サブプライムバブルの頃のボトム「4.4%」

・ITバブルのころのボトム「3.8%」

より小さい値。

直近のボトム、2018年11月(3.7%)を下回りました。

歴史的な低失業率水準が続いていると思われます。

失業率の推移

※出所:Civilian Unemployment Rate | FRED | St. Louis Fedより管理者作成 ※期間:1995年1月~2019年4月

※出所:Civilian Unemployment Rate | FRED | St. Louis Fedより管理者作成 ※期間:1995年1月~2019年4月

この期間の長期平均「5.5%」で、ラインを引いています。

米国失業率は2009年10月のピーク(10.0%)から2019年4月(3.6%)まで、9年6ヶ月の低下トレンドが続いています。

株価(S&P500)と米国失業率

※出所:Civilian Unemployment Rate | FRED | St. Louis Fed、Yahoo Financeのデータより管理者作成 ※期間:1995年1月~2019年4月

※出所:Civilian Unemployment Rate | FRED | St. Louis Fed、Yahoo Financeのデータより管理者作成 ※期間:1995年1月~2019年4月

米国の失業率と「<S&P500>÷200」の推移を併記したグラフです。

2019年4月は株価が上昇、失業率は低下、グラフ上の「株価と失業率の差」は拡大。

1995年以降、失業率の「低下時期」に株価は上昇しやすく、

失業率の「急上昇+高水準の維持期」

に株価は低迷しやすい傾向がうかがえます。

短期的な状況判断には役立ちませんが、長い目で見ると、

景気(⇔失業率)と株価

の関係をうかがう目安にはなりそうなグラフ。

米国景気拡大期

※出所:景気循環でみると2017年に米景気は後退期入り?|第一商品より管理者作成

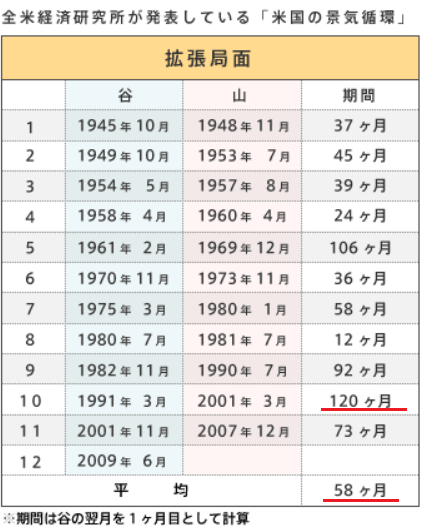

1945年以降の米国景気拡大期をまとめた表です。

今回の景気拡大は2009年6月に始まり、現在は9年10ヶ月以上、米国の景気拡大が続いているようです。

上記データによれば、1945年以降の米国の景気拡大期の平均は約5年、最長で10年。

直近3回の景気拡大期の平均は「95ヶ月」(7年11ヶ月。約8年)。

この期間の最長記録を更新しそうな雰囲気。

関連記事

●株価の「ピーク」と「ボトム」のタイムラグ・ピークからの下落率②

参考データ

失業率の長期推移(1948年~)と景気後退

※出所:Civilian Unemployment Rate ※期間:1948年1月~2017年12月

上記は米国失業率の約70年の長期推移です。

灰色のラインは景気後退期でこの期間、11回あります。

よくよく観察すると、

●失業率の底打ちからしばらくたってから

あるいは

●失業率のボトムから失業率が上昇し出すタイミングとほぼ同時に

景気後退が訪れるというパターンが目立ちます。

米国失業率のデータ

1948年1月~2018年10月で最低の失業率は1953年の2.5%です。

その他、失業率のボトムは1960年代に3.4%。

その後はITバブルの頃(2000年)の3.8%、2019年の3.6%が目立ったところ。

最大値は1982年11~12月の10.8%。

比較的近年では2009年10月に10.0%を記録。

平均値は5.76%。中央値は5.60%。

「FFレート」「失業率」「株価」の確認

※出所:US Unemployment Rate、Yahoo Finance、Effective Federal Funds Rateのデータより管理者作成 ※期間:1995年1月~2019年4月

※出所:US Unemployment Rate、Yahoo Finance、Effective Federal Funds Rateのデータより管理者作成 ※期間:1995年1月~2019年4月

最後に1995年以降の「失業率(%)」「実効FFレート(%)」「S&P500÷300」の推移の確認です。

直近2回のバブル崩壊は

●失業率の底打ち(ボトム圏から失業率が上昇し始める)

●FFレートの頭打ち(利上げの中止)

が不吉なサインでした。

2019年4月は

・「失業率(%)」:低下

・「実効FFレート(%)」:ほぼ変わらず(2.40⇒2.41へ)

・「S&P500÷300」(株価):上昇

でした。

過去の経験則を重視すると

●FFレートの頭打ち

はネガティブ要因ですが

●失業率が底抜け

したことはポジティブ要因。

もしもの話ですが、2018年10~12月の株価下落や世界景気の減速感を根拠に2019年年初から空売り一本で大勝負にでた場合、今頃かなり苦しい展開になっていたと思われます(どのくらいで損切りするか、何を売るかにもよりますが)。

当たり前ですが未来の展開は不明で安易な空売りでの大勝負は危険か。

引き続き

★買うならできるだけ安く買うこと

★期待値の低そうな投資は売りポジション、期待値の高そうな投資は買いポジションで組み合わせて保有する作業を淡々と続ける

★うまくいかない場合も普通に起きるので、もし間違ったと思ったらさっさと撤退する

そういった投資の基本(個人的なものですが)からあまり逸脱しないよう心がけていきたいところ。

こんな記事も