今週の日本の株価や金利をごく簡単に確認し、その後、株式の「割安割高の目安」になりそうな5つの指標で定点観測する記事。

今週の日本の株価や金利をごく簡単に確認し、その後、株式の「割安割高の目安」になりそうな5つの指標で定点観測する記事。

スポンサーリンク

TOPIX

※出所:マーケット|SBI証券

※出所:マーケット|SBI証券

直近値は「2289」で前週比「+1.1%」。

6月月間では「+7.4%」でした。

2021年9月の「2120」から「+8.0」%水準。

日本10年債利回り(ここ1年)

直近値は約「0.40%」(前週末は「0.36%」)で前週より上昇。

ドル/円(ここ1年)

※出所:USD JPY | アメリカドル 日本円 相場情報 - Investing.com

※出所:USD JPY | アメリカドル 日本円 相場情報 - Investing.com

直近値は1ドル「144.3」円。前週は「143.7」円で円安。

米ドル指数は前週「102.5」。

今週は「102.6」でややドル高。

1986年以降で3番目くらいのドル高局面が終わるか。

<米ドル指数:1985年~>

※出所:米ドル指数先物 - Investing.com 日本

※出所:米ドル指数先物 - Investing.com 日本

5つの指標

★日本バフェット指標 <日本の時価総額÷日本の名目GDP>

★信用買い残 <信用取引における買い方の残高>

★東証一部PBR <東証一部上場企業全体の株価純資産倍率>

★信用評価損益率 <日本市場。信用買いの損益>

★日経平均ボラティリティー・インデックス<日経平均版の恐怖指数>

日本バフェット指標

※出所:以下サイトデータより管理者作成 日本取引所グループ 世界経済のネタ帳

※出所:以下サイトデータより管理者作成 日本取引所グループ 世界経済のネタ帳

※期間:1985年1月末~2023年1月末

直近の日本バフェット指標は「1.44」(前週は「1.43」)。

直近の10年移動平均は「1.11」で、今は移動平均より約30%高い水準。

一つの目安に過ぎませんが、長期的観点からは日本株は

やや割高~割高?

と推測。

直近の日本の時価総額は約「843.2兆円」(全市場の合計値)。

※出所:その他統計資料 | 日本取引所グループ、世界経済のネタ帳 より作成

日本バフェット指標について詳しくはコチラ↓

★日本バフェット指標 <日本の時価総額÷日本の名目GDP>

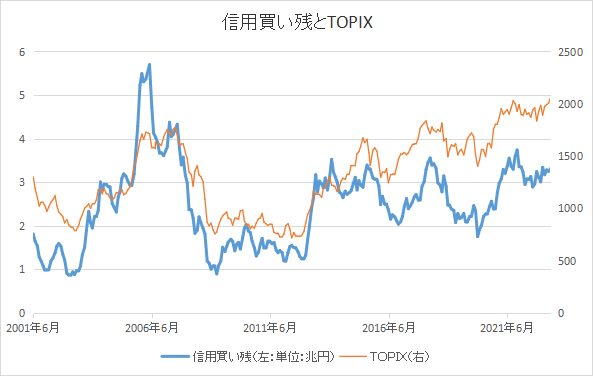

信用買い残(2市場、買い方。TOPIX併記)

※出所:信用残の推移 | 信用・手口 | トレーダーズ・ウェブ、TOPIX【998405.T】:時系列 - Yahoo!ファイナンスより作成 ※2001.6~2023.4の月末値

2023.6.23 34688億円(約3.5兆円)。

前週比+2212億円。

水準としては長期平均の「2.4兆円」より多く、この指標から株価水準は

やや割高~割高?

と推測。

<2021年1月以降の推移・月末の概算値と直近数値など>

※出所:トレーダーズ・ウェブのデータより管理者作成

信用買い残について詳しくはコチラ↓

★信用買い残 <信用取引における買い方の残高>

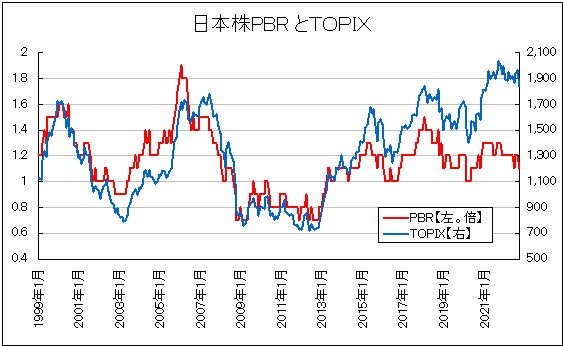

日本株PBR (TOPIX併記)

※出所:その他統計資料 | 日本取引所グループ、TOPIX【998405.T】:時系列 - Yahoo!ファイナンスデータより作成 ※グラフの期間:1999年1月~2022年9月

※日本株のPBRとして2022年4月からはプライム市場のPBRを使用。それ以前は東証一部のPBR

2023年5月の日本株のPBRは「1.2」倍(前月比±0.0)。

2021年以降、2022年6月、9月、12月を除いては「1.2~1.3倍」で推移。

直近ピークは2018年1月末の「1.5」。

長期平均は「1.1」で水準としては今は

ふつう~やや割高?

と推測。

プライム市場のPBRについて詳しくはコチラ↓

★東証一部PBR <東証一部上場企業全体の株価純資産倍率>

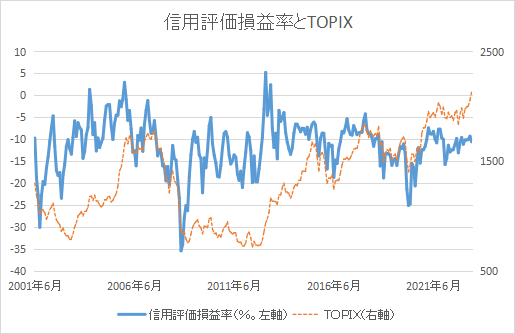

信用評価損益率

※出所:信用残の推移 | 信用・手口 | トレーダーズ・ウェブ、TOPIX【998405.T】:時系列 - Yahoo!ファイナンスより作成 ※2001.6~2023.5の月末値

6.23は「-8.65」(前週は「-7.34」)。

上記期間の長期平均は約「-11」であり投資家心理は

やや安心?

と推測。

信用評価損益率について詳しくはコチラ↓

★信用評価損益率 <日本市場。信用買い残高の損益>

日経平均ボラティリティー・インデックス

★日経平均ボラティリティー・インデックスのメモ

2000年11月からの

・長期平均:24.9

・長期中央値:23.3

・最低値:11.82(2017.7月)

・最大値:91.45(2008年10月)

・個人的には30以上で「株価の割安圏」を示唆しやすい指標と考えます。

<ここ2年のチャート:日経平均を併記>

※出所:恐怖指数(VIX 日経VI VSTOXX) 日経平均比較チャートより作成

※出所:恐怖指数(VIX 日経VI VSTOXX) 日経平均比較チャートより作成

直近値は「19.11」(前週は「21.11」)。

日経平均VIの長期中央値は「23.3」であり、投資家心理は

やや安心?

と推測。

※参考:最近のリスクオフ局面の最大値(概算値)。

2018.2月:38

2018.10月:31

2018.12月:33

2020.3月:61

恐怖指数について詳しくはコチラ↓

現時点での日本市場の割高割安、5つの指標からの推測、まとめ

あくまで個人的な判断ですが、現時点で各指標が示唆する株式の割安、割高の判断をまとめます。

★日本バフェット指標⇒やや割高~割高?

★信用買い残⇒やや割高~割高?

★東証一部PBR⇒ふつう~やや割高?

★信用評価損益率⇒割安ではない?

★日経平均ボラティリティー・インデックス⇒割安ではない?

上記から日本株式の水準は

「やや割高?」

と推測。

日本株の投資タイミングに関して「ややネガティブ」か。

リスク資産への配分をごく控えめにしたポートフォリオで、ちょこちょこリバランスしながら投資継続が無難か。

※個人の直感、感想です。先のことは不明。投資は自己判断、自己責任で

バブル期と「今」のデータ比較

出所:日経平均、TOPIX⇒Yahoo!ファイナンス、東証REIT指数⇒SBI証券、貸し出し態度判断DI(中小企業)⇒主要時系列統計データ表

●日本バフェット指標、信用買い残、日本の時価総額:割高感あり

●日本バフェット指標、信用買い残、日本の時価総額:割高感あり

●日本株PBR:やや割高か

ドル建て日経平均

<ドル建て日経平均:ここ5年>

※出所:ドル建て日経平均 (日経平均 ドル換算)より作成 ※数値は概算値

※出所:ドル建て日経平均 (日経平均 ドル換算)より作成 ※数値は概算値

直近のドル建て日経平均は約「229」(前週は「229」)。

コロナ前のピークは約「219」。

コロナ後のピークは約「289」(2021年2月)で今はピークから約「-21%」水準。

日欧米株価指数、2021~2022年ピークからの水準

☆TOPIX、2021~2022年の高値「2120」(2021年9月)

⇒現在約+8%水準(前週は+7%。これまでのボトム、2022.3月の-17%)

☆欧州株、ユーロ・ストックス50直近高値「4415」(2021年11月)

⇒現在約-0%水準(前週は-3%。これまでのボトム、2022.9月の-26%)

☆S&P500直近高値「4819」(2022年1月)

⇒現在約-8%水準(前週は-10%。これまでのボトム、2022.10月の-28%)

※すべて現地通貨建て

週間で日本株、米国株、欧州株、すべて上昇。

先週とは真逆の動きでほぼ2週前の状態に戻る。

TOPIXと200日移動平均(ここ1年)

※出所:マーケット|SBI証券

※出所:マーケット|SBI証券

ここ1年のTOPIXと200日移動平均線。

直近200日移動平均線の向きは「上向き」。

直近値は移動平均から約「+14.1%」(前週+13.4%)水準。

2022.3月以降で移動平均の上に連続でいたのは

☆2022.3月:6営業日(ピークは+1.5%)

☆2022.6月:2営業日(ピークは+0.9%)

☆2022.7~8月:9営業日(ピークは+1.5%)

☆2022.8月~9月:21営業日(ピークは+3.9%)

☆2022.9月:8営業日(ピークは+3.2%)

☆2022.10~12月:34営業日(ピークは+5.6%)

☆2023.1~3月:40営業日(ピークは+7.1%)

☆2023.3~6月:70営業日(ピークは+15.7%)

おわりに

<TOPIX小型株指数とTOPIX:ここ6カ月>

※出所:マーケット|SBI証券

※出所:マーケット|SBI証券

ここ6カ月でみると、小型株に比べて5月中旬からのTOPIXの上げ幅が大きく、引き続き指数や大型株主導の株高。

2023.6.23の信用買い残は前週比+2212億円で34688億円(約3.5兆円)となり、節目の3.5兆円に接近。

この指標でも割高感が強くなってきました。

前回3.5兆円を概ね上回っていたのは2021年7~12月頃のこと。

コロナバブル華やかなりし時期。

今もそれなりの過熱感があるとは思い、どちらかというと買うより売るのに適したタイミングとは感じますが、この手の見方は長期的視点から株価水準を過去の経験を土台に推測するものに過ぎず、今後の株価動向を予見する力はなし。

今後も日銀の緩和政策が続き円安路線が続くようなら株高継続の可能性もあり、円安介入なら株安に向かう可能性も高く、

今後の当局のさじ加減次第

という印象が強い状況。