今週の日本の株価や金利をごく簡単に確認し、その後、株式の「割安割高の目安」になりそうな5つの指標で定点観測する記事。

スポンサーリンク

今週の日経平均

※出所:マーケット|SBI証券

9.20は「22079」で前週比「+0.4%」。

2019年8月末は「20704」だったので、9月月間では「+6.6%」の大幅上昇。

昨年末は「20015」だったので今年は「+10.3%」。

日経平均の直近の高値は2018年10月の「24448」で今は高値から「−9.7%」の水準。

今週の日本10年債利回り

※出所:マーケット|SBI証券

※出所:マーケット|SBI証券

9.20は約「−0.22%」(前週末は「−0.16%」)で大きめに低下。

再び債券高(利回り低下)。

今週のドル/円

※出所:SBI証券

今週は「1ドル108円」前後の動き。

2018年のピークは10月「1ドル=114.55円」で、ボトムは3月の「1ドル=104.56円」。

5つの指標

★日本バフェット指標 <日本の時価総額÷日本の名目GDP>

★信用買い残 <信用取引における買い方の残高>

★東証一部PBR <東証一部上場企業全体の株価純資産倍率>

★信用評価損益率 <日本市場。信用買いの損益>

★日経平均ボラティリティー・インデックス<日経平均版の恐怖指数>

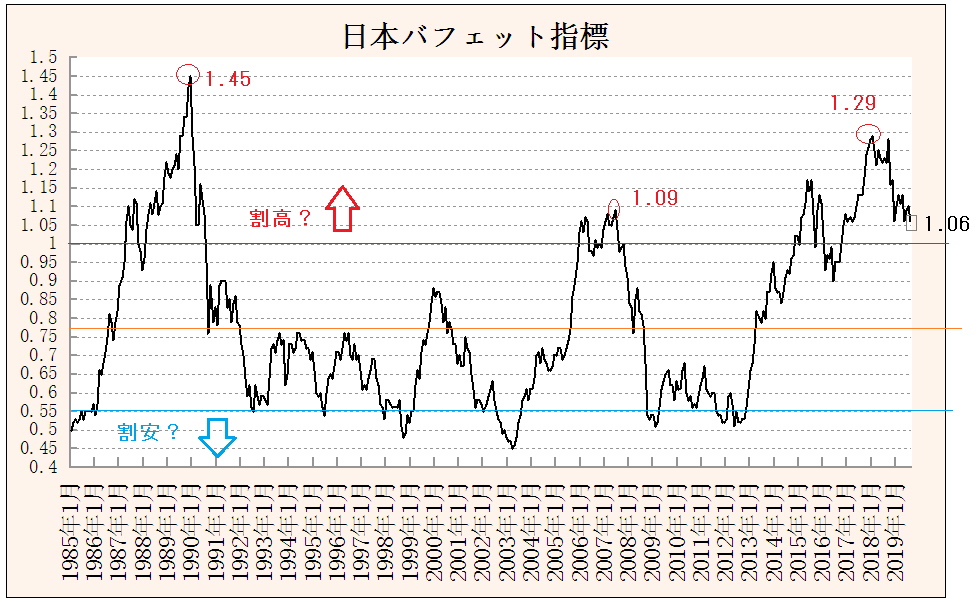

日本バフェット指標

※出所:以下サイトデータより管理者作成 日本取引所グループ 世界経済のネタ帳 ※期間:1985年1月末~2019年8月末

9.20の日本バフェット指標は「1.13」で前週の「1.12」より大きく上昇。

2018年末は「1.06」で、今年は上昇。

直近の月末値ピークは2018年1月の「1.29」。

9.20の時価総額は約「630.1兆円」(全市場の合計値)。

確認できている範囲では、2018.1.23の736.8兆円が現時点での最大値。

現在は最大値を14.5%下回っています。

1985年からの日本バフェット指標の長期平均は「0.77」です。

割高圏の目安「1.0」以上なので、長期的観点からは

日本株は割高圏?

と推測。

この指標では「2017年8月頃」と似た水準。

※出所:以下サイトデータより管理者作成 日本取引所グループ 世界経済のネタ帳

日本バフェット指標について詳しくはコチラ↓

★日本バフェット指標 <日本の時価総額÷日本の名目GDP>

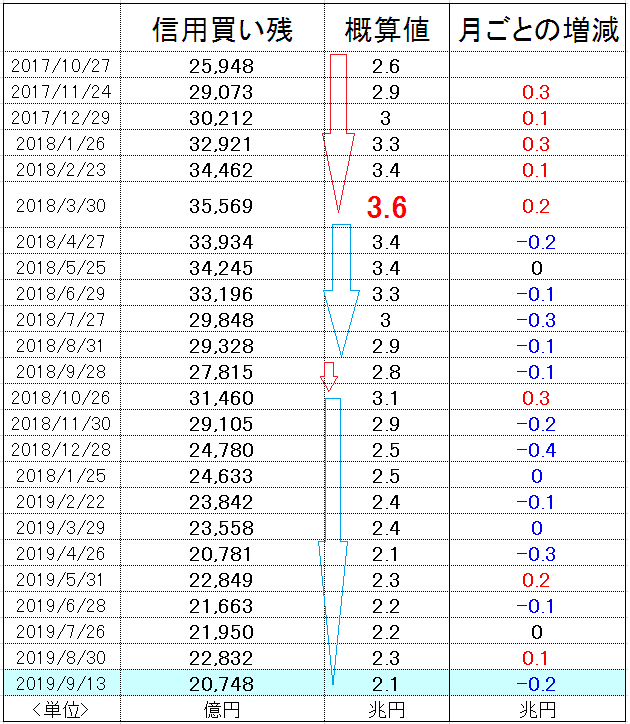

信用買い残

※出所:トレーダーズ・ウェブより管理者作成 ※期間2001年6月1日~2019年4月12日

※出所:トレーダーズ・ウェブより管理者作成 ※期間2001年6月1日~2019年4月12日

2019.9.13 20748億円(約2.1兆円)。

前週比-1343億円。

9/5以降のリスクオンで信用買い残が増えるかと思いましたが、逆に大幅減。

直近ピークは2018.3.23の約3.7兆円でその後、概ね減少トレンドとなっており市場の熱気は感じません。

水準としては長期平均の「2.4兆円」よりやや少なく、この指標からは

ふつう~やや割安?

と推測。

<2017.10.27以降の推移・月末値と直近数値>

※出所:トレーダーズ・ウェブのデータより管理者作成

信用買い残について詳しくはコチラ↓

★信用買い残 <信用取引における買い方の残高>

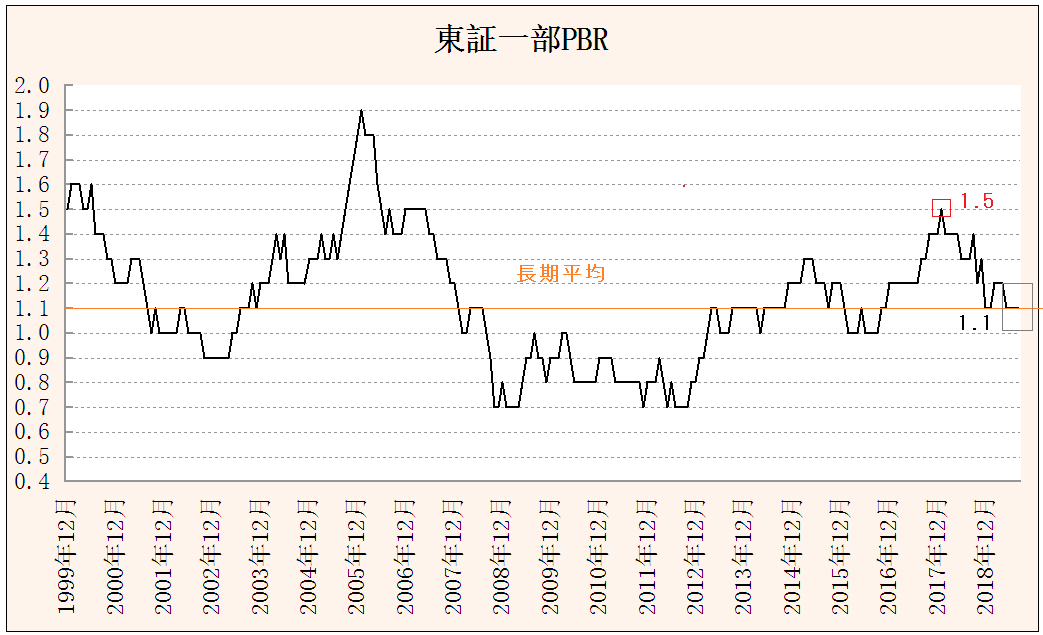

東証一部PBR

※出所:その他統計資料 | 日本取引所グループのデータより管理者作成 ※グラフの期間:1999年12月末~2019年8月末

2019年8月末の東証一部PBRは「1.1」(前月と変わらず)でした。

4ヶ月間「1.1倍」が続いています。

直近ピークは2018年1月末の「1.5」。

長期平均の「1.1」と同じ値で水準としては

ふつう?(割安ではなさそう)

と判断。

東証一部PBRについて詳しくはコチラ↓

★東証一部PBR <東証一部上場企業全体の株価純資産倍率>

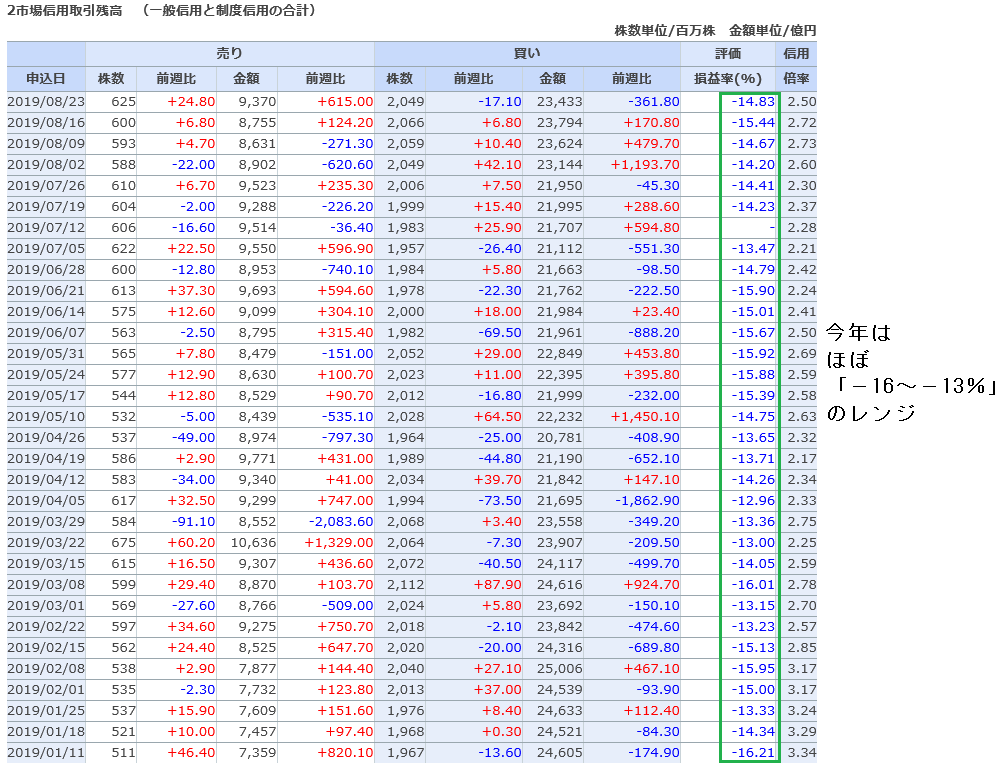

信用評価損益率

※単位:% ※出所:トレーダーズ・ウェブのデータより管理者作成 ※グラフ期間:2001.6.1~2018.1.11

9.13は「-13.89」。

前週の「-15.15」からマイナス幅が縮小。

上記期間の長期平均は約「-11」であり投資家心理は

やや不安?

と推測。

2018.12.7以降、長期平均を下回り続けており、今年に入ってずっと「-16~-13」あたりがレンジでさえない水準。

9/5以降のリスクオンで来週あたり久々にレンジを脱するか。

※出所:トレーダーズ・ウェブより作成 ※期間:2019.1.11~2019.8.23

割安の目安「-25」以上なので、割安ではなさそうと判断。

信用評価損益率について詳しくはコチラ↓

★信用評価損益率 <日本市場。信用買い残高の損益>

日経平均ボラティリティー・インデックス

★日経平均ボラティリティー・インデックスのメモ

1998年からの

・長期平均:24.9

・最低値:11.82(2017.7月)

・最大値:91.45(2008年10月)

・個人的には30以上で「株価の割安圏」を示唆しやすい指標と考えます。

<ここ1年のチャート>

※出所:恐怖指数(VIX 日経VI VSTOXX) 日経平均比較チャートより作成

9.20は「15.91」。前週の「16.31」よりやや低下。

長期平均は「24.65」であり、投資家心理は

やや安心?

と推測。

割安の目安「30」より小さいので、「割安ではなさそう」と推測。

※参考:最近のリスクオフ局面の最大値(概算値)。

2018.2月:38

2018.10月:31

2018.12月:33

2019.5月:25

2019.8月:26

恐怖指数について詳しくはコチラ↓

現時点での日本市場の割高割安、5つの指標からの推測、まとめ

あくまで個人的な判断ですが、現時点で各指標が示唆する株式の割安、割高の判断をまとめます。

★日本バフェット指標⇒割高圏?

★信用買い残⇒ふつう~やや割安?

★東証一部PBR⇒割安ではなさそう

★信用評価損益率⇒割安ではなさそう

★日経平均ボラティリティー・インデックス⇒割安ではなさそう

総合的に判断すると、わたしは日本株式は「やや割高?」と推測します。

現時点での日本株の長期投資のタイミングとしては

①リスク資産の資産配分が大きくなりすぎていれば、所定の配分に戻す

②資産配分において、株式の配分比率を減らす

③資産配分において、現金の配分比率を増やす

④長期投資を一時やめる(投資をやめる機会を探している場合)

のに適す時期だと考えています。単なる経験則ですが。

※長期投資に関する一つの判断です。短期、中期的な投資には役立たない可能性が高いです

※基本的にできるだけ「割高な時期に株を売り、割安な時期に株を買う」という判断に基づいています

※単なる個人の感想です。未来は誰にも予知できません。投資は自己判断、自己責任で

※指標ごとに、データ確認時期にタイムラグがありますので、必ずしもリアルタイムの判断ではありません

サブプライムバブル期と「今」のデータ比較

※出所:日経平均、TOPIX⇒Yahoo!ファイナンス、東証REIT指数⇒SBI証券、貸し出し態度判断DI(中小企業)⇒主要時系列統計データ表

今週はあまり動きなし。

●TOPIX:2018年1月高値「1911」の「-15.4%」の水準

●東証REIT指数:今週はやや上昇

今週の日銀ETF買い

2018年は年間で約6.5兆円の買い出動。

中銀が1年で時価総額の1%程度を売らないで(今のところ)買い増し続ける日本市場。

下記サイトによれば先週に続き今週も出動なし。

※参照サイト:日銀ETF買い入れ結果、https://nikkeiyosoku.com/boj_etf/

あとがき

今週も日本株は崩れず。

保有していた中小個別株はTOPIXより好成績。

9.13以降騰落レシオ(25日)も「120」を超えた状態でうなぎ登り。

売買代金も増え9/5を境にプチお祭り相場。

今週は原油価格が一気に10%以上上昇する場面がありましたが相場は崩れず、あまりに盤石な雰囲気(特に中小個別株)から今週久々に

「個別株買い+プットオプション買い(リスクヘッジ)」

のポジションも追加。

来週以降は不明ですが、今週のように指数はさほど伸びず、個別株が元気な状況が適するポジションか。

10月1日(中国国慶節)前には撤収、何かあればその時点で即撤収手続きへ。

最長であと5営業日ほどの勝負、いつガツンと下げてもおかしくない雰囲気もありますが、もう少し宴が続いてくれるとありがたい、という感じ。

こんな記事も